3 großartige Aktien für risikoscheue Investoren: ExxonMobil, Enterprise Products Partners und AT&T

Der Markt befindet sich in der Nähe eines Allzeithochs und das kann hochriskante Investitionen so aussehen lassen, als wären sie sicherer, als sie eigentlich sind. Von dieser falschen Sicherheit solltest du dich aber nicht einlullen lassen, denn momentan befindet sich da draußen gerade sehr viel Risiko, und jetzt könnte vielleicht ein guter Zeitpunkt sein, um sich nach sichereren Optionen umzusehen. Das ist auch der Grund, warum ExxonMobil (WKN:852549), Enterprise Products Partners (WKN:915716) und AT&T (WKN:A0HL9Z) drei großartige Aktien für risikoscheue Investoren sind, die man sich jetzt ansehen sollte.

Die Ölkrise

Exxon und Enterprise arbeiten beide im Bereich Öl und Erdgas, und dieser Bereich hat seit Mitte 2014 Probleme, seit die Ölpreise ihre Reise nach unten angetreten haben. Obwohl der Ölpreis in letzter Zeit immer mal wieder etwas angestiegen ist, ist er immer noch deutlich unter dem Niveau vor dem großen Einbruch. Erdgas steckt sogar noch länger in derselben Klemme, das ist auch der Grund, warum die Investoren sehr argwöhnisch bei allem sind, was mit Öl und Gas auch nur im Entferntesten zu tun hat.

Die Zukunft der Kommunikation. Bildquelle: AT&T

Das sind harte Zeiten, aber ExxonMobil ist eines der größten integrierten Ölunternehmen auf diesem Planeten. Das bedeutet, das Unternehmen macht alles, angefangen von der Extraktion des Öls und Erdgases aus dem Boden, bis hin zur Verarbeitung und der Auslieferung an die Endnutzer. Der Ölriese hat beim Gewinn natürlich auch große Einbußen hinnehmen müssen. Im 2. Quartal 2014 betrugen die Umsätze noch etwa 111,5 Milliarden US-Dollar. Im gerade abgeschlossenen 2. Quartal 2016 waren es dann nur noch 57,5 Milliarden. Im 2. Quartal 2014 betrug der Gewinn pro Aktie über 2 US-Dollar pro Aktie, jetzt nur noch 0,41 US-Dollar.

Exxon hat gerade Probleme, aber das Unternehmen schlägt sich deutlich besser, als viele seiner Konkurrenten. Chevron (WKN:852552) zum Beispiel ist seit drei Quartalen dabei auszubluten. Gleichzeitig befindet sich Royal Dutch Shell (WKN: A0D94M) immer noch in den schwarzen Zahlen, aber sowohl Shevron als auch Shell haben ihre Dividendenerhöhungen für mehr als ein Jahr lang ausgesetzt, während Exxon seine Dividende immer noch erhöht. Damit erreicht Exxon 34 konsekutive Jahre mit Dividendenerhöhungen. Das ist auch ein Grund, warum Exxon diesen Abwärtstrend besser überstanden hat, als die meisten.

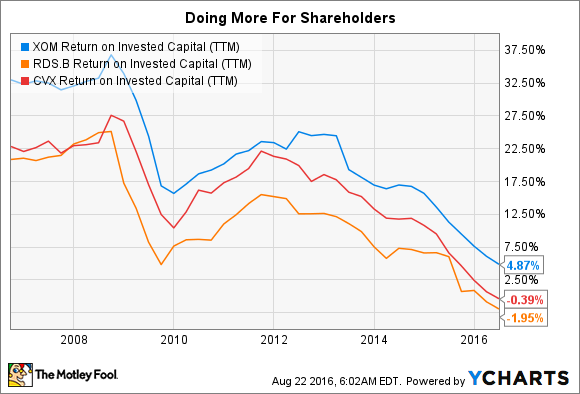

XOM RENDITE AUF DAS INVESTIERTE KAPITAL (LETZTE 12 MONATE) DATEN VON YCHARTS.

Wenn wir dann noch die Tatsache dazuzählen, dass Exxon historisch gesehen besser als seine Konkurrenten bei der Rendite auf das investierte Kapital abgeschnitten hat, dann haben wir hier sogar noch einen Grund, das Unternehmen zu mögen (diese Kennzahl, wie wir im Graph weiter oben sehen, untersucht, wie gut ein Unternehmen das Geld der Aktionäre arbeiten lässt). Wenn du also nach Aktien mit niedrigem Risiko suchst, dann sollte Exxon auf deiner Liste sein.

Enterprise

Enterprise Products Partners oder EPP ist hier ein Unternehmen, das sich mehr auf einen einzelnen Bereich konzentriert, nämlich das Midstream-Geschäft. Was damit gemeint ist, ist, dass das Unternehmen hilft, Öl und Gas von der Bohrstelle dahin zu transportieren, wo Öl und Gas auch benutzt werden. Das Unternehmen besitzt 49.000 Meilen Pipelines, 250 Millionen Barrel von Ölspeichern, 14 Milliarden Kubikfuß an Speichermöglichkeiten für Erdgas, 25 Verarbeitungswerke für Gas sowie 22 Werke für Flüssigerdgas und Propylen (und noch einige andere Werke). EPP ist eines der größten Unternehmen in diesem Bereich.

Und hier kommt das Interessante, denn für die meisten seiner Kunden bewegt Enterprise die Ware für einen festgeschriebenen Satz. Das ist dann praktisch wie bei einer Mautstelle. Für EPP ist es egal, wie viel Öl und Erdgas gerade kosten. Für Enterprise ist es nur wichtig, dass sich Öl und Gas immer noch durch das riesige Netzwerk von Pipelines und anderen Werken bewegt – und das ist auch der Grund, warum Enterprise seit dem Abschwung in der Ölindustrie praktisch keine Einbußen erleiden musste.

Das Unternehmen hat seine Ausschüttungen an die Aktionäre in jedem Quartal auch während des Abschwungs erhöht. Die Dividende steigt damit seit 18 aufeinanderfolgenden Jahren. Darüber hinaus befindet sich die Ausschüttung auch im Bereich des Möglichen, was den Cashflow angeht, wobei die Deckung im 2. Quartal 1,2fach war. Darüber hinaus plant das Unternehmen 6,6 Milliarden US-Dollar bis Ende 2018 in weiteres Wachstum zu investieren. Daher gibt es auch hier jede Menge Gründe zu erwarten, dass Enterprise seine Ausschüttungen weiterhin erhöhen wird.

Die Zukunft bei Enterprise. Bildquelle: Enterprise Products Partners

Wenn du also nach einer risikoarmen Aktie für den Öl- und Gasbereich suchst, dann ist Exxon eine gute, diversifizierte Option. Enterprise dagegen arbeitet in dem risikoärmsten Bereich in diesem Industriezweig, da sie im Midstream-Bereich das genannte Mautsystem benutzen, und daher sollte man als risikoscheuer Investor definitiv mal einen Blick riskieren.

Das ist nicht das Telekommunikationsunternehmen von früher

Wechseln wir mal den Kanal. Eine weitere Aktie, die man sich als risikoscheuer Anleger einmal genauer ansehen sollte, ist AT&T. Vor vielen Jahren begann dieser Telefonriese sein Geschäft auf Handys neu auszurichten. Das war ein Schachzug, den AT&T zusammen mit Verizon (WKN:868402) gemacht hat. Das hat zu jahrelangem starken Wachstum für die beiden Unternehmen geführt. Aber der amerikanische Markt ist inzwischen ziemlich gesättigt, und ein harter Kampf um Marktanteile ist jetzt an der Tagesordnung.

Beide Unternehmen ziehen jetzt neue Möglichkeiten in Betracht. Verizon scheint sich darauf zu konzentrieren, in das Content- und Werbegeschäft, durch die Übernahme von AOL und die bevorstehende Übernahme von Yahoo!, einsteigen zu wollen. An dieser Entscheidung ist nichts Falsches, aber es bringt Verizon in eine komplett neue Richtung. AT&T dagegen hat Mobilfunkunternehmen im benachbarten Mexiko aufgekauft und vor kurzem auch DirecTV. AT&T konzentriert sich damit umso stärker auf das, wovon das Unternehmen schon etwas versteht, nämlich die Leute miteinander zu verbinden.

Obwohl der Kauf von DirecTV noch relativ neu ist, meldet das Unternehmen schon, dass bereits 1 Million neue Kunden seit Abschluss der Übernahme Ende Juli 2015 dazugekommen sind. In Mexiko arbeitet AT&T daran, seinen ikonischen Namen einer Frischzellenkur zu unterziehen und sein Serviceangebot zu erhöhen. Beide Maßnahmen sollten helfen, neue Kunden anzulocken und die Beziehungen mit den aktuellen Kunden zu festigen. Der Telekomriese glaubt, er könne die Zahl der mexikanischen Kunden in seinem LTE-Netzwerk in der 2. Hälfte 2016 um 15 % erhöhen.

Nach 32 Jahren voller jährlicher Dividendenerhöhungen, können sich konservative Investoren darauf verlassen, dass AT&T seine Aktionäre nicht vergessen wird. Doch genauso wichtig ist, weiterhin für das Wachstum Geld auszugeben. AT&T ist solide profitabel mit einem bereinigten Gewinn pro Aktie von 0,72 US-Dollar im 2. Quartal, was etwas mehr ist, als im Vorjahreszeitraum. Aber das ist auf jeden Fall mehr als genug, um die Dividende von 0,48 US-Dollar pro Aktie weiterhin zu zahlen und wahrscheinlich auch zu erhöhen.

Foolishes Fazit

Am Ende des Tages sind Exxon, Enterprise und AT&T drei großartige Aktien für risikoscheue Investoren. Und mit Dividendenrenditen von 3,4 % bei Exxon, 6 % bei Enterprise und 4,6 % bei AT&T zahlen sie einen auch gut dafür, bloß, dass man die Aktie besitzt. Wenn du also risikoscheu bist, dann solltest du dir dieses Trio einmal genauer anschauen. Du wirst vielleicht herausfinden, dass eine oder alle davon einen Platz in deinem Portfolio verdient haben.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Motley Fool besitzt und empfiehlt Verizon Communications. The Motley Fool besitzt ExxonMobil. Motley Fool empfiehlt Chevron, Enterprise Products Partners und Yahoo!.

Dieser Artikel wurde von Reuben Brewer auf Englisch verfasst und wurde am 03.09.2016 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.