3 Ölaktien, die du im April kaufen kannst

Zu sagen, die Preise für Öl und Gas (und die meisten anderen Rohstoffe) hätten sich in den letzten anderthalb Jahren auf einer Achterbahn befunden, wäre wohl der aktuellen Situation nicht angemessen. Immerhin geschieht es nicht oft, dass eine Multibillionen-Dollar-Industrie, noch dazu eine, die so wichtig für die Weltwirtschaft ist, eine solche Depression erleidet.

Es stimmt, Öl und Erdgas werden immer noch genutzt, um unsere Autos zum Laufen zu bringen und um unsere Häuser zu heizen und mit Strom zu versorgen. Das ist nicht das Problem. Das eigentliche Problem ist das altmodische Problem von Angebot und Nachfrage. Genau gesagt, ein Angebotsproblem. Das Problem scheint sich aber selbst zu lösen – wie viele andere Dinge in der Wirtschaft auch. Die OPEC spricht davon, etwas zu tun, um die Preise zu steigern und die Ölproduzenten dieser Welt beschränken die Investitions- und Explorationsausgaben deutlich.

Und das ist auch die Situation, in der wir uns heute wiederfinden: Ziemlich angeschlagen, aber nicht ohne Hoffnung, da die Überversorgung Dinge in Gang setzt, die das ändern werden. Foolishe Leser wissen schon, dass man einige der besten Käufe dann macht, wenn – wie das Sprichwort schon sagt – „Blut auf der Straße ist”. Da aber die Gewinn- und Verlustrechnungen der Ölproduzenten gerade tiefrot aussehen und die Möglichkeit besteht, dass das Angebot ins Stocken geraten könnte, könnte man jetzt anfangen, die Situation zu seinen Gunsten zu nutzen.

Es folgen drei Energieaktien für abenteuerlustige Investoren, die man im April kaufen könnte.

Matt DiLallo

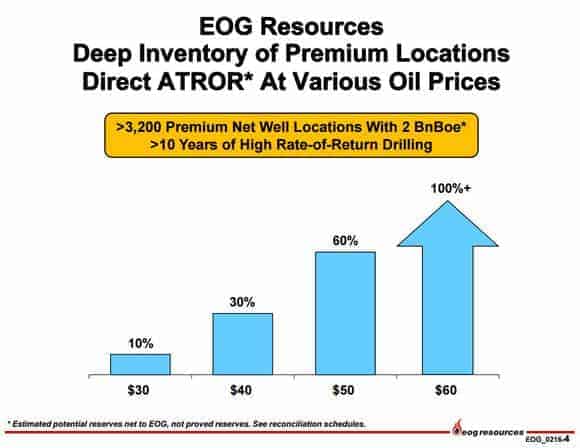

Während die meisten Ölunternehmen im letzten Jahr jeden Cent ausgegeben haben, nur um die Produktion weiter zu erhöhen, war EOG Resources (WKN:877961) das Jahr über damit beschäftigt, mehr aus seiner bestehenden Produktion herauszuholen. Die Ergebnisse waren absolut beeindruckend. Das Unternehmen konzentriert sich auf Effizienz und Innovation. Das erlaubt es, ein großes Portfolio an erstklassigen Ölquellen zu entwickeln, die schon bei einem Ölpreis von 30 US-Dollar profitabel sind.

Wie man der Grafik entnehmen kann, sind diese Ölquellen nicht nur bei den aktuellen Ölpreisen solide profitabel, sondern auch extrem profitabel, wenn die Preise erst wieder anziehen. Das bringt das Unternehmen in eine gute Position, wenn sich die Bedingungen in diesem Industriezweig wieder verbessern.

Aktuell besteht etwa ein Viertel der künftigen Ölquellen aus solchen Premiumquellen. Das gibt dem Unternehmen ein Erschließungspotenzial von mehr als 10 Jahren bei der aktuellen Geschwindigkeit. Zusätzlich dazu hat das Unternehmen einen großen Vorteil, sobald die Öl- und Gaspreise erst wieder steigen, denn es kontrolliert ein noch größeres Inventar an weniger hochwertigen Ölquellen, die bei höheren Preisen auch gewinnbringend angezapft werden können.

Unterm Strich ist EOG Resources nicht nur dafür aufgestellt, um mit den niedrigen Preisen von heute umzugehen, sondern mit allen möglichen Preisen in der Zukunft. Was diese Aktie so interessant macht, ist, dass dieses Unternehmen sich im Gegensatz zu den Konkurrenten nicht auf das eigenen Überleben konzentrieren muss. Stattdessen kann sich EOG dank einer starken Bilanz und niedrigen Produktionskosten darauf konzentrieren, die eigene Position zu verbessern. So kann das Unternehmen von besseren Ölpreise profitieren, die schon bald kommen könnten.

Jason Hall

Nur wenige Unternehmen im Öl- und Gassektor schlagen sich zu jeder Zeit während eines Zyklus gut und Phillips 66 (WKN:A1JWQU) ist hier meine bevorzugte Aktie in dieser erlesenen Gruppe.

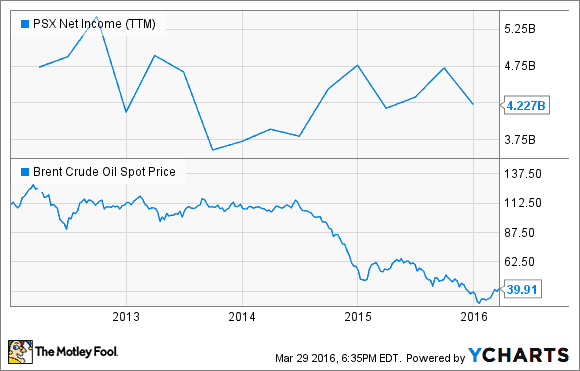

Zuerst einmal sind die Sparten Raffinerie und Marketing die treibenden Kräfte hinter den Gewinnen und dem Cashflow. Während die Ölpreise in den letzten knapp 2 Jahren deutlich gefallen sind, ist Phillips 66 sehr profitabel geblieben.

Die Umsätze sind deutlich gefallen, aber das ist eine Folge der niedrigeren Verkaufspreise für die Raffinerieprodukte. Gleichzeitig hat Phillips 66 deutlich weniger für das Rohöl gezahlt, das es gekauft hat, um diese Produkte herzustellen. Daher bleiben die Nettoeinnahmen weiterhin sehr stark, obwohl der Abwärtstrend die Umsätze nach unten gedrückt hat.

Darüber hinaus verlässt sich das Management nicht darauf, dass das Raffineriegeschäft für immer eine Geldmaschine sein wird. Die große langfristige Gelegenheit liegt für das Unternehmen im Midstream- und Chemiegeschäft. Das liegt zum größten Teil an dem günstigen und großen Angebot an Erdgas in den USA. Das Unternehmen investiert in diese Sparten, da so bessere Renditen auf das eingesetzte Kapital erzielt werden können als mit neuen Raffinerien. Daher könnte diese Sparte das Raffineriegeschäft auch irgendwann überholen.

Schließlich ist noch zu erwähnen, dass Phillipps 66 genau dasselbe kostet, wie zum Zeitpunkt, als der Ölpreis bei 100 US-Dollar lag. Das Unternehmen hat sich also als krisensicher herausgestellt. Zusammen mit einem hohen Dividendenwachstum und einem aggressiven Rückkaufsprogramm ist es offensichtlich, dass Phillips 66 eine exzellente Ölaktie ist, die man diesen Monat kaufen könnte.

Sean O’Reilly

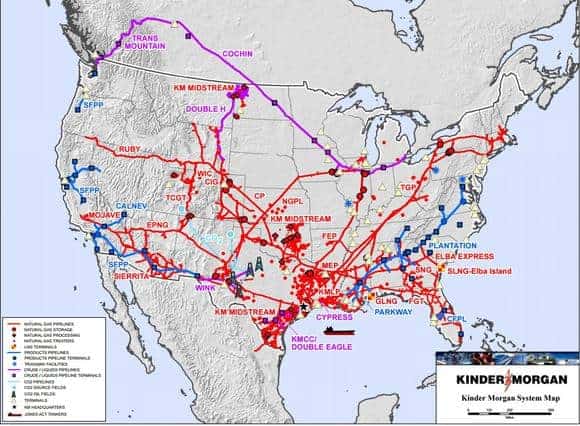

Wenn die Märkte ganze Industriezweige abstrafen, dann drehen schreckhafte Investoren immer gleich durch. Ein extremes Beispiel für dieses Phänomen im Energiesektor ist der Ausverkauf von Kinder Morgan (WKN:A1H6GK). Ich möchte dir empfehlen, dir die Aktie diesen Monat genauer anzusehen.

Kinder Morgan ist eines der größten Energieinfrastrukturunternehmen (also Pipeline und Verteilerterminals) in Nordamerika – wenn nicht sogar das größte. KM ist vielleicht nicht vorrangig ein Öl- und Gasproduzent (es besitzt einige Ölfelder in West Texas), aber die Anlagen des Unternehmens sind für die Industrie selbst von größter Wichtigkeit. Es besitzt oder betreibt (laut einer Präsentation auf der Energy Fundamental Conference am 9. Mai) 69.000 Meilen Erdgaspipelines, transportiert 2,1 Millionen Barrel Rohölprodukte am Tag und ist gleichzeitig der größte unabhängige Terminalbetreiber in Nordamerika.

Natürlich hat auch die Aktie von Kinder Morgan in den letzten 18 Monaten einiges einstecken müssen, denn die niedrigen Rohstoffpreise wirken sich auch auf die Kunden aus (gelinde gesprochen). Aber im Fall von Kinder Morgan sieht es mehr wie ein Fall von „mitgefangen-mitgehangen“ im Gegensatz zu wirklichen Problemen. Der Cashflow des Unternehmens ist stark und durch langfristige Transportverträge gesichert (die sich nur dann in Wohlgefallen auflösen würden, wenn die ganze Industrie den Bach runter gehen würde).

Im Dreimonatszeitraum, der am 31. Dezember endete, generierte Kinder Morgen 1,77 Milliarden US-Dollar aus dem operativen Geschäft und gab 978 Millionen US-Dollar an Investitionsausgaben aus. Damit erreichte der freie Cashflow des letzten Quartals 2015 792 Millionen US-Dollar.

Der Kurs hatte in den letzten 12 Monaten viel zu leiden, aber das war eher eine Folge des Kapitalabflusses aus dem Energiesektor als einer Sorge um die Gewinne. Dann wurde Kinder Morgan auch noch die Finanzierung abgedreht, um seine Expansionsprojekte weiter zu verfolgen. Der Versuch einer Fusion mit den Tochterfirmen im Teilbesitz (darunter auch Kinder Morgan Energy Partners) verkomplizierte diese Angelegenheit letztes Jahr noch weiter.

Unterm Strich steht folgendes: Der niedrige Kurs von Kinder Morgan spiegelt wider, wie der Markt alle Energieaktien über einen Kamm geschoren hat und keine Sorgen um die langfristigen Perspektiven. Es stimmt, das Unternehmen musste die Dividende kürzen, um die Investitionen aufrecht zu erhalten, da es einfach derzeit zu schwierig für ein Energieunternehmen ist, Geld von der Wall Street zu bekommen. Aber es ist schwer vorstellbar, dass die Dividende nicht wiederhergestellt wird, sobald der aktuelle Druck nachlässt. Abgesehen davon sollte man nicht vergessen, dass die Insider selbst einiges zu verlieren haben – sie besitzen immerhin 14 % des Unternehmens, darunter Gründer Richard Kinder mit 10,99 % – und dass Berkshire Hathaway, das Unternehmen von Warren Buffett, sich gerade eingekauft hat. Das macht Kinder Morgan zu einer interessanten Energieaktie im April.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Motley Fool besitzt und empfiehlt Kinder Morgan. Motley Fool besitzt Aktien von EOG Resources.

Dieser Artikel wurde von Jason Hall, Matt DiLallo und Sean O'Reilly auf Englisch verfasst und wurde am 03.04.2016 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.

The Motley Fool besitzt die folgenden Optionen: Short Juni 2016 $12 Puts auf Kinder Morgan.