3 Dinge, auf die Warren Buffett bei einer Aktie achtet

Viele wollen wie Warren Buffett investieren und das ist auch leicht nachvollziehbar. Berkshire Hathaway (WKN:A0YJQ2) ist eine der größten Erfolgsgeschichten in der Welt der Investments der letzten 50 Jahre und das liegt größtenteils am Aktienportfolio des Unternehmens. Glücklicherweise hat Warren Buffett keine übermenschlichen Fähigkeiten bei der Auswahl seiner Aktien oder andere magische Kräfte – er sucht einfach nur nach guten Unternehmen und nutzt dabei Prinzipien, die jedem anderen auch zur Verfügung stehen.

Da wir das schon mal geklärt hätten, möchte ich mich jetzt drei Dingen zuwenden, die alle von Buffetts Aktien gemeinsam haben und die auch du bei deiner Investmentstrategie einsetzen kannst.

Gutes Risikomanagement

Viele Investoren sehen das Bankgeschäft als riskant. Nach der Finanzkrise ist das auch mehr als verständlich. Aber die Wahrheit ist, dass es kein besonders riskantes Geschäft ist. Einige Banken leisten einfach bessere Arbeit beim Risikomanagement.

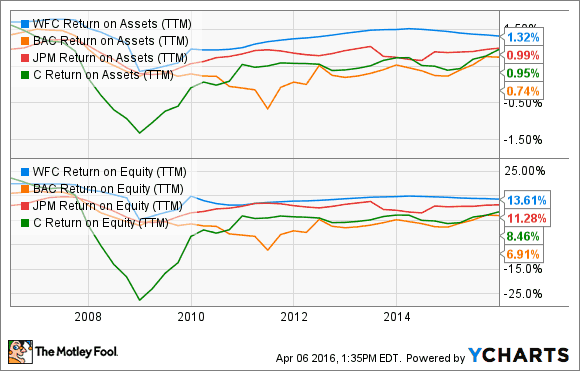

Sieh dir dazu nur mal die größte Position von Berkshire an. Wells Fargo (WKN:857949) hat in der Vergangenheit schon oft sein kluges Risikomanagement und seine Effizienz unter Beweis gestellt. Das hat es der Bank erlaubt, kontinuierlich mehr Gewinn zu machen als die anderen drei der „großen Vier“. Sieh dir nur die Vermögensrendite und die Eigenkapitalrendite in den letzten 10 Jahren an. Siehst du, wie die blauen Linien immer oben sind, in guten wie in schlechten Zeiten.

Ein Teil des Risikomanagements besteht darin, dass Wells Fargo immer die riskanteren Geschäfte vermieden hat, wie Investmentbanking. Das Geschäftsmodell von Wells Fargo hat historisch gesehen auch immer höhere Standards bei der Kreditvergabe angelegt als seine Konkurrenten.

Das gute Risikomanagement hat es Wells Fargo erlaubt, die Finanzkrise nicht nur zu überleben, sondern auch noch stärker daraus hervorzugehen, indem der Konkurrent Wachovia zum Spottpreis aufgekauft wurde.

Das kluge Risikomanagement ist auch ein wichtiger Teil jeder langfristigen Investition. Das bedeutet, dass das Management nicht viele neue Schulden aufnimmt, keine riskanten Investitionen tätigt und die Gewinne nicht über die Stabilität stellt.

Ein großer Wettbewerbsvorteil

Eines von Buffetts Hauptkriterien bei der Bewertung einer Aktie oder eines Unternehmens ist ein großer wirtschaftlicher Wettbewerbsvorteil, der es dem Unternehmen erlaubt, seinen Konkurrenten immer einen Schritt voraus zu sein. Damit sind der Marktanteil und die Gewinne auf Jahre hin gesichert.

Seine langjährige Position Coca Cola (WKN:850663) ist ein sehr gutes Beispiel dafür. Das Unternehmen verfügt über den weltweit bekanntesten Markennamen. Das gibt Coca-Cola Preissetzungsmacht gegenüber den Konkurrenten. Laut Millward Brown, Kantar und Bloomberg ist die Marke allein schon fast 84 Milliarden US-Dollar wert.

Zusätzlich hat Coca-Cola eines der beeindruckendsten Vertriebsnetzwerke weltweit, was dem Unternehmen Kostenvorteile und einen zusätzlichen Vorsprung gibt, wenn neue Produkte auf den Markt gebracht werden sollen. Der Geschmack der Verbraucher mag sich im Lauf der Zeit ändern – das sieht man an den rückläufigen Umsätzen für Coca-Cola und Diet Coke. Trotzdem wird dieser Vertriebsvorteil dem Unternehmen helfen, sich besser anzupassen als die Konkurrenten.

Ein Unternehmen, das man „für immer“ halten kann

Eine von Buffetts größten Positionen ist Kraft Heinz (WKN:A14TU4), das er gekauft hat, als Heinz, der bereits Berkshire gehört hatte, sich 2015 mit Kraft Foods zusammenschloss. Was Buffett an diesem Unternehmen so gut gefällt, ist, dass es sich um ein Unternehmen handelt, das man für immer halten kann.

Zuerst einmal hat Kraft Heinz einen riesigen wirtschaftlichen Vorteil in Form seiner Marken. Abgesehen von den offensichtlichen (Heinz und Kraft) enthält das Markenportfolio aber noch solche Marken wie:

· Oscar Mayer

· Velveeta

· Capri Sonne

· Kool-Aid

· Philadelphia

· Planters

· Lunchables

· Grey Poupon

Das gibt dem Unternehmen nicht nur Preissetzungsmacht und weltweite Markenbekanntheit, sondern sie werden auch den künftigen Erfolg sicherstellen. „Das sind Marken, die ich vor über 30 Jahren schon mochte und die ich heute noch mag. Selbst in 30 Jahren werde ich sie immer noch mögen.“ sagte Buffett in einem Interview mit CNBC kurz vor der Fusion.

Daraus kann man lernen, dass Buffett Unternehmen mit dauerhaften Wettbewerbsvorteilen (wie starken Marken) mag, die in einem Bereich arbeiten, den es immer geben wird. Die Leute werden immer Lebensmittel brauchen, genau wie sie die anderen Unternehmen im Portfolio von Berkshire immer brauchen werden – Banken, Versicherungen, Energie, Medikamente, etc.

Nur ein Anfang

Das ist natürlich keine vollständige Liste mit all den Gründen, warum Buffett diese Aktien für das Portfolio von Berkshire gekauft hat. Es spielen schon mehr Faktoren eine Rolle beim Kauf von einem Milliarden-Dollar-Portfolio. Aber die drei erwähnten sind Faktoren, die wir in allen soliden langfristigen Investitionen finden.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Motley Fool besitzt und empfiehlt Berkshire Hathaway und Wells Fargo. Motley Fool empfiehlt Coca-Cola. The Motley Fool besitzt die folgenden Optionen: Short Mai 2016 $52 Puts auf Wells Fargo.

Dieser Artikel wurde von Matthew Frankel auf Englisch verfasst und wurde am 10.04.2016 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.