3 pflegeleichte Finanzaktien, auf die du nicht dauernd aufpassen musst: Visa, Markel und U.S. Bancorp

Viele Investoren setzen die Finanzindustrie mit Risiken gleich und nach der Finanzkrise und den folgenden Zahlungen von Milliarden und Abermilliarden, wer könnte es ihnen verdenken? Aber wie bei jedem anderen Industriezweig gibt es auch hier Aktien mit hohem und Aktien mit niedrigem Risiko. Für alle, die ihr Risikolevel lieber niedrig halten, haben wir hier drei Beispiele für Finanzaktien, die du nicht jeden Tag oder Monat checken musst, um dich zu versichern, dass deine Investition sich gut entwickelt.

Brian Feroldi:

Eine Finanzaktie, die man meiner Meinung nach kaufen und (fast) vergessen kann, ist der globale Zahlungsriese Visa (WKN:A0NC7B). Der Grund, warum ich glaube, dass diese Aktie pflegeleicht ist, liegt daran, dass sich die Welt auf elektronische Zahlungsmethoden umstellt und da Visa das größte Zahlungsnetzwerk weltweit besitzt, ist das Unternehmen extrem gut aufgestellt, um von diesem nachhaltigen Wachstum zu profitieren.

Ein Blick auf die aktuellen Finanzen des Unternehmens bestätigt, dass dieser Umstieg sich auf einem guten Weg befindet. Die Umsätze stiegen um 9 % auf währungsneutraler Berechnungsbasis, das gesamte Zahlungsvolumen machte einen Sprung um 12 % auf 1,3 Billionen US-Dollar. Die Nettoeinnahmen stiegen um 10 % auf 1,7 Milliarden US-Dollar und erhöhten den Gewinn pro Aktie um starke 12 %. Visa liefert seit Jahren sehr gute Zahlen, was auch etwas darüber aussagt, wie gut das Unternehmen gemanagt wird.

Die kurzfristigen Aussichten sehen auch sehr gut aus. Visa ist gerade dabei, seine europäische Tochterfirma zurückzukaufen. Sobald das abgeschlossen ist, wird dieser Zukauf ein großer Umsatztreiber werden. Das Unternehmen investiert auch viel, um seine Präsenz in Schwellenländern wie China zu erhöhen, was ein weiterer enormer Wachstumsmarkt ist.

Wenn du immer noch nicht überzeugt bist, dass diesem Unternehmen ein rosige Zukunft bevorsteht, solltest du eine Sache noch berücksichtigen: Kredit- und Debitkarten gibt es zwar schon seit Jahrzehnten, aber mehr als 85 % aller Transaktionen werden weltweit immer noch in bar und mit Schecks abgewickelt. Da elektronische Zahlungen einfach, billig und sicher sind, glaube ich, dass mehr und mehr Kunden und Unternehmen dafür empfänglich sein werden, wenn die Infrastruktur dafür da ist.

Alles in allem glaube ich, dass Visa in den nächsten Jahrzehnten starke überdurchschnittliche Wachstumsraten erzielen wird und das macht die Aktie zu einer sehr guten Finanzaktie, die man kaufen und ultralange halten kann.

Jason Hall:

Markel Corporation (WKN:885036) ist eine beispielhafte Aktie aus dem Finanzbereich, die sehr pflegeleicht ist. Es beginnt mit dem Management und der Kultur des Unternehmens und es endet damit, wie das Management und diese Unternehmenskultur die Arbeitsweise bestimmen.

Das Kerngeschäft von Markel sind Versicherungen und Rückversicherungen. Viele Versicherer schaffen es gerade so kostendeckend zu arbeiten oder verlieren sogar Geld. Sie verdienen nur, wenn sie die Prämien vor der Auszahlung investieren. Das ist bei Markel anders. Das Unternehmen ist bekannt dafür, konservativ zu arbeiten und das führt konsequent zu Gewinnen. 2015 betrug die Schaden-Kostenquote 89 % (alles unter 100 % ist hier ein Gewinn). Das war die Fortsetzung eines Trends und der beste Wert seit drei Jahren.

Zweitens hat das Unternehmen unter der Führung des co-CEO und langjährigen Investmentchefs Tom Gayner herausragende Arbeit geleistet und den operativen Gewinn und die Rückstellungen aus den Beiträgen benutzt, um noch mehr langfristige Werte zu schaffen. Gayner hat bei der Suche nach Gewinneraktien eine sehr gute Nase bewiesen. Unter seiner Ägide hat das Aktienportfolio von Markel den S&P 500 regelmäßig überflügelt.

Die Sparte Markel Ventures, die ganze Unternehmen kauft und als Tochterunternehmen integriert, hat auch bedeutende Gewinne für das Unternehmen geschaffen. Allein damit konnte 2015 ein Umsatz von 1 Milliarde US-Dollar und 91 Millionen US-Dollar Gewinn vor Zinsen, Steuern und Abschreibungen generiert werden, was beides ein Plus von mehr als 10 % verglichen mit dem Vorjahr darstellt.

Unterm Strich: Markel wird vielleicht nicht das nächste Berkshire Hathaway, aber die beiden Unternehmen haben vieles gemeinsam – nicht nur die Art der Unternehmen und die Strategie. Markel verfügt über ausgezeichnetes Management, ein starkes Geschäft und eine Unternehmenskultur, die sich auch auf viele Jahre hin nicht ändern sollten. Das ist definitiv eine pflegeleichte Finanzaktie, die man einfach kaufen und sorgenfrei halten kann.

Matt Frankel:

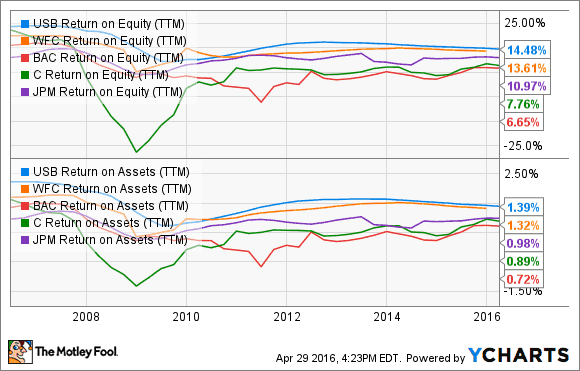

U.S. Bancorp (WKN:917523) ist derzeit deutlich teurer als die vier großen Banken. Das Kurs-Buchwert-Verhältnis von 1,8 markiert mehr als den doppelten Wert von Citigroup und Bank of America und liegt noch höher als der von Wells Fargo, was als eine grundsolide Bank angesehen wird. Aber dafür gibt es auch gute Gründe – die Bank hat in der Vergangenheit kluges Risikomanagement betrieben und gehört jedes Jahr wieder zu den profitabelsten Banken.

Werfen wir nur einen Blick auf die Eigenkapitalrendite und die Vermögensrendite in den letzten Jahren (siehe Grafik weiter unten). Egal was in der Wirtschaft oder dem Bankensektor los war, US Bancorp hat seine Konkurrenten einfach hinter sich gelassen.

Die Bank hat es selbst in diesem schwierigen Zinsumfeld geschafft, eine höhere Nettozinsmarge als seine Konkurrenten zu erzielen.

| Bank | Nettozinsmarge (Q1 2016) |

| U.S. Bancorp | 3,08 % |

| Wells Fargo | 2,90 % |

| Bank of America | 2,31 % |

| Citigroup | 2,92 % |

U.S. Bancorp ist sehr profitabel und wächst mit beeindruckendem Tempo. Während des ersten Quartals 2016 wuchs das Kreditportfolio um 5,8 % im Jahresvergleich, darunter ein Wachstum von 10,2 % in der Sparte Unternehmenskredite. Darüber hinaus stiegen die Einlagen um 6,3 %.

Kurs gesagt ist es schwer, die Kombination von Sicherheit, Profitabilität und Wachstum von US Bancorp in diesem Sektor zu finden.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Motley Fool besitzt und empfiehlt Markel, Visa und Wells Fargo. Motley Fool besitzt die folgenden Optionen: Short Mai 2016 $52 Puts auf Wells Fargo.Motley Fool empfiehlt Bank of America.

Dieser Artikel wurde von Brian Feroldi, Jason Hall und Matthew Frankel auf Englisch verfasst und wurde am 04.05.2016 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.