Wie du jede Aktie mit Rabatt kaufen kannst

Wenn du dir Sorgen machst, der Markt könnte aktuell zu teuer sein, dann stehst du nicht alleine da. Es scheint, als würde jeden Tag ein anderer Experte eine Börsenkorrektur vorhersagen oder vielleicht sogar eine komplette Rezession. Doch zum Glück musst du dir keine Sorgen darüber zu machen, zu viel für deine Aktien zu bezahlen. Es gibt eine einfache Strategie, die dir einen günstigen Preis garantiert.

Günstig kaufen leicht gemacht

Weißt du genau, wann deine Aktien steigen und fallen? Natürlich nicht. Eine Aktie, die heute günstige aussieht, könnte morgen noch weiter fallen.

Es ist unmöglich, den Markt zu timen. Daher ist der Durchschnittskosteneffekt eine bessere Lösung. Einfach gesprochen baust du damit deine Position an einer Aktie im Lauf der Zeit immer weiter aus, indem du in regelmäßigen Abständen einen festen Betrag investierst. Das Ergebnis ist, dass du mehr kaufst, wenn die Aktie billiger ist und weniger Aktien, wenn der Kurs hoch ist.

Hier ein vereinfachtes Beispiel: Sagen wir du möchtest die Aktie eines bestimmten Unternehmens kaufen, das für 40 US-Dollar pro Aktie gehandelt wird und du hast insgesamt 3000 US-Dollar zum Investieren. Anstatt gleich die ganzen 3000 € zu investieren, kaufst du alle drei Monate Aktien im Wert von 1000 US-Dollar, bis du deine Position aufgebaut hast.

Mit deinem ersten Kauf bekommst du 25 Aktien zum aktuellen Kurs. Dann kommt eine größere Korrektur und die Aktie wird nur noch für 25 US-Dollar gehandelt. Das bedeutet, dass deine zweite Investition von 1000 US-Dollar dir 40 Aktien bringt. Sagen wir, der Markt erholt sich dann wieder und deine Aktie wird für 50 US-Dollar gehandelt. Somit bekommst du für deine letzten 1000 US Dollar weitere 20 Aktien.

Alles in allem hast du am Ende 85 Aktien deines bevorzugten Unternehmens zu Gesamtkosten von 3000 US-Dollar

| Aktienkurs | Aktien für 1.000 USD | Gesamtzahl | |

| 1. Kauf | 40 USD | 25 | 25 |

| 2. Kauf | 25 USD | 40 | 65 |

| 3. Kauf | 50 USD | 20 | 85 |

Und hier die Gründe, warum das so eine großartige Strategie ist.

Der Durchschnittspreis von diesen 3 Käufen betrug nämlich nur 38, 33 US-Dollar.

(40 + 25 + 50) / 3 = 38,33 USD

Da du einen festen Betrag investiert hast anstatt eine feste Anzahl von Aktien zu kaufen, hast du mehr Aktien bekommen, als sie günstiger waren und weniger Aktien, als sie teurer waren. Das Ergebnis ist, dass dein durchschnittlicher Verkaufspreis mehr als 3 US-Dollar niedriger war als der durchschnittliche Marktpreis der Aktien zu den drei Kaufdaten.

3000/ 85 Aktien = durchschnittlicher Verkaufspreis von 35,29 US-Dollar pro Aktie.

Das garantiert dir also, dass du einen besseren Preis für deine Aktien bekommst als der durchschnittliche Handelspreis an den Tagen, an denen du gekauft hast.

Was du noch wissen solltest

In diesem Zusammenhang gibt es einige Fragen, die ich immer wieder höre. Eine davon ist, wäre es nicht besser, alle Aktien zum niedrigsten Preis zu kaufen?

Natürlich wäre es das. Es wäre auch gut, wenn man Amazon für 8 $ pro Aktie im Jahr 2001 gekauft hätte, als das Unternehmen nur ein Online-Buchhändler war oder Goldman Sachs im März 2009 für 47 US-Dollar auf dem Tiefstand der Finanzkrise. Doch leider haben wir keine Kristallkugel können solche Marktbewegungen nicht vorhersehen.

Es gibt einfach keine Möglichkeit, wie man vorausahnen kann, was eine Aktie als nächstes tun wird. Genauso gut hätte Amazon sich zu einem anderen Blindgänger der Dot-com-Ära entwickeln können, denn derer gab es damals viele. Genauso gut hätte Goldman Sachs noch viel tiefer fallen können, wenn es mit der Wirtschaft noch weiter bergab gegangen wäre.

Der Durchschnittskosteneffekt nimmt uns diese Raterei ab und garantiert uns einen günstigen Preis für die Aktie, die wir kaufen. An dieser Stelle sollte man noch erwähnen, dass dieser Effekt uns aber nicht notwendigerweise einen guten Preis für eine Aktie garantiert. Wenn du zum Beispiel Aktien eines Unternehmens kaufst, wenn sie gerade fallen, dann ist es eigentlich egal, wie tief du einsteigst. In jedem Fall verlierst du. Daher musst du immer deine Recherche und deine Hausaufgaben machen, wenn du eine Position aufbauen möchtest.

Eine weitere häufig gestellte Frage lautet: Wie lange sollte ich meine Position aufbauen? Die Antwort auf diese Frage hängt von der Investition und von deinen Zielen ab. Ich kaufe nun schon seit Jahren Aktien von Berkshire Hathaway (WKN:A1YJQ2) und habe nicht vor, damit aufzuhören, denn ich plane diese Aktie jahrzehntelang zu halten. Wenn du aber eine Aktie mit positiven langfristigen Aussichten hast, aber auch deinen Vorteil aus dem kurzfristigen Potential ziehen möchtest, dann kannst du auch im Zeitraum von ein paar Wochen oder Monaten kaufen. Eine weitere Aktin, die ich besitze, ist Bank of America (WKN:858388). Der Kurs ist Anfang 2016 stark gefallen. Laut meiner Analyse war das aber nur eine kurzfristige Sache. Ich hatte jedoch keine Ahnung, ob die Aktie kurzfristig weiter fallen würde. Trotzdem war es eine gute Möglichkeit, um bei dieser Position einzusteigen.

Die nächste Frage steht damit in engem Zusammenhang. Wie oft sollte man Aktien kaufen? Auch hier hängt die Antwort von der jeweiligen Situation ab. Ich kaufe die Aktien von Berkshire Hathaway einmal pro Quartal, meistens nach der Veröffentlichung in der Quartalszahlen, um von kurzfristigen Einbrüchen zu profitieren. Wenn ich aber keine so große Position aufbauen möchte, dann kaufe ich vielleicht nur einmal pro Jahr. Wenn ich meinen Vorteil aus einer kurzfristigen Gelegenheit ziehen möchte, wie im Fall von Bank of America, dann kaufe ich ein paar Monate lang einmal pro Monat.

Was ich von meinem größten Verlierer gelernt habe

Um dir vor Augen zu führen, was der Durchschnittskosteneffekt bewirken kann, werde ich dir eine Geschichte erzählen, die ich am liebsten vergessen würde.

Wenn du aktiv im Jahr 2008 an der Börse investiert hast, dann stehen die Chancen gut, dass du eine oder zwei Investitionen getätigt hast, die sich nicht gut entwickelt haben. Meine war First Solar (WKN:A0LEKM), was bis zum heutigen Tage meine schlechteste Investition war.

First Solar Daten von YCHARTS

Ich habe meine Aktien 2008 für etwas mehr als 200 US-Dollar gekauft. Die Aktie hatte damals gerade einen Rücksetzer von 300 US-Dollar gemacht und ich fand, es wäre ein Schnäppchen.

Die Finanzkrise hatte noch nicht mit voller Wucht zugeschlagen und Öl wurde immer noch für 140 US-Dollar pro Barrel gehandelt. Viele Analysten nannten den Solar-Sektor “die nächste große Sache”. First Solar bekam einige sehr bullische Empfehlungen von den Profis.

Nach der Finanzkrise und dem Einbruch bei den Ölpreisen fiel First Solar auch und zwar bis auf 11,43 US-Dollar im Jahr 2012. Aktuell hat sich die Aktie bis auf 35 US-Dollar erholt, aber ich sitze immer noch auf einem Verlust von mehr als 80%.

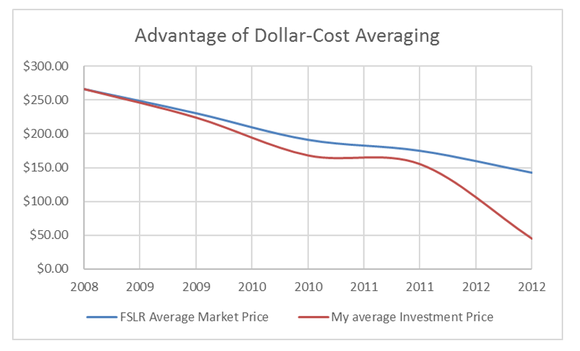

Als ich ursprünglich die Aktie gekauft hatte, sah ich ein führendes Unternehmen in diesem Bereich mit langfristigem Wachstumsotenzial. Und ich habe auch immer noch das Gefühl, dass das zutrifft. Ich wusste auch, dass es einige Probleme unterwegs geben würde, da der Solarbereich ja eine relativ junge Industrie ist. Daher habe ich meine Aktien nicht auf einmal gekauft und habe entschieden, den Durchschnittskosteneffekt über einem Zeitraum von 5 Jahren anzuwenden. Jedes Jahr im Juni habe ich 2000 US-Dollar investiert, insgesamt also 10.000 US-Dollar.

| Datum | Kurs | Aktien für 2.000 USD |

| Juni 2008 | 265,90 | 7 |

| Juni 2009 | 194,48 | 10 |

| Juni 2010 | 112,22 | 17 |

| Juni 2011 | 125,83 | 15 |

| Juni 2012 | 12,13 | 164 |

| Gesamtzahl | 213 Aktien |

Durch diese Strategie besitze ich jetzt 213 Aktien zu einem Durchschnittspreis von 45,03 US-Dollar. Das ist deutlich unter dem Durchschnittspreis von 142,11 US-Dollar zu dem Zeitpunkt, als ich meine Investitionen getätigt habe. In diesem Fall habe ich durch den Durchschnittskosteneffekt vom Crash im Jahr 2012 profitiert.

Bildquelle: Autor

45,03 US-Dollar ist immer noch mehr als der aktuelle Kurs und das liegt daran, dass es gerade noch eine Korrektur im Solar-Sektor gegeben hat. Die meiste Zeit saß iich aber während diesen drei Jahren auf einem ziemlichen netten Gewinn. Bis August war First Solar bei über 45 US-Dollar pro Aktie. Selbst zu diesem Zeitpunkt wäre ich noch in den roten Zahlen, der Verlust von 22 % hätte aber deutlich besser ausgesehen als 82 %.

Die Nachteile des Durchschnittskosteneffekt und wann man ihn nicht anwenden sollte

Auch diese Strategie hat ihre Fehler und diese sollte man auch kennen. Auf diese Art kannst du kurzfristige Risiken meiden. Wie in meinem Beispiel gesehen, kann ich eine Aktie kaufen und dann fällt sie noch weiter. In diesem Fall verhindert der Durchschnittskosteneffekt, dass ich all mein Geld zum ungünstigsten Zeitpunkt investiere. Dasselbe Argument gilt für Aktien, die steigen, aber immer wieder nach oben und nach unten schwanken.

Andererseits ist diese Strategie generell schlecht für Aktien oder andere Investitionen, die nur steigen. Es gibt natürlich keine Aktie, die garantiert immer nur steigt, aber wenn eine Aktie 10% pro Jahr jedes Jahr steigt, dann würdest du mit dem Durchschnittskosteneffekt nicht alle möglichen Gewinne damit erzielen.

Eine Studie von Vanguard hat zu diesem Thema herausgefunden, dass der Durchschnittskosteneffekt in zwei Dritteln der Zeit Investitionen mit nur einer einzigen Investition hinterherläuft. Dabei sollte man aber zwei Dinge beachten. Erstens wurde diese Studie bei Investitionen wie Indexfonds und nicht bei Aktien angewendet. Zweitens haben die meisten Leute das Geld nicht sofort zur Verfügung. Die Studie hat außerdem herausgefunden, dass Portfolios, die mit nur einer einzigen Einzahlung gestartet worden, über einen Zeitraum von zehn Jahren hinweg um 2,3 % vorne lagen. Wenn man bedenkt, dass der S&P 500 im Durchschnitt pro Jahrzehnt um 150 % steigt, dann macht das nicht viel Unterschied.

Wenn du also jede Menge Geld zum Investieren hast — und zwar jetzt sofort — und dich die Volatilität einer Investition kurzfristig nicht stört wie bei einem Index vor oder einer stabilen Aktie mit wenig Volatilität, dann ist der Durchschnittskosteneffekt wahrscheinlich nicht deine beste Möglichkeit. Wenn du in eine einzelne Aktie investierst und dich vor einer Katastrophe wie im Fall First Solar schützen möchtest, dann kann der Durchschnittskosteneffekt dir helfen, nachts ruhig zu schlafen.

Eine großartige Strategie für einen teuren Markt

Ich empfehle diese Strategie, wenn der Markt anfängt, etwas teuer zu wirken wie aktuell oder wenn es das bedeutende Risiko eines negativen Ereignisse es gibt — zum Beispiel könnte die Fed die Zinsen erhöhen. Diese Strategie funktoniert zwar in jedem Markt, aber sie ist sinnvoller in einem Markt, wo du die Aktien für teuer hältst, aber trotzdem investieren möchtest.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Motley Fool besitzt und empfiehlt Amazon und Berkshire Hathaway (B). Motley Fool empfiehlt Bank of America.

Dieser Artikel wurde von Matthew Frankel auf Englisch verfasst und wurde am 13.11.2016 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.