Wie man die Rentabilität der Bank of America misst

Wie sollten Investoren, die an der Bank of America (WKN:858388) interessiert sind, deren Rentabilität messen?

Dies scheint eine einfache Frage mit einer einfachen Antwort zu sein. Allerdings ist das deutlich schwieriger als einige ahnen. Der Grund ist die eigentümliche Weise, wie manche Banken bestimmte Finanzzahlen angeben.

Die Definition von Rentabilität

Rentabilität ist einfach ausgedrückt die Menge des Geldes, welches eine Bank verdient. Im letzten Quartal erwirtschaftete die Bank of America 4,5 Milliarden US-Dollar, nach Abzug von Dividendenzahlungen für Vorzugsaktien.

Das ist eine Menge Geld. Die Bank of Amerika belegt damit den siebenten Platz im Vergleich der Gewinne aller S&P 500-Unternehmen im dritten Quartal.

Das Problem liegt aber darin, dass dabei die Größe nicht berücksichtigt wird. Ein Grund, warum die Bank of America mehr Gewinn als beispielsweise U.S. Bankcorp (WKN:917523) gemacht hat, welche letztes Quartal 1,4 Milliarden US-Dollar verdiente, ist, dass sie ein Vermögen in Höhe von 2,2 Milliarden US-Dollar hat. Bankcorp hat im Vergleich dazu nur 454 Millionen US-Dollar in der Bilanz stehen.

Das heißt, für jede 100 Millionen an Aktiva der Bank of America hat sie 203 Millionen US-Dollar Gewinn gemacht. Bei Bankcorp lag die Zahl bei 316 Millionen US-Dollar. In diesem Licht betrachtet ist Bankcorp deutlich rentabler.

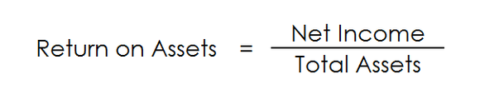

Um die Größe zu normalisieren, bewerten Analysten Banken entsprechend des Return on Assets bzw. der Gesamtkapitalrendite. Diese Kennzahl wird berechnet, indem der Nettogewinn des Jahres durch das Gesamtkapital geteilt wird.

Den Hebel in die Gleichung einbauen

Die Gesamtkapitalrendite bei der Bestimmung der Rentabilität der Bank of America zu berechnen, ist nicht falsch. Allerdings übersiehst du damit ein wichtiges Puzzleteil: den Hebel.

Nehmen wir an, dass ein paar Leute eine Bank mit 10 Millionen Euro Eigenkapital gründen. Die Bank hebelt dies nun, indem Sie sich von Sparern und Institutionen Geld leiht. Sagen wir 100 Millionen Euro.

Dieses geliehene Geld wird verwendet, um Kredite zu vergeben. In unserem Falle in Höhe von 100 Millionen Euro. Der Gewinn der Bank entsteht durch die Differenz zwischen den Kosten der Einlagen (Zinsaufwand) und den Einnahmen durch das Verleihen des Geldes (Zinsertrag). Dies wird Zinsarbitrage genannt.

Eine Folge dieses Geschäftsmodells ist, dass der Gewinn der Bank von der Höhe des Hebels abhängt, den sie einsetzt. Wenn wir von Gesetzen und Regulierungen absehen, dann könnte die oben betrachtete Bank doppelt so viel Nettogewinn machen, wenn sie sich 200 Millionen Euro leiht und diese verleiht. Das Problem ist, dass dies für die Bank riskanter ist.

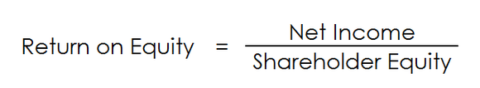

Um dies in die Bestimmung der Rentabilität einer Bank einzubeziehen, wird die Eigenkapitalrendite (Return on Equity) berechnet. Diese wird ähnlich wie die Gesamtkapitalrendite ermittelt. Statt des Gesamtkapitals nimmst du aber einfach das Eigenkapital.

Die Rentabilität der Bank of America messen

Wenn du bis hierher gekommen bist, solltest du eine gute Vorstellung davon haben, wie du die Rentabilität der Bank of America messen kannst, indem du, wie die meisten Analysten, die Eigenkapitalrentabilität verwendest. Allerdings gibt es noch ein Puzzleteil, welches wichtig ist. Es gibt unterschiedliche Möglichkeiten, die Eigenkapitalrendite zu berechnen.

Eine Möglichkeit ist, das gesamte Eigenkapital zu nehmen. Dieses kannst du ganz unten in der Bilanz ablesen. Du kannst aber auch, die immateriellen Vermögensgegenstände von dem Gesamtbetrag abziehen, da sie nicht auf die gleiche Weise Gewinn erzielen wie Kredite. Die dritte Möglichkeit ist, sowohl immaterielle Vermögensgegenstände als auch Vorzugsaktien abzuziehen, da Letztere eher wie ein Kredit zu behandeln sind.

| Art des Eigenkapitals | Berechnung |

| Gesamtes Eigenkapital | Gesamtes Eigenkapital |

| Durchschnittliches materielles Eigenkapital | Gesamtes Eigenkapital minus immaterielle Vermögensgegenstände |

| Durchschnittliches, den Aktionären zurechenbares materielles Eigenkapital | Gesamtes Eigenkapital minus immaterielle Vermögensgegenstände minus Vorzugsaktien |

Banken bevorzugen in der Regel die dritte Variante, wenn sie die Eigenkapitalrendite berechnen. Diese heißt gesamtes Eigenkapital minus immaterielle Vermögensgegenstände minus Vorzugsaktien

Und so funktioniert das für die Bank of America. Die Bank hat letztes Quartal, wie gesagt, 4,5 Milliarden US-Dollar verdient. Wenn du dies aufs Jahr hochrechnest (mal vier multiplizieren), erhältst du 18 Milliarden US-Dollar Jahresgewinn. Teile dies durch die 173 Milliarden immaterielles, durchschnittliches, den Aktionären zurechenbares Eigenkapital, und du bekommst 10,4 % heraus.

Das ist nicht schlecht im Vergleich zu der Leistung der Bank während der letzten zehn Jahre. Damals wurde die Kennzahl durch Kosten der Finanzkrise heruntergezogen. Aber sie ist immer noch unter den Zahlen ihrer Konkurrenten. Die gleiche Messgröße lag bei U.S. Bankcorp bei 13,5 %. Zudem liegt sie noch unter der Zielvorgabe der Bank of America von 12 %.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

The Motley Fool hält keine der oben erwähnten Aktien.

Dieser Artikel wurde von John Maxfield auf Englisch verfasst und am 21.12.2016 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.