Wie lange es noch dauert, bis Spotify Geld mit kostenlosen Abonnements macht

Spotify hat sich zum größten Musik-Streaming-Dienst der Welt entwickelt, unter anderem dank seines kostenlosen, werbefinanzierten Angebots, das als Sammelbecken für sein Premiumgeschäft dient. Das Unternehmen schätzt, dass 60 % aller Bruttoeinnahmen seit Anfang 2014 durch dieses kostenlose Angebot vorbereitet wurden. Doch werbefinanzierte Dienstleistungen stehen vor brutalen witschaftlichen Rahmenbedingungen, die von Lizenzgebühren und schwacher Monetarisierung durch Werbung geprägt sind.

Jetzt hat Spotify in seiner F-1-Anmeldung bestätigt, dass sein werbefinanziertes Geschäft seit Langem Geld verliert und erst 2017 in die schwarzen Zahlen kam, nachdem das Unternehmen in der Lage war, günstigere Lizenzbedingungen mit den Plattenfirmen auszuhandeln.

| Stufe | 2015 Bruttoergebnis | 2016 Bruttoergebnis | 2017 Bruttoergebnis |

|---|---|---|---|

| Gebühr | 257 Millionen Euro | 436 Millionen Euro | 806 Millionen Euro |

| werbefinanziert | (31 Millionen Euro) | (35 Millionen Euro) | 43 Millionen Euro |

DATENQUELLE: F-1.

Das soll nicht heißen, dass das werbefinanzierte Geschäft auf einmal gut läuft, jetzt, wo es profitabel ist. Die Bruttomarge dieser Sparte betrug 2017 immer noch weniger als die Hälfte der gesamten Bruttomarge (10 % vs. 22 %). Die gute Nachricht ist, dass es nicht lange dauert, bis Spotify die nutzerspezifischen Verluste wieder wettmachen kann, wenn ein kostenloser Nutzer sich erst dazu entschlossen hat, Premium-Abonnent zu werden.

Werbeunterstützte Verluste sind fast wie Marketingaufwendungen

Während der Präsentation auf dem Investorentag von Spotify in der vergangenen Woche erklärte CFO Barry McCarthy den potenziellen Investoren, dass, sobald ein kostenloser Nutzer zum Premium-Abonnenten konvertiert, es nur etwa 12 Monate dauert, bis er die Gewinnschwelle erreicht hat, woraufhin der Wert dieses Nutzers weiter steigt.

BILDQUELLE: SPOTIFY

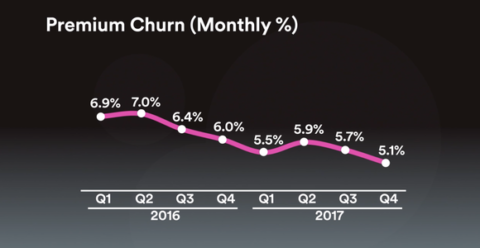

Das gilt umso mehr, als Spotify weiterhin die Abwanderung von Premium-Kunden reduziert hat und einen wachsenden Anteil der Abonnenten über längere Zeit halten kann. Insbesondere die Familientarife, die bis zu sechs Konten für 15 US-Dollar pro Monat umfassen, haben maßgeblich dazu beigetragen, dass die Abwanderung von Premium-Kunden im Laufe der Zeit zurückgegangen ist.

BILDQUELLE: SPOTIFY

Sobald eine Familie sich für einen Familientarif angemeldet und mit der Personalisierung des Dienstes begonnen hat, sind die Wechselkosten für die Abwanderung einer ganzen Familie zu einem konkurrierenden Dienst enorm. Da die Preise dank des Wettbewerbs branchenweit weitgehend standardisiert sind, gibt es keinen wirklichen Anreiz für einen Wechsel.

Tatsächlich sagte McCarthy, dass Spotify historisch gesehen sein werbefinanziertes Segment im Wesentlichen als Marketingausgaben betrachtet hat, die dazu beitragen, den Nutzern einen Vorgeschmack auf den Service zu geben, da das Unternehmen wisse, dass eine sehr gute Chance besteht, dass kostenlose Nutzer schließlich ihre Brieftaschen öffnen. Wenn man es von diesem Standpunkt aus betrachtet, macht es noch mehr Sinn. Die Verluste in den Jahren 2015 und 2016 sind nur ein Bruchteil dessen, was Spotify offiziell für Vertrieb und Marketing ausgegeben hat (219 Millionen Euro im Jahr 2015 und 368 Millionen Euro im Jahr 2016).

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Suzanne Frey, eine Führungskraft bei Alphabet, ist Mitglied des Vorstands von The Motley Fool.

The Motley Fool besitzt und empfiehlt Alphabet (A-Aktien), Alphabet (C-Aktien), Apple und Tencent Holdings.

Dieser Artikel von Adam Levy erschien am 7.1.18 auf Fool.com. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.

The Motley Fool besitzt die folgenden Optionen: Long Januar 2020 $150 Calls auf Apple, Short Januar 2020 $155 Calls auf Apple.