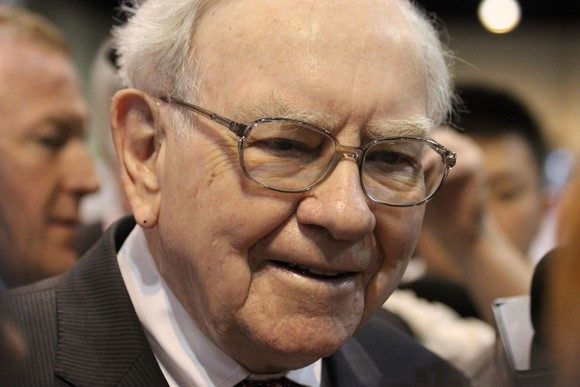

3 Warren-Buffett-Aktien gegen den Crash

Angst vorm Börsencrash? Geht vielen so. Einige Aktien haben sich zwar von dem Absturz vor rund einem Monat erholt, aber irgendwie läuft es immer noch nicht so richtig rund. Die Bullen scheinen nicht überzeugt zu sein, und die Anleger wollen Sicherheit – Wachstum ist gerade nicht so gefragt.

Wer ebenfalls von einer offensiven zu einer defensiven Strategie vorgehen will, sollte vielleicht in Erwägung ziehen, sich Titel aus dem Portfolio von Warren Buffetts Berkshire Hathaway (WKN:A0YJQ2) anzuschauen.

Hier ist ein Blick auf drei Buffett-Aktien, die man in Betracht ziehen kann. Das Wichtige ist, dass alle drei etwas verkaufen, das auch in wirtschaftlich turbulenten Zeiten gefragt bleiben wird.

1. Procter & Gamble

Procter & Gamble (WKN: 852062) bringt mit Marken wie Pampers, Tide, Charmin und Gillette jede Menge Power mit. Und das ist nur eine kleine Auswahl. Procter bietet Dutzende von verschiedenen Produkten in den Regalen der Geschäfte an, die Millionen von Verbrauchern brauchen und kaufen.

Das schätzt Buffett an dem Unternehmen: beständiger Cashflow und die entsprechende Dividende. Die aktuelle Rendite von 2,5 % ist nicht gerade berauschend, aber P&G hat in den letzten 130 Jahren keine vierteljährliche Dividendenausschüttung versäumt. In den letzten 64 Jahren wurde die jährliche Ausschüttung jedes Jahr gesteigert.

Es gibt noch einen weiteren, weniger offensichtlichen Grund, die Beständigkeit von Procter & Gamble im Falle von Marktturbulenzen zu schätzen. Dieses Unternehmen dominiert die Konsumgüterindustrie und kann es sich daher leisten, mehr für Marketing auszugeben als Konkurrenten wie Colgate-Palmolive oder Unilever.

Und genau das tut es auch. Die Website Ad Age gibt an, dass P&G in seinem Geschäftsjahr, das im Juni letzten Jahres endete, satte 10,7 Milliarden USD für Werbung und Marketing ausgegeben hat. Erstmals seit 1987 war P&G damit nicht der größte jährliche Werbekunde der Welt, sondern nur der zweitgrößte. Amazon übernahm die Führung mit Werbung im Wert von 11 Milliarden USD.

Dennoch wird kein anderer direkter Konkurrent auch nur annähernd die Art von Marketing spielen lassen, wie Procter & Gamble es tut.

2. Verizon

Der Telekom-Gigant Verizon Communications (WKN: 868402) ist ein weiterer wichtiger Bestandteil des Berkshire-Portfolios und macht mehr als 8 Milliarden USD der Aktien im Wert von fast 300 Milliarden USD aus, die der Fonds hält.

Wie Procter & Gamble ist auch Verizon eine echte Cashcow. Ebenso wie Procter & Gamble wird das in so ziemlich jedem wirtschaftlichen Umfeld so bleiben. Die Leute werden nicht in den Urlaub fahren, und sie werden vielleicht den Kauf eines neuen Autos aufschieben. Aber die Smartphones bleiben an. Die einzige Frage ist, welcher Anbieter den Dienst bereitstellen wird. Verizon macht seine Sache recht gut, wenn es darum geht, Kunden an Bord zu halten. Im letzten Quartal lag die Kündigungsrate für Privatkunden bei nur 0,76 %, während die Kündigungsrate für Geschäftskunden bei etwas unter 1 % lag.

Zugegeben, Verizon hat nicht den gleichen Dividendenerfolg wie Procter & Gamble vorzuweisen. Die jährliche Ausschüttung ist zwar seit 2005 jedes Jahr gestiegen, aber Verizon hat nicht den Status eines Dividendenaristokraten erreicht. Dieses Unternehmen will allerdings mit aller Macht dort hinkommen, was natürlich dem Renommee nutzen würde.

Auch an der Machbarkeit besteht kein Zweifel. Der letztjährige Gewinn von 4,30 USD pro Aktie war locker mehr als genug, um die Jahresdividende von 2,48 USD pro Aktie zu finanzieren. Trotz der Pandemie war 2020 kein ganz ungewöhnliches Jahr für das Unternehmen.

3. Sirius XM

Dann hätten wir da noch Sirius XM Holdings (WKN: A1W8XE) auf der Liste der Buffett-Aktien, die sich im Falle eines Börsencrashs behaupten können.

Auf den ersten Blick scheint es eine ungewöhnliche Wahl zu sein. Das Orakel von Omaha meidet normalerweise Technologieaktien. Erstens behauptet er, das Geschäft nicht zu verstehen, zweitens weil Konkurrenten die Technologie einfach nachahmen könnten.

Im Fall von Sirius XM ist das jedoch nicht wahrscheinlich. Sirius verlässt sich nämlich auf eine Technologie, die digitale Audiosignale von Satelliten auf die Erdoberfläche überträgt. Das eigentliche Wettbewerbsmerkmal des Unternehmens, das nicht repliziert werden kann, ist jedoch die Masse an Stars, die gewonnen wurden. Howard Stern, Kevin Hart und Andy Cohen sind nur einige Namen, die bei Sirius ein Zuhause gefunden haben. Außerdem gibt es Sportprogramme, die oft nirgendwo anders verfügbar sind. Zudem eine riesige Auswahl an Musiksendern, die nach Genres geordnet sind.

Der eigentliche Anreiz für sicherheitsbewusste Investoren, sich für Sirius zu entscheiden, ist jedoch einmal mehr der zuverlässige Cashflow.

Der Zugang zum Programm wird auf monatlicher Basis bezahlt. Um zu wachsen, muss sich Sirius einfach auf die Skalierung seines bestehenden Betriebs konzentrieren, was es mit erstaunlicher Beständigkeit getan hat. Mit Ausnahme des coronageplagten Q2 des letzten Jahres hat sich der Umsatz im Jahresvergleich in jedem Quartal seit 2008 verbessert. Auch das operative Ergebnis sowie das EBITDA sind seitdem stetig gewachsen. Im Q4 hat das Unternehmen eine Wertminderung von fast 1 Milliarde USD im Zusammenhang mit der Übernahme von Pandora verbucht. Wäre das nicht passiert, wäre es ein weiteres Jahr mit Umsatz- und Gewinnwachstum gewesen.

Die Dividendenrendite von 0,9 % ist zwar nicht grandios. Aber wenn das primäre Ziel die Sicherheit ist, bietet diese Aktie genau das.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

The Motley Fool besitzt und empfiehlt Aktien von Amazon und Berkshire Hathaway und empfiehlt Aktien von Sirius XM Radio und Verizon Communications. James Brumley besitzt keine der angegebenen Aktien. Dieser Artikel erschien am 20.3.2021 auf Fool.com und wurde für unsere deutschen Leser übersetzt.