Wie gefährlich steigende Zinsen für die Vonovia-Aktie wirklich sind

Die Zinsen für 10-jährige US-Staatsanleihen sind in den letzten zwölf Monaten um mehr als 20 % gestiegen. Die Zeiten des billigen Geldes scheinen zumindest in Amerika vorbei zu sein. Bei uns in Europa ist die Zinswende hingegen noch nicht angekommen.

Aber das könnte sich bald ändern! Es gibt Aktien, die würden von steigenden Zinsen profitieren. Ich denke hier beispielsweise an Banken und Versicherungen. Es gibt aber auch Unternehmen, für die hohe Zinsen ein erhebliches Risiko darstellen.

Vonovia (WKN:A1ML7J) gehört definitiv zur zweiten Gruppe. Wie gefährlich steigende Zinsen für die Vonovia-Aktie wirklich sind, erfährst du, wenn du weiterliest.

Warum hohe Zinsen ein Problem für Vonovia sind

Das Geschäftsmodell von Vonovia ist schnell erklärt: Hauptsächlich kauft Vonovia Immobilien, um sie anschließend zu vermieten.

Dieses Geschäftsmodell ist besonders lukrativ, wenn man für den Kauf der Wohneinheiten nicht nur sein eigenes Geld verwendet, sondern auch das Geld von anderen. Das heißt, wenn man sich Geld leiht. Dafür zahlt man logischerweise Zinsen.

In der Regel ist der Mietzins höher als der Zins, den man für einen Kredit oder eine Anleihe bezahlen muss. Je höher die Differenz, desto lukrativer ist das Geschäft mit der Fremdfinanzierung.

Bereits hier lässt sich das erste Risiko erahnen: Steigen die Zinsen für die Finanzierung schneller als der Mietzins, schrumpft die Differenz. Der Gewinn sinkt.

Das größte Risiko ist allerdings, dass die Finanzierungskosten die Mieteinnahmen übersteigen. Dann nämlich wäre das Konzernergebnis sogar negativ. Die Schulden würden weiter steigen und Vonovia könnte in eine gewaltige Schieflage geraten.

Dieses Risiko ist allerdings nur realistisch, wenn die Zinslast sehr schnell steigt. Steigt sie langsam, würde sich wohl auch der Immobilienmarkt anpassen, beispielsweise durch fallende Kaufpreise. Das wiederum würde bei Neugeschäften für höhere Mietrenditen sorgen und so den steigenden Zinsen entgegenwirken.

Wir fassen also zusammen: Rasch steigende Zinsen stellen ein erhebliches Risiko für Vonovia und deren Aktionäre dar. Lass uns deshalb einen Blick auf die Fälligkeiten von Vonovias Verbindlichkeiten werfen.

Wann die aktuellen Verbindlichkeiten fällig werden

Je länger die Verbindlichkeiten laufen, desto länger hat das Unternehmen eine Zinssicherheit. Denn der Zinssatz ändert sich während der Laufzeit in der Regel nicht.

Wenn die Kredite also erst in einigen Jahren fällig werden, dann geht von ihnen auch kein akutes Zinsrisiko aus.

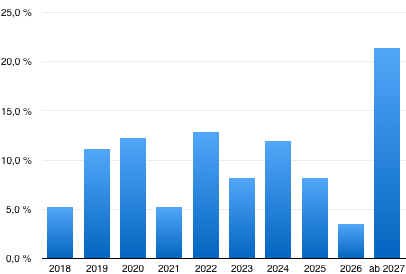

Quelle: Q1-Bericht Vonovia

Gleiches gilt übrigens auch für 2018. Ich gehe nämlich nicht davon aus, dass wir noch in diesem Jahr steigende Zinsen erleben werden.

Gefährlich sind in meinen Augen hingegen die Kredite, die zwischen 2019 und 2023 fällig werden. Das entspricht gemäß Tabelle ungefähr 50 % der Gesamtverbindlichkeiten.

Aber ist das jetzt viel oder nicht?

Gehen wir einmal davon aus, dass sich die Zinslast auf eben diese 50 % in den nächsten fünf Jahren verdoppelt. Das würde bedeuten, dass Vonovia mit einer 50 % höheren Zinsbelastung pro Jahr leben müsste. Das wären knapp 530 Millionen Euro jährlich für Zinsaufwendungen, statt 329 Millionen Euro im Jahr 2017.

Vonovia hat letztes Jahr einen AFFO, das sind die berichtigten operativen Mieteinnahmen, in Höhe von 835,1 Millionen Euro erwirtschaftet. Das bedeutet, dass unserer theoretischen Zinslast von 530 Millionen Euro operative Einnahmen in Höhe von 835,1 Millionen Euro gegenüber stehen.

Mein Fazit zu den möglichen Folgen einer Zinswende

Aus diesen Zahlen ziehe ich die folgenden Schlüsse: Steigende Zinsen würden den Gewinn der Vonovia-Aktie definitiv belasten. Und das in nicht unerheblichem Maße. Steigende Zinsen sind also etwas, worüber sich Vonovia-Aktionäre definitiv Gedanken machen sollten.

In meinen Augen handelt es sich hierbei allerdings um kein existenzbedrohendes Risiko, das zeigt die Gegenüberstellung von AFFO und der oben berechneten theoretischen Zinslast. Außerdem sollten Investoren bedenken, dass die Mieten langfristig wohl weiter steigen werden, was einen Teil der höheren Zinsen ausgleichen könnte.

Die Vonovia-Aktie wäre also höchstwahrscheinlich ein Verlierer steigender Zinsen. Trotzdem ist das Unternehmen aber so gut aufgestellt, dass es auch in diesem Umfeld bestehen kann, was die Zahlen zeigen!

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Thomas Brantl besitzt keine der erwähnten Aktien. The Motley Fool besitzt keine der erwähnten Aktien.