3 unglaublich günstige Energieaktien

Auch nach all den jüngsten Höhen und Tiefen des Marktes bleibt dieser nahezu auf Rekordniveau. Es ist nicht einfach, in dieser Situation günstige Aktien zu finden – aber eben auch nicht unmöglich. Man wird zwar den einen oder anderen Schönheitsfehler in Kauf nehmen müssen, um echte Schnäppchen zu finden, aber es kann das Risiko wert sein, vor allem, wenn einem Dividenden wichtig sind. Wer auf gute Deals im Energiesektor aus ist, sollte ExxonMobil (WKN:852549), The Southern Company (WKN:852523) und Holly Energy Partners (WKN:A0B9ZA) auf der Shortlist haben. Hier mal ein paar Informationen zu diesen renditestarken Playern aus der Energiebranche.

Das Weltunternehmen

Exxon muss man eigentlich nicht groß näher beschreiben, trotzdem hier ganz kurz: Exxon ist eines der größten integrierten Öl- und Gasunternehmen der Welt. Das Unternehmen bietet derzeit eine Rendite von rund 4,1 %. Die Dividende wurde in 36 aufeinander folgenden Jahren jedes Jahr erhöht. Das ist ein Rekord, den die Konkurrenz einfach nicht bieten kann. Die aktuelle Rendite steht inzwischen so hoch wie seit Ende der 90er Jahre nicht mehr. Und auch das KGV war ähnlich lange nicht mehr so niedrig. Exxon sieht nach einem echt guten Deal aus.

Das liegt aber auch daran, dass seit Jahren schon die Produktion zurückgefahren wird. Klar, nur hier und da ein paar sachte Prozent, dennoch geht der Trend in die falsche Richtung. Und die Pläne für mehr Wachstum reichen bis 2025, was für diese Branche mit ihren volatilen Preisen eine sehr lange Zeit ist. Trotzdem: Exxon ist es wert.

Zunächst einmal ist das Geschäft von Exxon in die vorgelagerten (Ölförderung) und nachgelagerten (Raffination und Chemie) Bereiche unterteilt. Diese beiden Seiten des Geschäfts tragen dazu bei, die der Branche eigenen Höhen und Tiefen zu glätten, da die nachgelagerten Bereiche eher von sinkenden Ölpreisen profitieren. Zweitens stieg die Produktion von Exxon vom zweiten auf das dritte Quartal, was darauf hindeutet, dass man den Turnaround schafft. Und das lag an nur einem der wichtigsten Wachstumstreiber, den Onshore-USA-Bohrungen. Ein dritter Grund, der für Exxon spricht, ist, dass die langfristige Verschuldung knapp 10 % der Kapitalstruktur ausmacht – selbst wenn also der Ölpreis schwächeln sollte, wird man keine Probleme haben, die Investitionen zu finanzieren.

Kernkraft kostet

Als nächstes haben wir Southern Company, eines der größten Strom- und Erdgasunternehmen der Vereinigten Staaten. Der Konzern verfügt über einige regulierte Versorgungsunternehmen, Übertragungsanlagen (Midstream-Pipelines und elektrische Fernleitungen) sowie eine Handelskette für erneuerbare Energien. Die aktuelle Rendite liegt bei rund 5,1 %, die Dividende wurde dabei 18 Jahre in Folge gesteigert.

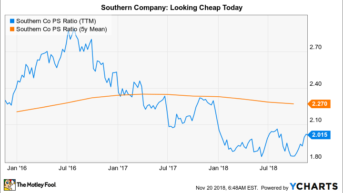

Das Kurs-Umsatz-Verhältnis, Kurs-Buchwert-Verhältnis und Kurs-Cashflow-Verhältnis liegt derzeit jeweils unter dem Fünfjahresdurchschnitt und dem Branchendurchschnitt, wobei wir hier den Utilities Select Sector SPDR ETF als Indikator für die Branche verwenden. Die einzige Kennzahl, die auf eine Überbewertung hindeutet, ist das Kurs-Gewinn-Verhältnis, das auf Schwierigkeiten bei Southern aufmerksam macht.

Southern PS-Verhältnis via YCharts

Die Zahlen von Southern wurde in den letzten Jahren durch einmalige Investitionen im Zusammenhang mit einem großen Kernkraftprojekt, dem so genannten „Vogtle Project“, belastet. Das hat das KGV nach oben geschickt. Das jüngste Problem war eine Belastung von 1,1 Milliarden USD im zweiten Quartal. Das Vogtle Project wird deutlich teurer als angenommen und liegt weit hinter der Zeitplanung zurück. Erst kürzlich hat Southern zugestimmt, mehr Gelder für den Bau zu tragen als die Partner, sollte das Projekt sich demnächst als noch teurer herausstellen. Das sind keine guten Nachrichten, aber die Vereinbarung garantiert jetzt wenigstens, dass Vogtle fertig gestellt wird (das war vor einigen Monaten noch gar nicht klar). Jedenfalls wird die Aktie durch dieses Projekt stark belastet.

Abgesehen davon handelt es sich bei Southern um ein gut geführtes Versorgungsunternehmen. Auch wenn die Verschuldung derzeit vor allem aufgrund der Baukosten relativ hoch ist, erwartet Southern Erträge und Dividendenwachstum von rund 4 % bis 6 % pro Jahr. Hinzu kommt die Rendite, die über dem Branchendurchschnitt liegt. Damit ist Southern eine gute Option für Einkommensinvestoren, die mit einer kleinen kurzfristigen Unsicherheit im Zusammenhang mit dem Vogtle Project umgehen können.

Es geht dem Ende entgegen

Als letztes eine etwas riskantere Option: Holly Energy Partners. Diese Master Limited Partnership wird vom Refiner HollyFrontier (WKN:A1JCLQ) kontrolliert und besitzt Midstream-Assets, vor allem Pipelines. Die Rendite beträgt satte 9,2 %, und die Dividende wurde 14 aufeinanderfolgende Jahre erhöht.

Das Problem dabei ist, dass das Wachstum von Holly Energy seit langem durch Übernahmen von dem übergeordneten Unternehmen HollyFrontier getrieben wird (so genannte Drop-Downs). Und HollyFrontier hat so ziemlich keine Vermögenswerte mehr, um sie an Holly Energy zu verkaufen. Das bedeutet, dass die Partnerschaft neue Wege finden muss, um zu wachsen. Bisher fand das über Expansionsprojekte statt, aber die waren relativ klein. Es braucht größere Projekte oder Akquisitionen, um wirklich etwas zu bewegen. Das Problem dabei: Die Kapitalmärkte sind im Moment nicht sehr förderlich, so dass es schwierig sein könnte, das Geld für große Maßnahmen zu finden.

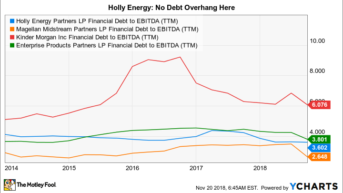

Dies ist keine gute Option für risikoscheue Anleger. Holly Energy hat jedoch in der Vergangenheit gute Arbeit geleistet, um Investoren dann doch zufrieden zu stellen, und verdient einen gewissen Spielraum, da man sich quasi auf ein neues Geschäftsmodell umstellt. Die Verschuldung liegt derweil im Branchenvergleich am unteren Ende, man ist also auch nicht in der Situation, dass das Management die Bilanzen ausgereizt hätte, bis man keine finanziellen Möglichkeiten mehr hat. Eingebaute Preiserhöhungen bei vielen der Verträge von Holly Energy deuten zudem darauf hin, dass das Wachstum weiter gehen könnte, wenn auch nur langsam.

HEP Verschuldung zu EBITDA via YCharts

Höhere Preise wiederum könnten natürlich bedeuten, dass die Absatzzahlen weniger schnell wachsen, aber ein starker Rückgang ist dann doch eher unwahrscheinlich. Allerdings besteht die Möglichkeit, dass HollyFrontier eingreift, um Holly Energy zu kaufen, was wahrscheinlich alles andere als billig sein dürfte. Dennoch wäre es für HollyFrontier ein relatives Schnäppchen, da Holly Energy derzeit rund 33 % unter dem Höchststand von 2013 steht.

Holly Energy grenzt nun an eine besondere Situation – was den Punkt unterstreicht, dass sie für konservative Investoren nicht geeignet ist. Wenn du jedoch einen starken Magen hast, solltest du einen genaueren Blick darauf werfen.

Zeit, sich schlau zu machen

Wer nach guten Werten im Energiesektor sucht, ist bei Exxon, Southern Company und Holly Energy alles andere als verkehrt, sollte sich aber noch weiter informieren. Alle drei haben Probleme, die sie angehen müssen. Doch scheinen die Herausforderungen weniger groß zu sein, als der Markt annimmt, wie man anhand der Kurse ableiten kann. Exxon ist unter den drei bei weitem die konservativste Option, wobei Holly am anderen Ende des Risikospektrums sitzt. Wer sich Zeit nimmt, wird wahrscheinlich feststellen, dass einer oder auch mehrere dieser Energieaktien schöne Neuzugänge für das Portfolio sein können.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

The Motley Fool besitzt keine der angegebenen Aktien. Reuben Gregg Brewer besitzt Aktien von ExxonMobil und Southern Company.

Dieser Artikel erschien am 28.11.2018 auf Fool.com. Er wurde übersetzt, damit unsere deutschsprachigen Leser an der Diskussion teilnehmen können.