3 verschiedene milliardenschwere Hedgefonds-Manager haben sich gerade auf diese Aktie eingelassen

Es ist wieder diese Saison. Nein, ich spreche nicht von der Berichtssaison – obwohl viele Unternehmen auch noch diese Woche ihre Gewinne für das zweite Quartal berichten. Ich spreche von der 13-F-Saison.

Ein 13-F-Formular ist das, was große Hedgefonds 45 Tage nach Quartalsende einreichen müssen und womit sie ihre Geschäfte für das vorangegangene Quartal offenlegen. Es ist Mitte August, was bedeutet, dass die großen Hedgefonds und Investmentgesellschaften gerade ihre größten Käufe für das zweite Quartal bekannt geben. Denk daran, dass das zweite Quartal nur zwei Wochen nach dem Ausbruch der COVID-19-Pandemie in den Industrieländern begann. Doch zum Quartalsende gab es in den USA bereits Anzeichen einer Erholung.

Was tat das „Smart Money“ in dieser turbulenten Zeit? Während die großen Hedgefonds-Manager sehr unterschiedlich sind, tätigten drei der prominentesten im zweiten Quartal erhebliche Investitionen in dieselbe Aktie. Dazu gehörten David Tepper von Appaloosa Management, Stanley Druckenmiller vom Duquesne Family Office (das inzwischen von einem Hedgefonds in ein Family Office umgewandelt wurde) und Keith Meister von Corvex Capital Management. Zum Quartalsende war die besagte Aktie die drittgrößte Long-Position in jedem der Fonds.

T-Mobile sticht ihnen ins Auge

Bei der Aktie handelt es sich um den Telekommunikationsbetreiber T-Mobile US (WKN: A1T7LU).

Appaloosa Management machte T-Mobile zu seinem größten Kauf im zweiten Quartal. Obwohl Appaloosa zu Beginn des zweiten Quartals bereits eine kleinere Beteiligung an T-Mobile besaß, fügte es 5,1 Millionen Aktien hinzu. Damit erhöhte es seine Position um 666 % und seinen Anteil am Appaloosa-Long-Portfolio von 1,98 % auf satte 10,67 %. Damit stieg T-Mobile bis Ende Juni von einer kleinen Position auf die drittgrößte Beteiligung des Fonds.

T-Mobile war auch der größte Kauf für das Duquesne Family Office. Tatsächlich besaß Duquesne die Aktien vor dem zweiten Quartal noch nicht einmal. Duquesne fügte jedoch schnell 1,57 Millionen Aktien von T-Mobile hinzu und machte damit 5 % seines Long-Portfolios aus. Auch in diesem Fonds stellt das Unternehmen jetzt die drittgrößte Position dar.

T-Mobile wurde auch zur drittgrößten Position von Corvex Capital Management. Wie Duquesne hatte Corvex die Aktien vor dem zweiten Quartal noch nicht besessen, fügte aber schnell eine Million Aktien hinzu. T-Mobile hat jetzt eine Gewichtung von 6,3 % in seinem Long-Portfolio und macht T-Mobile so auch zur drittgrößten Position dieses Fonds.

T-Mobile war allerdings nicht der größte Kauf von Corvex während des Quartals, sondern der zweitgrößte. Corvex kaufte noch mehr von IAC Holdings (WKN: 603086) und machte aus dem Nichtbesitz der Aktie eine massive Position in Höhe von 9 %. IAC ist ein Internetunternehmen, das am 1. Juli seine Beteiligung an der Dating App Leader Match Group (WKN: A2P75D) veräußert hat.

Was hat diese Portfoliomanager so optimistisch gemacht?

Es ist vielleicht kein Zufall, dass sich diese Fonds zu dieser Zeit für T-Mobile interessierten. Das Unternehmen schloss seine Fusion mit Sprint erst am 1. April ab, dem ersten Tag des Quartals, das im Juni endete. Obwohl Studien gezeigt haben, dass eine Mehrheit der großen Unternehmensfusionen Wert vernichtet, sind diese großen Manager anscheinend optimistisch, was diese spezielle Fusion betrifft.

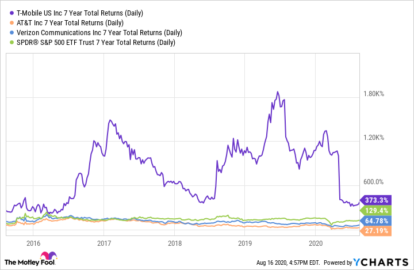

Es gibt guten Grund zu der Annahme, dass die Fusion von T-Mobile und Sprint erfolgreich sein wird, da T-Mobile eine Geschichte der erfolgreichen Integration von Unternehmen hat. Die Übernahme von MetroPCS im Jahr 2012 wird allgemein als ein durchschlagender Erfolg angesehen. Und die T-Mobile-Aktie hat in dieser Zeit Konkurrenten und auch den S&P 500 mühelos geschlagen.

Such nach Kosten- und Ertragssynergien in der 5G-Ära

Der aktuelle Vertrag mit Sprint soll mindestens 6 Milliarden Dollar an Kostensynergien bringen. Aber vielleicht am wichtigsten ist, dass das neue T-Mobile jetzt über das tiefste 5G-Spektrum-Portfolio in der Telekommunikationsbranche verfügt. Lange Zeit war T-Mobile ein Nachzügler bei der Netzqualität. Doch nun hat es die Möglichkeit, die Spitzenreiter zu überholen und zum Netzführer im 5G-Zeitalter zu werden. Kombiniert mit dem kostengünstigen „Un-Carrier“-Ethos des Unternehmens könnte dies für die Zukunft eine disruptive Kombination darstellen.

Zusätzlich zu diesen offensiven Möglichkeiten ist T-Mobile im Allgemeinen der kostengünstigste Postpaid-Mobilfunkanbieter in einem bestimmten Gebiet. Dies verleiht der Aktie auch rezessionsresistente Eigenschaften. Alles in allem verfügt T-Mobile über eine starke Kombination aus defensiven und offensiven Qualitäten, die wahrscheinlich für Manager attraktiv sind, die in dieser Zeit der Ungewissheit nach einem idealen Risiko-/Ertrags-Profil suchen.

Solltest du dich ihnen anschließen?

Die T-Mobile-Aktie hat seit Ende Juni im Anschluss an einen sehr starken Quartalsbericht, der die Erwartungen für Nettozugänge und bereinigtes EBITDA übertraf, an Wert gewonnen. Ich bin jedoch nach wie vor der Meinung, dass T-Mobile auf dem heutigen Niveau ein guter Kauf ist. Das Unternehmen hat im vergangenen Quartal einen Free Cashflow von 1,4 Milliarden US-Dollar erwirtschaftet. Und das auch ohne dass es einen Großteil der Kostensynergien aus der Fusion realisiert hat. Darüber hinaus steht die 5G-Ära gerade erst am Anfang, was zu noch größeren und besseren Dingen führen könnte. Vor allem, wenn T-Mobile seinen derzeitigen Vorsprung im 5G-Netz halten kann.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Billy Duberstein besitzt Aktien von T-Mobile US und besitzt die folgenden Optionen: Short August 2020 $85 Puts auf T-Mobile US und Short August 2020 $100 Puts auf T-Mobile US. Seine Kunden können Aktien der genannten Unternehmen besitzen. The Motley Fool besitzt und empfiehlt Aktien von Match Group, Inc. The Motley Fool empfiehlt Aktien von T-Mobile US.

Dieser Artikel wurde von Billy Duberstein auf Englisch verfasst und wurde am 17.08.2020 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.