3 grundsolide Aktien mit hohen Dividenden im Energiesektor

Die letzten 12 Monate waren wirklich enttäuschend in Bezug auf die Dividenden im Energiesektor. Kinder Morgan (WKN:A1H6GK) hat im Dezember seine Dividende um 75 % gekürzt. ConocoPhillips (WKN:575302) kürzte seine zwei Monate später um 66 %. Da die Öl- und Gaspreise weiterhin so niedrig sind, haben die Unternehmen auch keine andere Wahl. Um ihre Wachstumspläne weiterverfolgen zu können, müssen sie ihre Dividenden kürzen.

Viele Energieunternehmen haben sich für ersteres entschieden und die Angst, dass sich auch andere Unternehmen dazu entschließen könnten, haben die Aktien noch tiefer sinken lassen.

Den meisten Unternehmen im Energiesektor geht es gerade nicht besonders gut, aber Valero Energy (WKN:908683), Occidental Petroleum (WKN:851921) und Enterprise Products Partners (WKN:915716) sind hier die Ausnahme. Sie haben auch nicht ihre Dividenden gekürzt und ihre starken Bilanzen und robusten Cashflowströme sorgen dafür, dass sie keine Probleme bekommen. Das Beste an den dreien ist aber, dass sie attraktive Dividenden zahlen.

Ein starkes Raffinerieunternehmen

Die Raffinerieunternehmen haben schlechte Nachrichten erhalten, das der Congress im Dezember die Exportbeschränkungen im Dezember geändert hat. Daher ist der große Rabatt auf die Sorte Brent jetzt zusammengeschrumpft und die amerikanischen Raffineriebetriebe, wie von dieser Preisdifferenz profitiert haben, verdienen jetzt weniger. Wenn man bedenkt, dass die Erdgaspreise in den USA niedriger sind als im Rest der Welt, haben Betriebe wie Valero Energy niedrigere Kosten und höhere Margen als die Wettbewerber.

Da sich die Raffineriekapazitäten kaum erhöht haben, die Auslastung aber hoch ist, geht es den Raffineriebetrieben noch immer gut. Valero hat letztes Jahr einen Gewinn pro Aktie von 9,24 US-Dollar erwirtschaftet – mehr als genug, um die Dividende von 2,40 US-Dollar pro Aktie zu decken.

Aufgrund der starken Gewinne und der ausgezeichneten Fremdkapitalquote von 0,26 konnte Valero seine Dividende letztes Jahr zweimal erhöhen, einmal von 0,40 auf 0,50 US-Dollar pro Aktie und noch einmal auf 0,60 US-Dollar pro Aktie. Da die Auszahlungsquote nur 21,4 % erreicht und das durchschnittliche erwartete Gewinnwachstum für die nächsten fünf Jahre 8,26 % beträgt, könnte die Dividende in den nächsten fünf Jahren auch zweistellig angehoben werden und das Unternehmen hätte immer noch jede Menge Geld übrig, um Aktien zurückzukaufen oder um für Wachstum zu sorgen.

Ein führendes unabhängiges Unternehmen

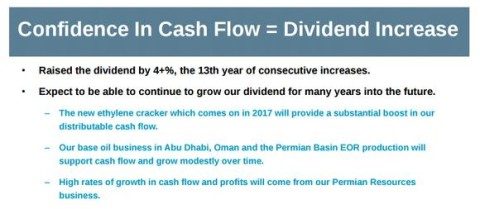

Das Management von Occidental Petroleum ist zuversichtlich, dass die Dividende nicht gekürzt wird. Präsident Vicki Hollub sagte vor Kurzem: „Wir sehen keine Bedrohung für unseren Dividende während dieses Zyklus.” Das Management fügt hinzu: „Wir erwarten, unsere Dividende noch viele Jahre lang zu erhöhen.”

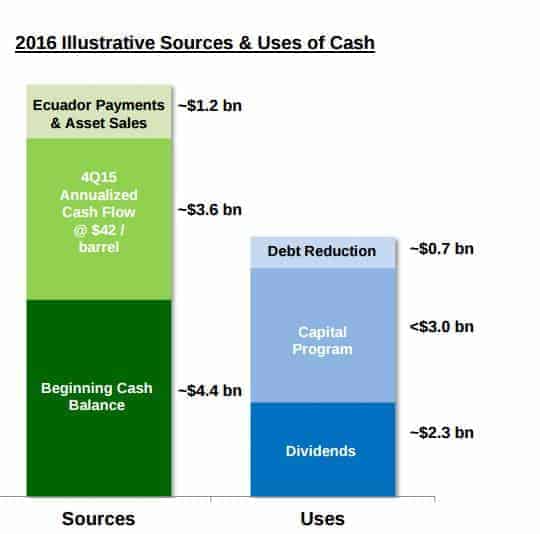

Aufgrund der 4,4 Milliarden US-Dollar in der Bilanz, 900 Millionen US-Dollar aus Ecuador und weiteren 300 Millonen US-Dollar aus Verkäufen von Unternehmensteilen hat Occidental mehr als genug Geld, um seine Dividendenzahlungen in Höhe von 2,23 Milliarden US-Dollar pro Jahr zu decken. Da Occidental plant, dieses Jahr die Investitionsausgaben um 50 % auf 3 Milliarden US-Dollar zu kürzen, da einige Wachstumsprojekte online gehen, wird der Cashflow stark bleiben, selbst wenn die Ölpreise länger auf diesem niedrigen Niveau bleiben.

10.000 % Rendite und mehr: Das Geheimnis von Amazon & Netflix geknackt!

Wie die Grafik weiter oben zeigt, erwartet Occidental 2016 einen Cashflow von 4,8 Milliarden US-Dollar zu erzielen, unter der Annahme das der Ölpreis bei 42 US-Dollar pro Barrel liegt oder gerade hoch genug ist, um die Dividenden und das Investitionsprogramm zu decken, ohne die Reserven angreifen zu müssen.

Nehmen wir an, dass jede Abweichung von 1 US-Dollar pro Barrel den jährlichen operativen Cashflow um 100 Millionen US-Dollar beeinflusst. In diesem Fall könnte der Ölpreis bis 2017 im Durchschnitt 30 US-Dollar pro Barrel betragen und Occidental würde immer noch 2 Milliarden US-Dollar in der Bilanz haben.

Da Occidental auch zu den am wenigsten verschuldeten Unternehmen seiner Sparte gehört, seine Dividenden in den letzten 13 Jahren durchgehen erhöht hat und eine Dividendenrendite von 4,4 % aufweist, wird Occidental zu den Überlebenden gehören, die ihren Aktionären auch in schweren Zeiten Dividenden zahlen werden. Wenn sich die Ölpreise erholen, hat die Aktie von Occidental ein großes Kurspotenzial.

Ein robustes Midstream-Unternehmen

Viele MLPs haben an Glaubwürdigkeit verloren, da sie sichere Dividenden versprochen haben und stattdessen die Ausschüttungen gekürzt haben. Enterprise Product Partners (EPP) ist keines davon. Das Unternehmen hat erst vor Kurzem seine vierteljährliche Dividende von 0,385 auf 0,39 US-Dollar erhöht. Das Unternehmen plant auch, dieses Jahr die Dividende jedes Quartal um 0,05 US-Dollar zu erhöhen, was einer jährlichen Auszahlung von 1,61 US-Dollar pro Aktie entsprechen würde oder 5,2 % mehr als die Ausschüttung von 1,53 US-Dollar pro Aktie aus dem letzten Jahr. Damit zahlt EPP bei den aktuellen Kursen eine Dividende von 6,67 %.

Diese Dividendenerhöhungen werden durch die starken Betriebsergebnisse möglich gemacht. Im vierten Quartal meldete EPP einen ausschüttungsfähigen Cashflow von 1,09 Milliarden US-Dollar. Im Vorjahr waren es noch 1,06 Milliarden gewesen. Darüber hinaus hat EPP genug liquide Mittel, um die Dividende 1,3mal zu decken.

Das Management hat auch ein Auge auf die Kosten. Obwohl die Einnahmen von Enterprise in Q4 um 40 % im Jahresvergleich auf 6,16 Milliarden US-Dollar gefallen sind, fielen die Gesamtkosten sogar um 43 %. Das Management hat sichergestellt, dass auch die Schulden von EPP bedienbar sind. Aktuell hat das Unternehmen einen Verschuldungsgrad von 1,11.

Die Dividende ist sicher und aus diesem Grund hat EPP auch Zugang zu Kapital und kann auch in diesen schweren Zeiten weiter wachsen. Wenn sich die Rohölpreise wieder erholen, dann wird sich Enterprise in einer ausgezeichneten Position befinden, um durch Übernahmen zu wachsen.

Foolishes Fazit

Während viele im Energiesektor zu leiden haben, liefern Valero, Occidental und Enterprise Product Partners stabile Ergebnisse. Alle drei verfügen über eine starke Bilanz und zwei der drei haben erst vor Kurzem ihre Dividenden erhöht. Jedes Unternehmen hat die finanzielle Stärke und Flexibilität, um einen langfristigen Abwärtstrend zu überstehen und wird auch in solchen Zeiten seine Aktionäre fürstlich belohnen.

Nicht zittern – handeln! Der Bärenmarkt-Überlebensguide für Börsenkrisen

Der Aktienmarkt ist derzeit wieder höheren Risiken ausgesetzt. Droht vielleicht sogar ein Bärenmarkt? Vielleicht – aber steck jetzt bloß nicht den Kopf in den Sand!

Wenn die Märkte schwanken und die Nerven flattern – genau dann zählt es, wie du dich als Anleger verhältst. Unser Bärenmarkt-Überlebensguide zeigt dir in vier Schritten, wie du klug, ruhig und strategisch durch jede Korrektur kommst – und sie vielleicht sogar zu deiner größten Chance machst.

Jetzt lesen und vorbereitet sein, wenn andere in Panik verfallen!

Motley Fool besitzt und empfiehlt Kinder Morgan. The Motley Fool besitzt die folgenden Optionen: Short Juni 2016 $12 Puts auf Kinder Morgan. Motley Fool empfiehlt Enterprise Product Partners.

Dieser Artikel wurde von Jay Yao auf Englisch verfasst und wurde am 15.03.2016 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.