5 Top-Aktien, die du im April kaufen kannst

Jetzt, da wir ja schon April haben, werden die meisten von uns wahrscheinlich den Frühjahrsputz machen müssen. Es ist aber auch eine gute Idee, das Portfolio aufzuräumen. Obwohl der Markt gerade wieder etwas zickig ist, gibt es viele großartige Unternehmen da draußen, deren Kurse so aussehen, als wären sie noch nicht aus dem Winterschlaf aufgewacht.

Wir haben unsere Autoren gebeten, uns Aktien vorzustellen, die diesen Monat interessant aussehen und hier sind ihre Vorschläge.

Daniel Miller

Der April könnte mit einer sehr interessanten Kaufgelegenheit aufwarten, um sich Aktien von Volkswagen (WKN:766400) zu sichern. Das Unternehmen war letztes Jahr auf dem aufsteigenden Ast, dann kam der Dieselskandal und erschütterte das Unternehmen bis ins Mark. Es ist wahr: Der Skandal könnte das Unternehmen viele Milliarden Dollar kosten und das ganze Ausmaß der Konsequenzen ist noch nicht klar. Es ist möglich, dass VW bei der Aktionärsversammlung am 28. April seine Dividende kürzen oder aussetzen wird. Das wird den Kurs natürlich noch tiefer nach unten schicken.

Aber das könnte eine Gelegenheit für langfristige Investoren sein. Es gibt ein paar Gründe, warum VW eine attraktive Investition für all diejenigen mit hoher Risikotoleranz ist. Ein Aspekt, den man meiner Meinung nach beachten sollte, besteht darin, dass der Skandal von VW weniger schlimm ist als der von General Motors, als die Zündung nicht richtig funktionierte und Dutzende von Todesfälle und noch mehr Verletzte forderte. Das führte auch zu mehr als dreimal so vielen Rückrufen auf der ganzen Welt. Trotzdem hat sich GM innerhalb von ein paar Jahren wieder erholt. Dasselbe gilt auch für das Problem mit der ungewollten Beschleunigung bei Toyota, was auch drei Todesopfer forderte.

Daher ist es nicht abwegig zu glauben, dass der Rückruf von VW demselben Muster folgen wird. Darüber hinaus sind die globalen Verkaufszahlen trotz der negativen Presse und der Volatilität der Aktienkurse bis Februar nur um 0,5 % zurückgegangen – das sind etwa 5.000 Fahrzeuge.

Natürlich hängt gerade viel Unsicherheit in der Luft und die Gesamtkosten in Bezug auf Strafzahlungen und Entschädigungen müssen auch erst noch bestimmt werden, aber es gibt eine Vorgeschichte von größeren Autobauern, die sich von solchen Vorkommnissen auch wieder erholt haben. Daher gibt es keinen Grund anzunehmen, dass Volkswagen das nicht auch schaffen könnte.

Sean Williams

Wenn du nach einer guten Aktie im April suchst, dann solltest du einen genaueren Blick auf Teva Pharmaceutical Industries (WKN:883035) werfen.

Teva Pharmaceutical verdient sein Geld mit eigenen Medikamenten und generischen Produkten. Die Markenmedikamente liefern hierbei die saftigsten Margen, haben aber den Nachteil, nur für einen bestimmten Zeitraum exklusiv vermarktbar zu sein. Generische Medikamente haben dagegen geringere Margen, was an den geringeren Preisen liegt, aber es gibt endlose Möglichkeiten, sobald bei den Markenmedikamenten der Patentschutz aufläuft. Zusätzlich steigt in den USA die Zahl der Verschreibungen von Generika.

Teva hatte in letzter Zeit eine Menge Ärger mit dem Ablauf des Patentschutzes für das Bestsellermedikament gegen multiple Sklerose Copaxone. Das Medikament hat zu seinen besten Zeiten nämlich mehr als 20 % der Jahresumsätze ausgemacht. Trotzdem war Teva nicht untätig. Das Unternehmen hat eine erweiterte Versione von Copaxane auf den Markt gebracht, die darauf abzielt die Umsätze in der Familie zu belassen. Ärzte und Patienten haben sich an Copaxone gewohnt, daher sollte es diese neue Formel Teva erlauben, einen vernünftigen Teil seiner Umsätze zu behalten, wenn die generischen Klone die Regale der Apotheken überfluten.

Noch wichtiger ist aber, dass Teva dabei ist, das Generikageschäft von Allergan für mehr als 40 Milliarden US-Dollar zu kaufen. Wenn diese Übernahme über die Bühne ist, wird Teva der größte Entwickler von Generika weltweit sein. Selbst wenn die Margen davon in Mitleidenschaft gezogen werden, dann kann das Unternehmen den Verlust durch das hohe Volumen auffangen.

Innerhalb der letzten 12 Monate ist der Kurs um fast 15 % gefallen, aber Teva soll den Gewinn pro Aktie für das Gesamtjahr bis 2020 im hohen einstelligen Prozentbereich erhöhen. Daher scheint die Aktie ein guter Kauf zu sein, den man sich mal durch den Kopf gehen lassen sollte.

Tyler Crowe

Ich glaube, ich habe schon oft eine Lanze für dieses Unternehmen gebrochen, aber Enterprise Products Partners (WKN:915716) ist zu diesem Kursen immer noch ein Schnäppchen. Daher sollten alle, die nach steigen Einnahmen suchen, sich die Aktie mal genauer anschauen.

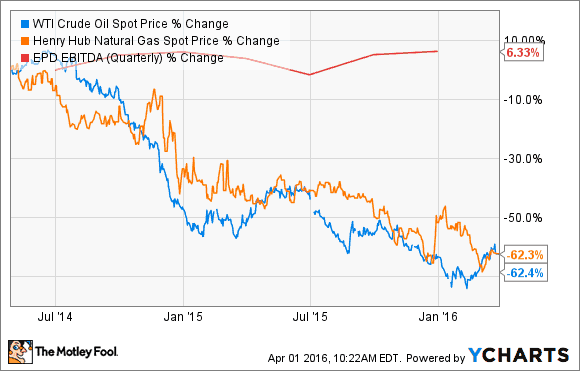

Trotz der fallenden Ölpreise hat EPP sein Geschäft derart aufgestellt, dass es nicht von den Öl- und Gaspreisen abhängig ist und über genug Flexibilität bei seinem Pipeline- und Logistiknetzwerk verfügt, um auch einen moderaten Rückgang beim Volumen verkraften zu können. In den letzten zwei Jahren sind die Öl- und Gaspreise um mehr als 60 % gefallen. Trotzdem hat Enterprise es geschaft den EBITDA und den ausschüttungsfähigen Cashflow moderat zu erhöhen – das sind wichtige Zahlen für die Investoren, denn sie diktieren die Auszahlung.

Als die Wall Street den Master Limited Partnerships nicht mehr gut gestimmt war, wurde es auch schwieriger für diese Unternehmen, durch Kapitalerhöhungen an Geld zu kommen, um das Geschäft zu erweitern. Das ist bei EPP aber nicht der Fall, denn das Management hat den überschüssigen Cashflow immer für Wachstumsausgaben zurückgehalten. Das erlaubt es dem Unternehmen zu wachsen, ohne das Aktienkapital zu verwässern und senkt gleichzeitig auch die Notwendigkeit, Kapital durch Schulden oder Kapitalerhöhungen aufzunehmen. All das führt zu nachhaltigerem Wachstum, das von einer Kürzung der Ausschüttungen weniger gefährdet ist.

Obwohl Enterprise im Bereich MLPs deutlich aus der Menge heraussticht, stehen die Aktien trotzdem 41 % unter dem Hoch vor dem Ölpreisverfall. Derzeit bietet die Aktie eine Rendite von 6,5 %. Solange die Aktie billig bleibt, werde ich sagen, dass Enterprise ein sehr gutes Unternehmen ist.

Steve Symington

Obwohl die Aktie nach den starken Ergebnissen von Q4 Ende März einen Sprung nach oben gemacht hat, halte ich lululemon athletica (WKN:A0MXBY) immer noch für einen guten Kauf für langfristig orientierte Investoren. Das Unternehmen hat gerade ein starkes Jahr hinter sich, in dem die Zweifel entkräftet werden konnten, ob die Trendwende des Yoga- und Sportbekleidungsherstellers auch so läuft wie geplant.

Das war rückblickend aber auch keine besondere Überraschung. Lululemon erhöhte den Ausblick für das vierte Quartal schon vor mehr als zwei Monaten nach einer besonders starken Urlaubssaison. Das Unternehmen erwartete damals schon einen Gewinn pro Aktie von 0,78 bis 0,80 US-Dollar pro Aktie und Umsätze zwischen 690 und 695 Millionen US-Dollar.

Aber am Ende des Tages wuchsen die Umsätze in Q4 sogar um 17 % (22% währungsbereinigt) auf 704 Millionen US-Dollar. Das Ergebnis war unter anderem das Resultat des beeindruckenden Wachstums von 28 % in der Direktverkaufssparte mit den höheren Margen, was etwa 20,8 % der Gesamtumsätze ausmachte. Zusätzlich konnte ein Anstieg um 33 % bei den Verkäufen online erzielt werden. Daher konnte Lululemon ein flächenbereinigtes Umsatzwachstum von 19 % in der Damenabteilung und 24 % in der deutlich kleineren Herrenabteilung erzielen. Damit konnte das Geschäft mit Herrenbekleidung in den letzten 10 aufeinanderfolgenden Quartalen mit mindestens 20 % Wachstum abgeschlossen werden.

Das Nettoeinkommen pro Aktie erhöhte sich um moderatere 9 % auf 0,85 US-Dollar. Die Bruttomarge blieb auch weiterhin unter Druck und fiel von 51,5 % auf 50,3 % im Vergleich zum Vorjahr. Aber das war immer noch besser als die erwarteten 49 % bis 50 %, die das Management vor drei Monaten noch erwartet hatte. Diese Performance stellt eine bemerkenswerte Erhöhung des Umsatz- und Gewinnwachstums dar – und Lululemon arbeitet auch daran, seine Lieferkette zu verbessern und die hohen Inventarwerte zu reduzieren.

Das Unternehmen erwartet eine Bruttomarge von etwa 47 % im ersten Quartal, während das Inventar weiter abgebaut wird. Dann soll der Wendepunkt Anfang des zweiten Quartals erreicht werden. Da diese Maßnahmen schon Fahrt aufgenommen haben, sollte nachhaltiges profitables Wachstum auch weiter verbessert werden.

Neha Chamaria

Eisenbahnen sehen vielleicht derzeit nicht wie eine gute Gelegenheit aus, wenn wir den Rückgang bei den Lieferungen von Metall, Kohle und Öl bedenken. Aber Canadian National Railway (WKN:897879) verdient auch weiterhin Geld und belohnt seine Aktionäre selbst während eines Abwärtstrends. 2015 wuchs das operative und das Nettoeinkommen um jeweils 14 % und 12 % und das trotz eines Rückgangs um 2 % bei den Autotransporten. Der größte Grund, warum Canadian National sich von der Menge abhebt, ist die konsequente Verbesserung der eigenen Effizienz.

Canadian National konzentriert sich darauf, effizienter zu werden und sollte sich daher auch sehr auszahlen, wenn das Frachtvolumen aus dem Bergbau und der Ölindustrie wieder steigt. Gleichzeitig bereitet sich das Unternehmen für stetiges Wachstum in den kommenden Jahren vor. Es plant, allein dieses Jahr 2,9 Milliarden CAD in die Infrastruktur und neue Anlagen zu investieren. Canadian National konnte auch im letzten Jahr die Betriebskostenquote auf 58,2 % senken – das ist eine wichtige Kennzahl bei Eisenbahnbetrieben, die die Betriebsausgaben mit den Umsätzen vergleicht – und damit einen der niedrigsten Werte in der Industrie erreichen. Die Betriebskostenquote von CSX Corporation lag zum Beispiel im letzten Jahr bei 69,7 %. Canadian National ist umso stärker, wenn man bedenkt, dass CSX langfristig einen Wert um die 65 % anpeilt.

Diese Investitionen zusammen mit dem aggressiven Rückkaufsprogramm und einer angepeilten Auszahlungsquote von 35 % (aktuell sind es nur etwa 28 % der Gewinne) sollten den Aktionären in Zukunft höhere Gewinne bescheren. Aber das Beste kommt noch. Die Aktie wird nur mit dem 12fachen der erwarteten Gewinne bewertet und bietet daher noch viel Luft nach oben.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Motley Fool besitzt und empfiehlt Canadian National Railway and Lululemon Athletica. Motley Fool empfiehlt CSX, Enterprise Products Partners, and Teva Pharmaceutical Industries.

Dieser Artikel wurde von Daniel Miller, Neha Chamaria, Sean Williams, Steve Symington, Tyler Crowe auf Englisch verfasst und am 02.04.2016 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.