3 attraktive Einkommensaktien, deren Dividenden sich verdoppeln könnten

Dividendenaktien sind oft das Fundament eines guten Pensionsportfolios. Dividendenzahlungen geben dir nicht nur Geld zum Leben, sondern helfen auch, Abwärtsbewegungen des Marktes abzumildern. Darüber hinaus sind sie normalerweise ein Indiz für ein finanziell gesundes Unternehmen. Dividenden geben Investoren eine einfache Möglichkeit, in eine Aktie zu reinvestieren und damit die künftigen Auszahlungen zu erhöhen und vom Zinseszinseffekt zu profitieren.

Aber nicht alle Einkommensaktien schöpfen ihr Potenzial voll aus. Wenn wir uns die Auszahlungsquote, also den Anteil an den Gewinnen eines Unternehmens ansehen, der in Form von Dividenden an die Aktionäre zurückfließt, dann sehen wir, ob ein Unternehmen noch Spielraum hat, um die Dividende zu erhöhen. Am besten gefallen uns Auszahlungsquoten zwischen 50 % und 75 %. Es folgen drei Einkommensaktien mit Auszahlungsquoten von unter 50 %, die ihre Dividenden potenziell verdoppeln könnten.

Nasdaq

Diese Woche wollen wir mit einem Datenunternehmen beginnen, das du als Investor nur allzu gut kennst: Nasdaq (WKN:813516).

Drei Faktoren machen Nasdaq zu einem besonders attraktiven Investment für Dividendeninvestoren. Erstens erlaubt es die Diversifizierung, in fast jedem Marktumfeld Geld zu verdienen. Ja, Marktdienstleistungen machen immer noch den größten Teil der Umsätze aus, aber das Unternehmen hat inzwischen auch andere Aspekte in sein Geschäftsmodell aufgenommen. Informationsdienste, Datenprodukte und Indexlizenzen und -dienste gehören alle dazu und bieten ein besseres Wachstumspotenzial als die traditionellen Marktdienste. Noch wichtiger ist aber, dass sie auch dann für Wachstum sorgen, wenn wenig gehandelt wird.

Zweitens bietet Nasdaq auch anorganisches Wachstumspotenzial. 2015 kaufte das Unternehmen Dorsey Wright & Associates (auch bekannt als DWA) für 225 Millionen US-Dollar, um das wachsende Smart Beta Indexportfolio aufzubessern. Die 17 ETFs von DWA zusammen mit den 69 von Nasdaq erlaubten es Nasdaq zum größten Anbieter von Smart Beta Indexen zu werden. Das hat wiederum geholfen, die Umsätze in den Bereichen Lizenzen und Dienstleistungen in Q4 um 32 % zu erhöhen.

Schließlich belohnt Nasdaq auch seine Aktionäre. 2015 ließ das Unternehmen 526 Millionen US-Dollar über Rückkäufe und Dividenden an die Aktionäre zurückfließen, darunter allein im vierten Quartal 67 Millionen US-Dollar an Aktienrückkäufen. Rückkäufe helfen, die Zahl der ausstehenden Aktien zu senken. Damit steigt auch der Gewinn pro Aktie und damit wird das Unternehmen auch attraktiver.

Aktuell zahlt das Unternehmen eine Dividende in Höhe von 2 % (1,28 US-Dollar pro Jahr). Bis 2020 könnte Nasdaq einen Gewinn pro Aktie von 5 US-Dollar erreichen. Wenn der Gewinn pro Aktie weiterhin im mittleren bis hohen einstelligen Bereich gesteigert werden kann, dann ist eine Verdopplung der Dividende bis 2015 möglich.

Patterson Companies

Die Einkommensinvestoren und der beste Freund des Menschen könnten sich über die nächste Aktie freuen: Wir sprechen von Patterson Companies (WKN:A0B6VB), einen Lieferanten von Dentalbedarf und -technologie sowie für Veterinärbedarf.

10.000 % Rendite und mehr: Das Geheimnis von Amazon & Netflix geknackt!

Die beiden Segmente von Patterson sind sich in Bezug auf Größe und Umsatz ziemlich ähnlich. Während des dritten Quartals erreichte die Sparte Dentalbedarf 46 % der Umsätze. Obwohl Patterson die technischen Dienste, Software und Dentalbedarf als die starken Punkte von Q4 anführte, hat die CAD/ CAM-Technologie (computergestütztes Design/ Herstellung) zusammen mit Kollaborationen das Wachstum in der Dentalsparte angetrieben.

Im April letzten Jahres verkündeten Patterson und Sirona Dental Systems (jetzt Teil von Dentsply) eine Vereinbarung, CAD/CAM-Technologie an Gruppen im Verbund mit den American Dental Partners zu liefern. Nur ein paar Monaten später gingen Epson und Patterson eine Vereinbarung ein, um die smarten Brillen von Epson herzustellen, die es der CAD-Software erlauben, digitale 3D-Zahnmodelle für die Zahnrestaurierung herzustellen. CAD/CAM wird in dieser Nische nur an Bedeutung gewinnen und Patterson scheint hier gut aufgestellt zu sein.

Zusätzlich zieht Patterson seinen Vorteil aus der Zuneigung der Leute für ihre Haustiere. Laut der American Pet Association wurden 2015 60,3 Milliarden US-Dollar für Haustiere ausgegeben. 1994 waren es noch 17 Milliarden US-Dollar gewesen. Dass die Kunden bereit sind, mehr auszugeben, um ihre Haustiere glücklich und gesund zu sehen, spielt Patterson natürlich in die Karten.

Patterson hat sich auch im letzten Jahr bereit erklärt, Animal Health International für 1,1 Milliarden US-Dollar zu kaufen, um das bereits bestehende Geschäft mit Tiergesundheit aufzubessern und um in Gesundheitsprodukte zu expandieren.

Als zusätzlichen Bonus gibt es noch Rückkäufe und Dividenden. Das Unternehmen hat seinen Aktionären 200 Millionen US-Dollar in Form von Rückkäufen in den ersten neun Monaten des Steuerjahres zurückgegeben und 67 Millionen US-Dollar an Dividenden ausgeschüttet. Bei einer Dividendenrendite von 2,2 % (0,96 US-Dollar pro Jahr) und Schätzungen der Wall Street von einem Gewinn pro Aktie von 3,25 US-Dollar bis 2019, ist eine Verdopplung der Dividende in den nächsten zehn Jahren erreichbar.

Ormat Technologies

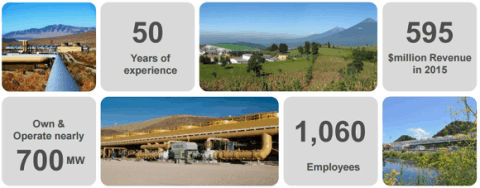

Schließlich wollen wir uns noch einem Nachzügler im Bereich Versorgungsunternehmen zuwenden: Ormat Technologies (WKN:A0DK9X).

Ormat hebt sich von der Konkurrenz ab, weil es sich dabei um einen führenden Anbieter im Bereich Energierückgewinnung und Stromerzeugung durch Geothermie handelt. Wie du dir vielleicht vorstellen kannst, war es für Ormat in letzter Zeit schwer Verträge zu bekommen, da Anfang des Jahres die Preise für Erdgas auf einem 20-Jahrestief und die Ölpreise auf einem 12-Jahrestief waren. Höhere Preise für fossile Brennstoffe dagegen tendieren dazu, alternative Energielösungen zu unterstützen.

Trotz dieser Sorgen könnte diese Führungsrolle im Bereich Geothermie genau das sein, was Dividendeninvestoren suchen. Das Unternehmen lernt kontinuierlich dazu, verbessert die Effizienz und erhöht die Margen nach und nach. Die angebotenen Lösungen haben schon Kapazitäten von mehr als 2.000 MW weltweit generiert. Aktuell betreibt das Unternehmen ein Portfolio von knapp 700 MW in den USA, Guatemala und Kenya. In Zukunft könnte Ormat die Kapazität um 160 bis 190 MW bis Ende 2018 durch neue Kraftwerke und anorganisches Wachstum erhöhen.

Der andere Faktor, der für Ormat arbeitet, ist, dass der weltweite Energiebedarf langfristig wahrscheinlich steigen wird. Das sollte zu höheren Öl- und Gaspreisen führen und damit auch alternativen Energielösungen Vorschub leisten.

Im Moment zahlt Ormat nur 1,2 % Dividende. Der Gewinn pro Aktie könnte aber in den nächsten Jahren im hohen einstelligen Bereich wachsen. Das legt nahe, dass eine Verdopplung der Dividende in den nächsten zehn Jahren auch hier möglich ist.

Nicht zittern – handeln! Der Bärenmarkt-Überlebensguide für Börsenkrisen

Der Aktienmarkt ist derzeit wieder höheren Risiken ausgesetzt. Droht vielleicht sogar ein Bärenmarkt? Vielleicht – aber steck jetzt bloß nicht den Kopf in den Sand!

Wenn die Märkte schwanken und die Nerven flattern – genau dann zählt es, wie du dich als Anleger verhältst. Unser Bärenmarkt-Überlebensguide zeigt dir in vier Schritten, wie du klug, ruhig und strategisch durch jede Korrektur kommst – und sie vielleicht sogar zu deiner größten Chance machst.

Jetzt lesen und vorbereitet sein, wenn andere in Panik verfallen!

Motley Fool besitzt Aktien von Ormat Technologies Motley Fool empfiehlt Nasdaq.

Dieser Artikel wurde von Sean Williams auf Englisch verfasst und wurde am 19.04.2016 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.