Die Hunde des Dow im Jahr 2019: viel Gebelle, kein Biss

Die Börse hat 2019 ein außergewöhnlich gutes Jahr hinter sich, in dem viele wichtige Indizes um 20 % oder mehr gestiegen sind. Der Dow Jones Industrial Average (WKN:969420) hat in diesem Jahr mehrmals neue Rekordstände erreicht und hat sein bestes Jahr seit 2013. Eine abrupte Kehrtwende bei den Zinsen und eine allgemein positive Wirtschaftsentwicklung haben dazu beigetragen, dass die Kursstände gestiegen sind, was den Befürchtungen widerspricht, die viele Anleger Ende 2018 hatten.

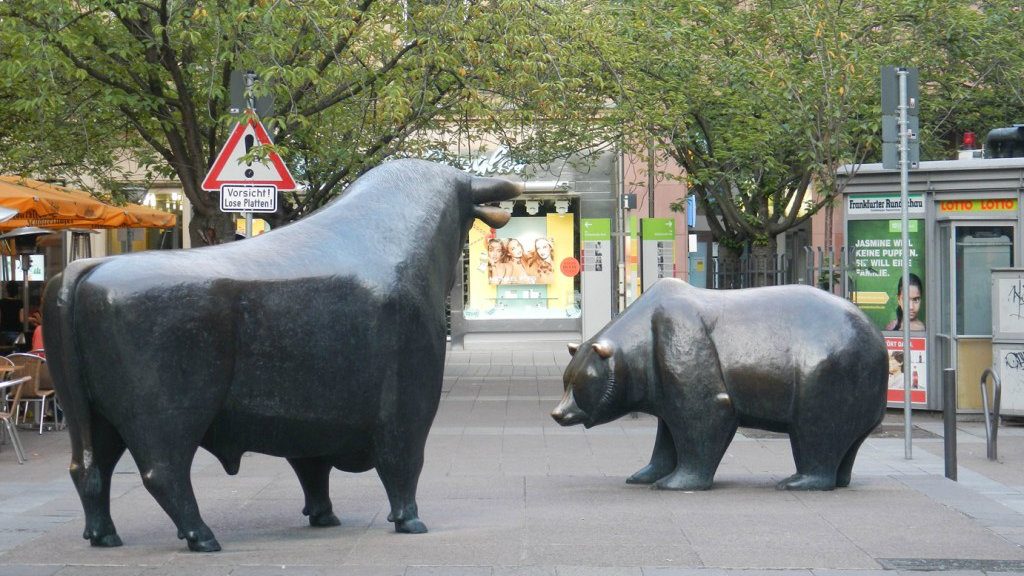

Wenn Indizes sehr gut abschneiden, kann es für konservativere Anlagestrategien schwierig sein, Schritt zu halten. 2019 war ein hartes Jahr für die Dogs-of-the-Dow-Strategie, die sich auf Top-Dividendenwerte innerhalb der Dow Jones Industrials konzentrieren will. Jetzt, wo das Jahr zu Ende geht, ist es fast sicher, dass die Dogs of the Dow nicht in der Lage sein werden, die Leistung des gesamten Richtwerts zu erreichen. Nachfolgend werden wir uns einige Gründe ansehen, warum das so ist.

Dow vs. Dogs of the Dow

| Index | Rendite im Jahresvergleich |

|---|---|

| Dow Jones Industrials | 21% |

| Dogs of the Dow | 14,4% |

DATENQUELLE: DOGSOFTHEDOW.COM. STAND: 16. DEZEMBER

Wie die Strategie funktioniert

Um die relative Underperformance der Dogs of the Dow im Jahr 2019 zu verstehen, solltest du wissen, wie die Dogs zu Beginn des Jahres ausgewählt wurden. Die Einfachheit der Strategie ist eines der wichtigsten Argumente, denn alles, was man tun muss, ist, die 30 Aktien des Dow Jones Industrials nach der Dividendenrendite zu Beginn des Jahres zu bewerten. Wähle die zehn renditestärksten Aktien aus und halte sie dann das ganze Jahr über.

Aufgrund der Ausrichtung auf renditestarke Dividendenwerte gilt die Dogs-of-the-Dow-Strategie als etwas defensiv. Wie wir sehen werden, funktioniert das nicht immer gut, wenn der Markt gut läuft, da es oft Wachstumswerte sind, die den Weg nach oben weisen.

Wo hängt’s?

Der offensichtlichste Grund für die mangelnde Leistung der Dogs of the Dow ist, dass die Strategie die stärksten Akteure in der Technologiebranche ausgelassen hat. Insbesondere ließen die Dogs Apple und Microsoft außen vor, umfassten aber auch langsam wachsende Unternehmen wie IBM und Cisco Systems. Die durchschnittliche Leistung der erstgenannten liegt mehr als 50 Prozentpunkte über dem Durchschnitt des zweiten Paares und das hat ein großes Loch in das Ergebnis der Dogs gerissen.

Darüber hinaus haben die Dogs eine hohe Konzentration auf Sektoren, die 2019 bisher relativ schlecht abgeschnitten haben. Mit zwei großen Pharma-Aktien in ihren Reihen hatten die Dogs mit einer schleppenden Entwicklung der Top-Pharmaunternehmen zu kämpfen. Auch die Energieaktien haben sich in diesem Jahr nicht besonders gut entwickelt und leider gehörten zwei integrierte Ölkonzerne in diesem Jahr zu den Dogs of the Dow. Unterdessen war die starke Leistung des Einzelhandels in der Liste der Dogs für 2019 stark unterrepräsentiert und hielt sie insgesamt weiter zurück.

Sind die Dogs of the Dow tot?

Einige Anleger werden auf die schlechte Performance von 2019 als Beweis dafür verweisen, dass die Anleger den Dogs of the Dow nicht folgen sollten. Denn der Erfolg des Dow gegenüber den Dogs zum zweiten Mal in drei Jahren bedeutet, dass die Dogs nicht in der Lage waren, den Index zu schlagen.

Dennoch ist es interessant zu sehen, dass 2017 in Bezug auf die Entwicklung des Gesamtmarktes dem Jahr 2019 sehr ähnlich war. Ein Anstieg um 25 % für den Dow war für die Dogs unmöglich zu realisieren und die Investoren der Dogs mussten sich stattdessen mit einem Gewinn von 19 % begnügen.

Über längere Zeiträume haben die Dogs of the Dow jedoch gute Arbeit geleistet, um mit dem Dow Schritt zu halten. Angesichts der Tatsache, wie einfach die Strategie bei der Identifizierung der Top-Dividendenaktien des Dow ist, muss man jedoch nicht in der Lage sein, den Marktdurchschnitt zu übertreffen. Die Dogs of the Dow sind auch so eine gute Möglichkeit, um Portfolio-Einnahmen zu erzielen.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Teresa Kersten, eine Mitarbeiterin von LinkedIn, einer Microsoft-Tochtergesellschaft, ist Mitglied des Vorstands von The Motley Fool.

Dieser Artikel wurde von Dan Caplinger auf Englisch verfasst und am 18.12.2019 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können. b

The Motley Fool besitzt Aktien von Apple und Microsoft und empfiehlt sie. The Motley Fool besitzt eine Shortposition auf IBM und empfiehlt die folgenden Optionen: long Januar 2020 $200 Calls auf IBM, short Januar 2020 $200 Puts auf IBM, long Januar 2021 $85 Calls auf Microsoft, und short Januar 2020 $155 Calls auf IBM.