Kaufe diese Aktie, bevor sie zum Dividenden-Aristokraten wird

Die wichtigsten Punkte

- Dieser Terminbörsenbetreiber ist hoch und beständig profitabel.

- Er hat seine Dividende seit 2011 kontinuierlich erhöht.

- Eine gerüchteweise Übernahme eines Konkurrenten sollte sich nicht direkt auf den Cashflow auswirken.

Es gibt nur wenige Einkommensaktien, die elitärer sind als die Dividend Aristocrats. Dies sind die seltenen Unternehmen aus dem S&P 500, die ihre Dividende mindestens einmal pro Jahr seit mindestens 25 Jahren in Folge angehoben haben.

Während diese verständlicherweise bei Investoren aufgrund der vorbildlichen Ausschüttungsbilanz beliebt sind, gibt es eine Reihe von Aktien mit kürzeren Ausschüttungssträhnen, die ebenso lohnenswert sind. Ein potenzieller Aristokrat aus dem Finanzsektor ist meiner Meinung nach besonders wertvoll für Investoren.

Es ist gut, der Mittelsmann zu sein

Die CME Group (WKN: A0MW32) ist der Betreiber der Chicago Mercantile Exchange (daher die Initialen), die die größte und wichtigste Derivatbörse in den USA ist. Sie betreibt außerdem drei kleinere Derivatemärkte.

Wie andere Betreiber dieser Art – die Aktienmarktkönige Nasdaq und Intercontinental Exchange (zu der die New York Stock Exchange gehört) sind zwei bemerkenswerte Beispiele – verdient die CME Group ihr Geld mit dem Handel. Der Großteil der Einnahmen stammt aus Clearing- und Transaktionsgebühren, die mit den an ihren Börsen getätigten Geschäften verbunden sind.

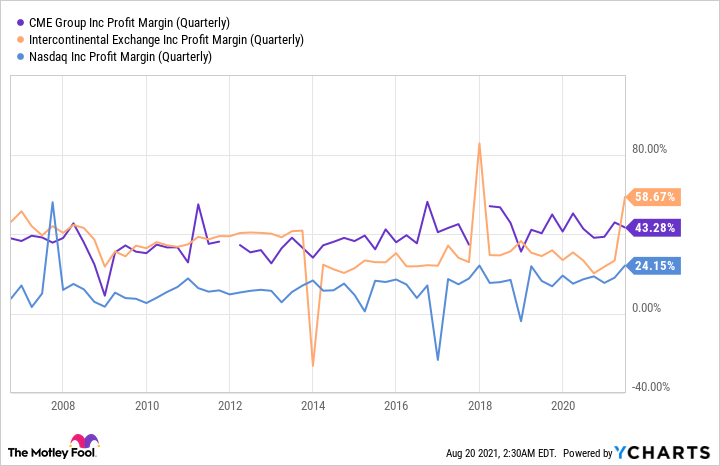

Diese Position als Mittelsmann ist eine gute Position. Durch die Erleichterung des Handels – und ohne tiefer in diesen involviert zu sein – arbeitet dieses Standbein des Finanzsektors in einem hochmargigen Geschäft. Eigentlich ist das eine Untertreibung. Schau dir die Gewinnspannen der CME Group, Nasdaq und Intercontinental Exchange an:

CME GEWINNMARGE (VIERTELJÄHRLICH), DATEN VON Y-CHARTS

Nebenbei bemerkt sind die Margen der CME Group die einzigen, die in letzter Zeit nicht in den negativen Bereich abgetaucht sind. Sie sind auch konstanter (üblicherweise um die 40 %) als die von Nasdaq oder Intercontinental Exchange.

Die fundamentale Performance aller drei ist natürlich von den Handelsvolumina abhängig. Obwohl es eine berechtigte Sorge gibt, dass sich diese verengen könnten, sollten das solide Geschäft der CME Group und ihre relativ moderaten Kosten die Rendite hoch halten.

Und was die Dividende angeht, so ist der freie Cashflow solide in den schwarzen Zahlen. Obwohl dieser Posten im letzten Quartal mit knapp über 460 Mio.US-Dollar relativ gering war, war er mehr als ausreichend, um die Dividendenausschüttung von über 322 Mio.US-Dollar zu finanzieren. Die Verschuldung ist derweil überschaubar, wobei die Zinsaufwendungen nur eine kleine Delle in den Finanzen hinterlassen.

Daher ist die CME Group glücklich, ihre Gewinne mit den Aktionären zu teilen. Im Jahr 2011, als die Trümmer der Finanzkrise noch um sie herum schwelten, begann das Unternehmen, seine Dividende einmal im Jahr zu erhöhen, und es hat keine Absicht gezeigt, damit aufzuhören. Von damals bis heute ist die Ausschüttung stetig von 0,28 auf 0,90 US-Dollar pro Aktie gestiegen – eine mehr als dreifache Steigerung.

Darüber hinaus zahlt die CME Group am Ende eines jeden guten Jahres (und davon gab es viele) eine variable Dividende, die von der Performance abhängt. Einige dieser Variablen waren ziemlich großzügig; die letzten beiden betrugen 2,50 US-Dollar pro Stück, was allein schon eine Rendite von 1,2 % bedeuten würde – ein höherer Satz als bei vielen Konkurrenten aus dem Finanzsektor. Zusammengenommen ergeben die vier vierteljährlichen 2020-Ausschüttungen plus die Variable eine kombinierte Dividendenrendite von 3,1 % bei den jüngsten Kursen.

Aktien tauschen

Dividendenaktien-Investoren, die sich auf die CME Group gestürzt haben, könnten besorgt sein, dass das Unternehmen heftige Gerüchte über den Kauf seines langjährigen Konkurrenten Cboe Global Markets für 16 Mrd. US-Dollar hat. Jede Übernahme, insbesondere eine 11-stellige, kann selbst die Finanzen eines Monsterunternehmens stark belasten.

Laut den neuesten Medienberichten (die von der CME Group dementiert werden) bietet das Unternehmen jedoch eine vollständige Übernahme von Cboe auf Aktienbasis an. Während der Deal also teuer wäre, würde er anscheinend rein mit Eigenkapital finanziert werden, was sich nicht direkt auf den Bargeldhaufen auswirken würde, der die Dividende finanziert.

Zusammenfassend denke ich, dass die Dividende der immer profitablen und Cash-absorbierenden CME Group nicht nur sicher ist, sondern auch fast sicher wachsen wird – bis zu dem Punkt, an dem sie in einigen Jahren schließlich ihr Dividenden-Aristokraten-Abzeichen verdient hat.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Dieser Artikel stellt die Meinung des Verfassers dar, die mit der „offiziellen“ Empfehlungsposition eines The Motley Fool Premium-Beratungsdienstes nicht übereinstimmen muss. Eine Investitionsthese zu hinterfragen – selbst eine eigene – hilft uns allen, kritisch über Investitionen nachzudenken und Entscheidungen zu treffen, die uns helfen, klüger, glücklicher und reicher zu werden.

Dieser Artikel wurde von Eric Volkman auf Englisch verfasst und am 21.08.2021 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.

The Motley Fool besitzt und empfiehlt Cboe Global Markets. The Motley Fool empfiehlt CME Group, Intercontinental Exchange und Nasdaq. Eric Volkman besitzt keine der erwähnten Aktien.