Diese Value-Aktie ist ein langfristiger Gewinner

Wichtige Punkte

- Value-Aktien haben sich im letzten Jahr besser entwickelt als Wachstumsaktien, da die Anleger mit steigenden Zinsen in den Jahren 2022 und 2023 rechnen.

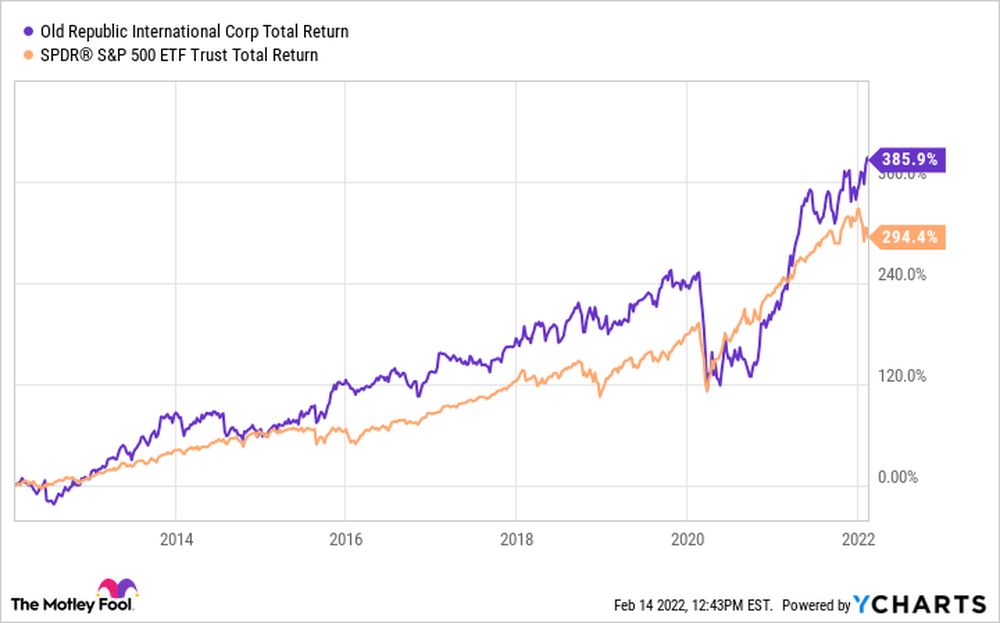

- Old Republic International Corp. hat sich in den letzten zehn Jahren dank seines hervorragenden Risikomanagements besser entwickelt als der S&P 500.

- Der Versicherer ist gut positioniert, um von der hohen Inflation und den steigenden Zinsen zu profitieren.

Auch wenn du es nicht glaubst, aber Value-Aktien sind wieder in Mode – und das liegt an der Inflation und den kommenden Zinserhöhungen. Um nur ein Beispiel zu nennen: Der Vanguard Value ETF hat den Vanguard Growth ETF im letzten Jahr um 15,8 % gegenüber 4,8 % übertroffen.

Steigende Zinssätze schaden Wachstumsaktien in der Regel mehr als Value-Aktien. Das liegt daran, dass Wachstumsaktien mehr auf langfristige Gewinne angewiesen sind und stärker unter dem Diskontierungseffekt steigender Zinsen leiden. Im Gegensatz dazu können Value-Aktien recht gut abschneiden. Und nicht nur das: Unternehmen, die Preissetzungsmacht haben, werden in Zeiten der Inflation besser abschneiden. Eine Value-Aktie mit Preissetzungsmacht, die sich besser entwickelt hat als der breite Markt, ist Old Republic International Corp. (WKN: 883298).

Seit zehn Jahren überdurchschnittlich gut im Markt

Wenn es um Aktien geht, die den Markt überdurchschnittlich schlagen, denkt man nicht unbedingt als Erstes an Versicherungsunternehmen. Aber genau das hat Old Republic International nun schon seit zehn Jahren getan. Die Aktie hat den S&P-500-Index übertroffen und den Anlegern eine Rendite von 386 % beschert, während der S&P-500-Index im gleichen Zeitraum 294 % verzeichnete.

DATEN VON Y-CHARTS ZUR GESAMTRENDITE VON ORI

Old Republic International stellt Versicherungspolicen für verschiedene Risiken aus. Sie deckt ein breites Spektrum ab, etwa Luftfahrtversicherungen, gewerbliche Kfz-Versicherungen, allgemeine Haftpflichtversicherungen und Arbeiterunfallversicherungen, um nur einige zu nennen. Old Republic International stellt Policen für Unternehmen, Behörden und andere Institutionen aus und ist nur in geringem Maße im Bereich der Privatversicherungen tätig.

Eine andere Art von Versicherung ist die Rechtstitelversicherung. Dabei handelt es sich um eine Art von Versicherung, die bei Immobilientransaktionen zum Einsatz kommt. Ein Titel ist ein Dokument, das das rechtliche Eigentum an einer Immobilie oder einem Vermögenswert nachweist. Manchmal werden Ansprüche gegen das Eigentumsrecht geltend gemacht, zum Beispiel Steuerrückstände, Pfandrechte oder andere Forderungen. An dieser Stelle kommt die Eigentumsversicherung ins Spiel. Diese Art von Versicherung schützt Kreditgeber oder Käufer vor finanziellen Verlusten, wenn es unbekannte Probleme mit dem Eigentumsrecht einer Immobilie gibt. Deshalb ist Old Republic International besonders erfolgreich, wenn die Immobilienmärkte aktiv sind.

Hervorragendes Risikomanagement sorgt für steigende Dividenden

Die Aufgabe von Unternehmen ist es, Risiken abzuwägen und diese dann zu managen. Die besten Unternehmen leisten hervorragende Arbeit beim Risikomanagement, und Old Republic International ist eines von ihnen. Ein Maßstab für das Risikomanagement in der Versicherung ist die Schaden-Kosten-Quote. Sie ist ein einfaches Maß für die ausgezahlten Schäden plus Betriebskosten geteilt durch die gebuchten Prämien. Eine Quote unter 100 % bedeutet Rendite, und je niedriger, desto besser.

Die kombinierte Schaden-Kosten-Quote von Old Republic International lag im Jahr 2021 bei 88,5 % in der allgemeinen Versicherung und bei 89,9 % in der Rechtsschutzversicherung – beides hervorragende Werte. Die kombinierte Schaden-Kosten-Quote für die allgemeine Versicherung liegt seit 2015 bei 95,9 %, während die kombinierte Schaden-Kosten-Quote für die Rechtsschutzversicherung bei hervorragenden 91,7 % liegt.

10.000 % Rendite und mehr: Das Geheimnis von Amazon & Netflix geknackt!

Das Kapitalmanagement ist ein weiterer Punkt, auf den man bei Versicherungsunternehmen achten sollte. Old Republic International hat in den letzten 80 Jahren jedes Jahr eine Dividende gezahlt. Und nicht nur das, das Unternehmen hat seine Dividendenausschüttung in den letzten 40 Jahren sogar noch erhöht.

Die Ausschüttungsquote ist ein Maß für die ausgezahlten Bardividenden, geteilt durch den Cashflow eines Unternehmens abzüglich der Investitionsausgaben und der Vorzugsdividendenausschüttungen. Anhand dieser Kennzahl kannst du beurteilen, wie wahrscheinlich es ist, dass ein Unternehmen seine aktuelle Dividende aufrechterhalten kann. Ein Verhältnis von über 100 % bedeutet, dass ein Unternehmen mehr Dividenden ausschüttet, als es einnimmt, und kann nicht nachhaltig sein. Bei Old Republic International liegt die Ausschüttungsquote bei nur 33 %, was darauf hindeutet, dass das Unternehmen keine Probleme haben sollte, seine Dividendenausschüttungen fortzusetzen.

Dieser Rückenwind wirkt sich positiv auf das Unternehmen aus

Ein Vorteil von Versicherungsunternehmen ist ihre Preissetzungsmacht, was ein Grund dafür ist, dass Warren Buffett so gerne in diese Unternehmen investiert. Wenn die Inflation steigt, müssen die Versicherer höhere Schadenszahlungen leisten, weil die Kosten für Waren und Dienstleistungen zur Schadensregulierung steigen. Aber die Versicherer können sich relativ schnell anpassen, indem sie die Prämien für neue Policen erhöhen. Dank dieser Flexibilität können die Versicherer die Inflationskosten leicht an ihre Kunden weitergeben.

Ein weiterer Rückenwind für die Versicherer sind steigende Zinsen. Das liegt daran, dass die Versicherer überschüssige Barmittel in Investitionen stecken. Im Jahr 2021 erwirtschaftete Old Republic International 434 Mio. US-Dollar an Nettoeinnahmen aus Investitionen, das sind etwa 5 % der gesamten operativen Einnahmen.

Old Republic International ist ein solider Wert mit einem Kurs-Gewinn-Verhältnis (KGV) von 5,3 und einem Terminkurs von 9,7, die im Branchenvergleich am unteren Ende liegen. Die langfristige Wertentwicklung des Unternehmens ist hervorragend und es ist gut positioniert, um von einer höheren Inflation und steigenden Zinsen zu profitieren – eine Aktie, die du nicht ignorieren solltest.

Nicht zittern – handeln! Der Bärenmarkt-Überlebensguide für Börsenkrisen

Der Aktienmarkt ist derzeit wieder höheren Risiken ausgesetzt. Droht vielleicht sogar ein Bärenmarkt? Vielleicht – aber steck jetzt bloß nicht den Kopf in den Sand!

Wenn die Märkte schwanken und die Nerven flattern – genau dann zählt es, wie du dich als Anleger verhältst. Unser Bärenmarkt-Überlebensguide zeigt dir in vier Schritten, wie du klug, ruhig und strategisch durch jede Korrektur kommst – und sie vielleicht sogar zu deiner größten Chance machst.

Jetzt lesen und vorbereitet sein, wenn andere in Panik verfallen!

Dieser Artikel gibt die Meinung des Verfassers wieder, die von der "offiziellen" Empfehlungsposition eines Premium-Beratungsdienstes von The Motley Fool abweichen kann. Das Hinterfragen einer Investitionsthese - selbst einer eigenen - hilft uns allen, kritisch über Investitionen nachzudenken und Entscheidungen zu treffen, die uns helfen, klüger, glücklicher und reicher zu werden.

Dieser Artikel wurde von Courtney Carlsen auf Englisch verfasst und am 16.02.2022 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.

Courtney Carlsen besitzt keine der genannten Aktien. The Motley Fool besitzt und empfiehlt den Vanguard Growth ETF und den Vanguard Value ETF.