5 Gründe, warum ich Rivian auf keinen Fall anrühren würde

Wichtige Punkte

- Einige Investoren sehen in Rivian das Potenzial, das nächste Tesla zu werden.

- Der Hersteller von Elektro-Lkw und Transportern steht jedoch vor einer Reihe von Herausforderungen.

Das Elektroauto-Start-up Rivian Automotive (WKN: A3C47B, 0,10 %) ging Ende 2021 mit viel Tamtam an die Börse und erreichte kurz nach seinem Börsengang eine Marktbewertung von über 120 Milliarden US-Dollar. Seitdem ist die Aktie jedoch um mehr als 80 % gegenüber ihrem Höchststand eingebrochen. Es scheint klar zu sein, dass Elektrofahrzeuge in Zukunft eine wichtige Rolle in der Branche spielen werden, daher könnten einige Investoren diesen Rückgang als potenzielle Kaufgelegenheit betrachten.

Beachte diese fünf Warnhinweisen, bevor du dein hart verdientes Geld in die Aktie steckst. Rivian hat eine Menge Herausforderungen zu bewältigen und einen möglicherweise holprigen Weg vor sich.

1. Fragen zur Produktion

Tesla-Chef Elon Musk erklärte die Schwierigkeiten bei der Massenproduktion von Fahrzeugen einmal damit, dass „die Maschine zu bauen, die die Maschine baut“, eine der komplexesten Herausforderungen für sein Unternehmen sei.

Das muss auch Rivian feststellen. Das Unternehmen begann 2021 mit der Produktion von Elektrofahrzeugen und lieferte in diesem Jahr 1.015 Fahrzeuge aus, vor allem seine R1T-Elektro-Pick-ups. Das Unternehmen baut auch elektrische Lieferwagen für Amazon, einen frühen Rivian-Investor.

Die gesamte Fertigungswelt hat jedoch mit Lieferkettenproblemen zu kämpfen, und Rivian hat den Markt bereits enttäuscht, indem es für 2022 eine Produktion von 25.000 Fahrzeugen ankündigte, was weit unter den bisherigen Erwartungen liegt. Rivian hat dieses Ziel im Aktionärsbrief zum ersten Quartal bekräftigt, aber in den ersten vier Monaten des Jahres wurden nur etwa 4.000 Fahrzeuge produziert.

2. Massive Geldverbrennung

Die Produktionszahlen von Rivian sind von entscheidender Bedeutung, da sie einen erheblichen Einfluss darauf haben, wie viel Geld das Unternehmen verliert. Fabriken sind teuer in der Anschaffung und im Betrieb und können hohe Verluste verursachen, wenn sie weit unter der Kapazität laufen.

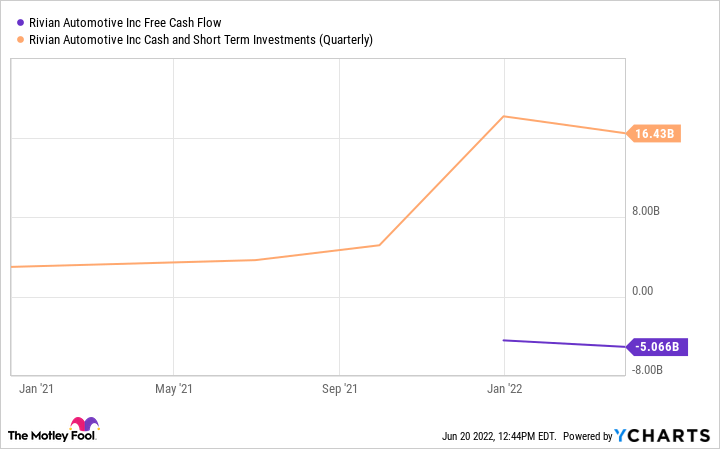

RIVIANS FREIER CASHFLOW, DATEN VON YCHARTS

Rivian verfügt derzeit über rund 17 Milliarden US-Dollar an liquiden Mitteln – die restlichen Erlöse aus dem Börsengang 2021. Allerdings verbrennt das Unternehmen Milliarden, wie sein negativer freier Cashflow zeigt. Die Unternehmensleitung hat erklärt, dass der derzeitige Barmittelbestand bis 2025 reichen sollte, aber das könnte sich ändern, wenn es dem Unternehmen schwerfällt, die Produktion hochzufahren.

3. Mögliche Rezession

Der Rivian R1T zielt mit seinem Einstiegspreis von 67.500 US-Dollar auf den Premium-Lkw-Markt ab. Das Unternehmen wirbt mit 90.000 Vorbestellungen für das Fahrzeug, und wenn man bedenkt, dass diese Vorbestellungen mit einer Anzahlung von 1.000 US-Dollar verbunden sind, deutet dies auf eine ernsthafte Kaufabsicht hin. Es ist jedoch fraglich, wie viele dieser Bestellungen tatsächlich eingehen werden.

Es gibt immer mehr Befürchtungen, dass eine Rezession im Anmarsch ist. Sollte sie eintreten, dürfte sie die Verbraucherausgaben einschränken. Da konkurrierende EV-Lastwagen zu niedrigeren Preisen auf den Markt kommen – darunter der F150 Lightning von Ford, der bei nur 40.000 US-Dollar beginnt – könnte eine schwierige Wirtschaftslage einige Kunden von Rivian abhalten, vor allem, wenn sich die Auslieferung aufgrund von Produktionsproblemen verzögert.

4. Ford hat begonnen, seine Rivian-Anteile zu verkaufen

Ford war ein bedeutender Investor in Rivian, der 2019 eine Partnerschaft mit dem Unternehmen einging und insgesamt 1,2 Mrd. US-Dollar investierte. Aber diese anfängliche Allianz hat sich langsam aufgelöst. Letztes Jahr gab Ford bekannt, nicht mehr mit Rivian zusammenzuarbeiten, um seine eigenen EV-Ambitionen mit eigener Technologie zu unterstützen.

Das Unternehmen hat außerdem begonnen, seine Anteile an Rivian zu verkaufen. In zwei Verkäufen im letzten Monat trennte es sich von insgesamt 15 Millionen Aktien und reduzierte damit seinen Anteil auf knapp 10 %.

Die Trennung hat Rivian einen strategischen Partner gekostet, und die Entscheidung von Ford, die Aktien des EV-Herstellers zu einem Preis von weniger als 30 US-Dollar pro Aktie zu verkaufen – weit entfernt von ihrem Höchststand – ist eine Entscheidung, über die Investoren nachdenken sollten, bevor sie selbst einsteigen.

5. Langer Weg zur Gewinnspanne

Die meisten dieser Bedenken sind kurzfristig, aber sie summieren sich zu einer großen langfristigen Frage: Wann wird Rivian profitabel sein? Der Branchenpionier Tesla ging 2008 an die Börse und erwirtschaftete erst im Jahr 2020 einen stetigen Nettogewinn. Außerdem baute Tesla sein Geschäft zu einer Zeit auf, in der es weniger Konkurrenz auf dem Markt für Elektrofahrzeuge, eine expandierende Wirtschaft und einen günstigeren Zugang zu Kapital gab. Rivian ist nicht der Vorreiter wie Tesla, sondern versucht, sich von einer wachsenden Zahl von Konkurrenten abzusetzen, die versuchen, Fuß zu fassen.

Die Aktien des Unternehmens sind drastisch gefallen, was die Aktie attraktiver macht, als sie es bei einem Kurs von über 100 US-Dollar war, aber ein niedriger Aktienkurs ist keine Garantie für eine gute Rendite. Rivian hat eine Menge kurz- und langfristiger Fragen zu beantworten, und Investoren sollten alle diese Fragen berücksichtigen, bevor sie Geld in die Aktie investieren.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

John Mackey, CEO von Whole Foods Market, einer Amazon-Tochter, ist Mitglied des Vorstands von The Motley Fool. Dieser Artikel wurde von Justin Pope auf Englisch verfasst und am 24.06.2022 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können. Justin Pope hat keine Position in einer der genannten Aktien. The Motley Fool besitzt und empfiehlt Amazon und Tesla.