5 Arten, die besten Wachstumsaktien zu finden

Die unendliche Suche der Investoren nach revolutionären Wachstumsunternehmen im Frühstadium ist eine schwierige Sache, denn es stehen tausende von öffentlich gehandelten Unternehmen zur Auswahl. In welche Aktie sollte man also sein hart verdientes Geld investieren? Obwohl gute Wachstumsaktien in allen verschiedenen Ausführungen auftreten können, gibt es fünf simple Fragen, die du dir stellen kannst, um die nächste große Wachstumsaktie zu finden.

1. Ist die Industrie reif für eine Veränderung?

Als das Unternehmen für Bürobedarf Staples (WKN:876951) zum ersten Mal auf der Bildfläche auftauchte, wurde dieser milliardenschwere Markt von unabhängigen Unternehmen dominiert, die die Tendenz hatten, sich auf ihren Lorbeeren auszuruhen. Heutzutage sind die meisten davon verschwunden, während Staples jedes Jahr 20 Milliarden USD Umsatz macht.

Ähnlich lief es bei Amazon.com (WKN:906866), das wie Wal-Mart günstige Waren im Wert von Milliarden verkauft, sie aber direkt an die Haustür bringt. Damals war das Online-Shopping noch neu, heute verzeichnet Amazon Jahresumsätze in Höhe von 100 Milliarden USD.

Netflix mischte die Filmindustrie auf, indem das Unternehmen Filme einfach nach Hause lieferte. Apple tat dasselbe mit der Musikindustrie mit downloadbarer Musik und Starbucks in der Kaffeebranche. Die Liste lässt sich beliebig fortsetzen und die Werte, die diese Unternehmen für die Investoren geschaffen haben, sind unglaublich. Amazon hat beispielsweise erstaunliche 30.289 % seit Mai 1997 zulegen können.

Wenn wir uns diese Beispiele ansehen, dann scheint es so, dass wir Investoren genau aufpassen sollten, wenn ein Unternehmen einen bewährten profitablen Markt aus einem anderen Winkel angreift.

2. Sind die Produkte gut?

Als Gilead Sciences (WKN:885823) die Zulassung der FDA für das Bestsellermedikament Harvoni im Oktober 2014 bekam, hatte das Unternehmen schon eine extrem erfolgreiche Hepatitis-C-Therapie mit dem Namen Sovaldi und und das Unternehmen war auch schon der weltgrößte Hersteller von HIV-Medikamenten.

Da Sovaldi bereits so erfolgreich war, konnte Gilead seine Erfahrung und Beziehungen nutzen, um die Umsätze von Harvoni schnell zu steigern. Daher verdiente Harvoni auch in seinem ersten Quartal auf dem Markt bereits 2 Milliarden USD. Ende des Jahres sollten es dann sogar 13 Milliarden USD werden.

Natürlich zeigen auch Polaroid, Eastman Kodak und Radio Shack, dass früherer Erfolg keine Garantie für künftigen Erfolg ist, aber das Siegergen des Managements kann schon ein Hinweis auf überdurchschnittliche Ergebnisse sein. Die Aktie von Gilead Sciences hat in den letzten 10 Jahren 573 % geschafft.

10.000 % Rendite und mehr: Das Geheimnis von Amazon & Netflix geknackt!

3. Kommen die Menschen zuerst?

Amazon CEO Jeff Bezos lässt immer einen leeren Stuhl am Vorstandstisch, um alle im Raum daran zu erinnern, dass die Kunden in den Entscheidungsfindungsprozess eingebunden werden sollten.

Bezos verlangt von sich und seinen Top-Managern jedes Jahr Kundenanfragen im Callcenter zu bearbeiten, damit sie mit eigenen Augen sehen, welche Chancen und Probleme das Unternehmen hat.

Dieser Einsatz für den Kunden bringt das Unternehmen in die richtige Position, um wieder und wieder gute Ergebnisse zu erzielen, aber die Kunden sind nicht die einigen Leute, auf die erfolgreiche Leader hören.

Gute Wachstumsunternehmen werden auch von Leuten mit Führungsqualitäten geführt, die produktive und engagierte Mitarbeiter fördern. Leider kann man sich nicht den Arbeitsplatz all der Unternehmen ansehen, in die man gerne investieren würde, aber man bekommt ein gutes Gefühl für die Unternehmenskultur auf der Website Glassdoor, die sich der Beziehung zwischen Angestellten und Arbeitgeber widmet.

Im Dezember meldete Glassdoor, dass die Renditen der Aktien von Unternehmen mit den zufriedensten Angestellten den S&P 500 zwischen 2009 und 2014 um 122 % überflügelt hatten. Daher sollte man die profitfreundlichen Vorteile nicht ignorieren und in Unternehmen investieren, für die der Mensch im Mittelpunkt steht.

4. Werden sie von der Konkurrenz imitiert?

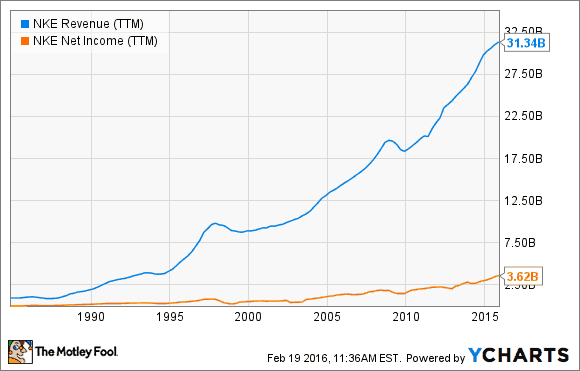

Nike (WKN:866993) ist vielleicht eines der am häufigsten kopierten Unternehmen und das aus gutem Grund. Jahrzehnte nach den Anfängen in Kalifornien ist Nike immer noch der Goldstandard bei Sportschuhen und verkauft immer noch zu Top-Preisen.

Indem sich Nike auf sein Ziel konzentriert, „Inspiration und Innovation zu allen Sportlern auf diesem Planeten zu bringen”, hebt sich das Unternehmen von seinen Mitbewerbern ab, die eher dazu bereit sind, Qualitätseinbußen für niedrigere Preise in Kauf zu nehmen. Das Gewinn- und Umsatzwachstum von Nike in den letzten 10 Jahren hat gezeigt, dass das eine gute Strategie ist.

Noch interessanter an der Performance von Nike ist aber vielleicht, dass es so gut geklappt hat, obwohl Konkurrenten wie Under Armour erfolgreich diesen Ansatz kopieren. Wenn Unternehmen willens sind, anderen nachzueifern, dann könnte das eine gute Investition sein. Immerhin sind die Aktien von Nike trotz aller Konkurrenz seit 1999 um unglaubliche 1.105 % gestiegen.

5. Sind die Finanzen solide?

Nichts bringt ein Unternehmen schneller aus dem kundenorientierten Innovationskonzept als Geldmangel und Gläubiger, die vor der Tür stehen. Daher sollte man immer miteinbeziehen, ob ein Unternehmen auch die nötige finanzielle Feuerkraft hat, bevor man es in sein Portfolio aufnimmt. Drei wichtige Kennzahlen sind hierbei:

· Liquiditätsgrad

· Gesamtverschuldung

· vierteljährliche Ausgaben

Der Liquiditätsgrad gibt dir einen Einblick, wie wahrscheinlich es ist, dass das Unternehmen seine kurzfristigen Verpflichtungen erfüllen kann, wenn die Gläubiger ihr Geld wollen. Wenn der Liquiditätsgrad (kurzfristige Forderungen/ kurzfristige Verbindlichkeiten) unter 1 liegt, dann solltest du noch warten, bis das Unternehmen stabiler aufgestellt ist.

Das trifft besonders dann zu, wenn der Verschuldungsgrad hoch ist. Der Verschuldungsgrad zeigt an, wie viel vom Wachstum durch Darlehen und Gläubigern finanziert wird. Um den Verschuldungsgrad zu berechnen, teilt man einfach die gesamten Verbindlichkeiten durch das Eigenkapital. Wenn es über 100 % liegt, dann sollte man weitere Nachforschungen betreiben und sicherstellen, dass das Unternehmen genug Geld generieren kann, um seine Schulden auch zu finanzieren.

Ein guter Liquiditätsgrad und ein guter Verschuldungsgrad sind vielleicht nicht so wichtig, wenn das Unternehmen zu viel Geld ausgibt. Daher solltest du dir die Zeit nehmen und ausrechnen, wie lange das Unternehmen seine Ausgaben noch decken kann. Wenn es weniger als ein Jahr ist, dann wird das Unternehmen wahrscheinlich dazu gezwungen sein, sich frisches Geld zu beschaffen, entweder durch eine weitere Aktienemission oder durch neue Kredite. Hier solltest du vorsichtig sein.

Nicht zittern – handeln! Der Bärenmarkt-Überlebensguide für Börsenkrisen

Der Aktienmarkt ist derzeit wieder höheren Risiken ausgesetzt. Droht vielleicht sogar ein Bärenmarkt? Vielleicht – aber steck jetzt bloß nicht den Kopf in den Sand!

Wenn die Märkte schwanken und die Nerven flattern – genau dann zählt es, wie du dich als Anleger verhältst. Unser Bärenmarkt-Überlebensguide zeigt dir in vier Schritten, wie du klug, ruhig und strategisch durch jede Korrektur kommst – und sie vielleicht sogar zu deiner größten Chance machst.

Jetzt lesen und vorbereitet sein, wenn andere in Panik verfallen!

Motley Fool besitzt und empfiehlt Amazon.com, Apple, Gilead Sciences, Netflix, Nike, Starbucks und Under Armour.

Dieser Artikel wurde von Todd Campbell auf Englisch verfasst und wurde am 20.02.2016 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.