Die wichtigste Grafik in Sachen Dividendenaktien, die Anleger je sehen werden

Dividendenaktien hatten einen guten Lauf. Lass uns darauf anstoßen!

Vielleicht hast du es schon bemerkt. Viele Dividendenaktien steigern ihre Dividende nur noch schwach. Manche sogenannten Dividendenaristokraten, das sind Unternehmen, die ihre Ausschüttung mehr als 25 Jahre lang in Folge angehoben haben, lassen ihre Dividende nur noch im Schneckentempo steigen. Consolidated Edison (WKN:911563), AT&T (WKN:A0HL9Z) und Sysco (WKN:859121) hoben ihre Dividende 2016 an. Mit 3,3 % bot Sysco den größten Zuwachs.

Dies ist Teil eines größeren Trends. Das Dividendenwachstum verlangsamt sich auf breiter Front. Im Juni dieses Jahres sank das Wachstum im S&P 500 auf 6,5 % im gegenüber dem Vorjahr. Die war der geringste Zuwachs seit März 2011, der den Anfangspunkt des größten Laufs bei steigenden Auszahlungen an Aktionäre darstellt.

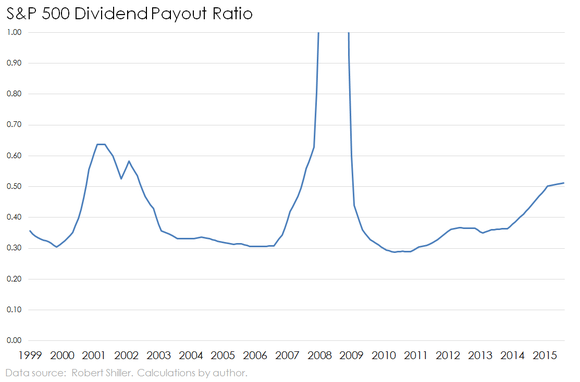

Obwohl es keine perfekte Möglichkeit gibt, die Nachhaltigkeit einer Dividende zu messen, schauen viele Beobachter auf das Dividendenausschüttungsverhältnis. Dieses wird berechnet, indem man die ausgeschütteten Dividenden durch den Gewinn des Unternehmens teilt. Ein Unternehmen, welches 3 Milliarden US-Dollar an Dividenden ausschüttet und einen Gewinn von 10 Milliarden US-Dollar hat, hätte ein Ausschüttungsverhältnis von 30 %.

Kurzfristig können Unternehmen ihre Aktionäre belohnen, indem sie einfach einen größeren Teil des Gewinns ausschütten. Irgendwann stößt das Unternehmen jedoch an eine Grenze und die Dividende kann nur noch wachsen, wenn auch der Gewinn zulegt.

Diese Grafik zeigt genau, was ich meine. Die Aktien im S&P 500 schütten mehr als 50 % ihrer Gesamtgewinne in diesem Jahr aus. Das Medianunternehmen schüttete laut eines Berichts von FactSet 39,5 % im vergangenen Quartal aus. Beide Zahlen liegen deutlich über dem Durchschnitt seit dem Beginn des Jahrhunderts. Sie ähneln stark den Ausschüttungsraten in einer Rezession, bei der die Gewinne niedrig sind.

Die Schuld an der hohen Ausschüttungsrate liegt nicht nur in einer Branche. Neun von zehn Branchen im S&P 500 zahlen mehr als der Median der letzten zehn Jahre. Nur Telekommunikationsaktien schütten einen geringeren Anteil ihres Gewinns aus. Allerdings haben diese auch die höchste Ausschüttungsrate der zehn Branchen, die im S&P 500 vertreten sind.

10.000 % Rendite und mehr: Das Geheimnis von Amazon & Netflix geknackt!

Die Geschenke sind alle

Ausgehend von dem niedrigen Zustand während der Finanzkrise war es nur logisch, dass die Dividenden schnell steigen. Die Gründe dafür waren die rapide zunehmenden Gewinne, die zurückgefahrenen Aktienrückkäufe und die Tatsache, dass Unternehmen für höhere Dividenden belohnt wurden. Acht Jahre nach der Finanzkrise stößt das Dividendenwachstum an die wichtigste Grenze – das Gewinnwachstum. Mal wieder.

Der Boom der Dividenden nach der Krise ist eine historische Anomalie. Viele Dividendeninvestoren kennen aber nur dieses robuste Dividendenwachstum. Wenn du in einem Raum voller Dividendeninvestoren bist, sieh dich mal um. Wenn dieses Treffen 2006 stattgefunden hätte, wären 90 % der heute anwesenden Leute noch gar nicht da gewesen. Laut Google-Daten sind Dividendenaristokraten heute 10 Mal beliebter als vor zehn Jahren.

Das bedeutet nicht, dass jedes Unternehmen seine Dividende nicht mehr anhebt. Es bedeutet auch nicht, dass der Fokus auf Dividenden sinnlos geworden ist. Ich verstehe, warum Investoren eine Rendite von ihrem Portfolio haben wollen. Ich kann auch die Tatsache nicht bestreiten, dass Unternehmen, die Dividenden zahlen, auf lange Sicht Unternehmen überflügelt haben, die dies nicht tun. Sie bieten zudem weniger Volatilität. Und das ist beim Investieren wichtig.

Bisher war es sehr einfach, eine Aktie zu finden, die ihre Dividende anhebt. Die Dividendenwachstumsinvestoren der Zukunft müssen jedoch schärfer hinschauen. Bei Aktien mit großer Marktkapitalisierung sind die großen Dividendensprünge wahrscheinlich vorbei.

Nicht zittern – handeln! Der Bärenmarkt-Überlebensguide für Börsenkrisen

Der Aktienmarkt ist derzeit wieder höheren Risiken ausgesetzt. Droht vielleicht sogar ein Bärenmarkt? Vielleicht – aber steck jetzt bloß nicht den Kopf in den Sand!

Wenn die Märkte schwanken und die Nerven flattern – genau dann zählt es, wie du dich als Anleger verhältst. Unser Bärenmarkt-Überlebensguide zeigt dir in vier Schritten, wie du klug, ruhig und strategisch durch jede Korrektur kommst – und sie vielleicht sogar zu deiner größten Chance machst.

Jetzt lesen und vorbereitet sein, wenn andere in Panik verfallen!

The Motley Fool besitzt und empfiehlt Aktien von FactSet Research Systems.

Dieser Artikel wurde von Jordan Wathen auf Englisch verfasst und am 14.11.2016 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.