Was Investoren aus der Geschichte von JPMorgan Chase lernen können

Vielleicht weißt du bereits, dass JPMorgan Chase (WKN:JPM21W) die größte Bank der USA ist. Vermutlich hast du aber nicht gewusst, wie sie dieses unglaubliche Kunststück fertiggebracht hat. Die Geschichte hinter dem Aufstieg von JPMorgan Chase ist heute noch genau so aufschlussreich wie zu jedem anderem Zeitpunkt.

Amerikas meist verehrte Bank

Allem Anschein nach ist JPMorgan Chase heute die meist verehrte Bank Amerikas. Sie ist allerdings nicht die älteste – mit diesem Titel darf sich die The Bank of New York Mellon schmücken, die von einer Gruppe von Investoren, zu denen unter anderem Alexander Hamilton zählte, gegründet wurde. Wenn man sich jedoch die amerikanische Finanz-Geschichte betrachtet, hat keine Bank eine so wichtige Rolle eingenommen wie JPMorgan Chase.

Die in New York ansässige Bank ist zu einem kritischen Zeitpunkt an die Spitze der amerikanischen Finanzbranche aufgestiegen. Gegründet im Anschluss an den amerikanischen Bürgerkrieg und als Partner einer angesehenen, in Groß Britannien angesiedelten Bank hat JP Morgan im sog. „goldenen Zeitalter“ die führende Rolle bei der Finanzierung der amerikanischen industriellen Revolution übernommen. Die Briten hatten das Geld, die Amerikaner die Arbeitskraft und die Ressourcen. JPMorgan brachte die Zwei, die ohne die Hilfe des anderen ihre Fähigkeiten nicht voll ausgeschöpft hätten, zusammen.

JOHN PIERPONT MORGAN, DER GRÜNDER VON JPMORGAN CHASE.

JP Morgan Chase nahm in einer knapp acht Jahrzehnte lang andauernden Ära, in der es keine Zentralbank gab, genau diese Rolle ein. Wie Ben Bernanke und Hank Paulson im Jahre 2008, arbeitete auch John Pierpont Morgan während der Panik von 1907 unermüdlich, um den Ausbruch einer kompletten Depression zu verhindern. Die Gründung der Federal Reserve im Jahre 1914 ist zumindest teilweise der Furcht der damaligen Entscheidungsträgern geschuldet, Morgen könnte bald in Ruhestand gehen.

Morgan hat die Krise verhindert, indem er andere damals führende Banker buchstäblich in seiner Bibliothek so lange eingeschlossen hat, bis sie zustimmten, zusammen gegen die ausbrechenden Bank Runs vorzugehen. Die verbreitete Ansicht, dass Morgan er ein dicker Banker gewesen sei, der sich nur selbst bereichern wollte, entspricht nicht der Wahrheit. John D. Rockefeller soll nach Morgans Tod im Jahr 1913 angeblich gesagt haben: „Dabei war er nicht einmal ein reicher Mann.“

Nachdem die Morgan-Familie einige Jahrzehnte später wieder die Kontrolle über die Bank übernahm, dauerte es nicht lange, bis sie zurück an die Spitze der amerikanischen Finanzwelt kletterte. In den frühen 1900er Jahren hatte die Bank einige herausragende Banker – insbesondere Henry Davison und Thomas Lamont – aber der neue König wurde nach dem zweiten Weltkrieg gekrönt.

Der neue König der Finanzwelt

In den 1960er Jahren begann die Citigroup (WKN:A1H92V) angetrieben von ihrer Strategie, im Ausland nach Wachstumsmöglichkeiten zu suchen und stark in Technologie zu investieren, ihren Aufstieg an die Spitze des amerikanischen Bankensektors. Einige Jahrzehnte später erklomm auch die Bank of America (WKN:858388) den Gipfel, nachdem sie von Deregulierungen profitiert hatte, um das erste Filialnetz zu schaffen, das sich von der Ost- zur Westküste erstreckte.

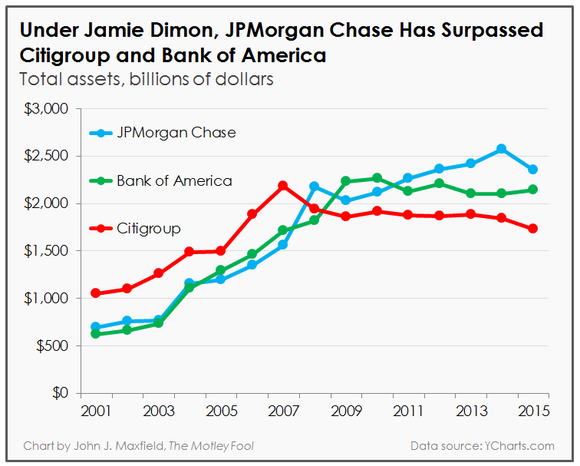

Vor der Finanzkrise 2008 war JP Morgan Chase weit davon entfernt, die größte Bank des Landes zu sein. Die Bank hatte Ende 2007 Aktive in Höhe von 1,6 Billionen US-Dollar in ihrer Bilanz — Citigroup 2,2 und Bank of America 1,7 Billionen US-Dollar. Der Vorsprung, mit dem die Citigroup und die Bank of America in die Krise gingen, sollte bald dahinschmelzen.

10.000 % Rendite und mehr: Das Geheimnis von Amazon & Netflix geknackt!

Datenquelle: YCHART.COM. Grafik vom Autor erstellt.

Zweistellige Milliardenverluste haben Citigroup und Bank of America dazu gezwungen, ihre Jahrzehnte alte aggressive Wachstumsstrategie zu überdenken. Während der Krise verzeichnete Citigroup in nur einem Quartal einen Verlust vor Steuern von 21 Mrd. US-Dollar. Und in den acht Jahren, die seit der Krise vergangen sind, sind bei Bank of America krisenbedingte Kosten aus Kreditverlusten und Aufwendungen für die Begleichung rechtlicher Geldbußen und Vergleiche in Höhe von fast 200 Mrd. US-Dollar angefallen.

Jamie Dimon eilte zur Hilfe

JPMorgan Chase konnte dank der Voraussicht seines Präsidenten und CEO Jamie Dimon, der sich nach der Fusion mit Bank One im Jahr 2004 nur kurz zuvor der Bank anschloss, ein ähnliches Schicksal abwenden. Dimon erkannte früh, dass der Subprime-Hypothekenmarkt kurz vor dem Zusammenbruch stand und er beauftragte seine zuständigen Mitarbeiter Ende 2006, sich aus dem Subprime-Hypothekenmarkt zurückzuziehen und damit aufzuhören, die riskantesten Arten von hypothekenbesicherten Derivaten abzusichern.

Diese Maßnahmen waren zur damaligen Zeit sehr unbeliebt, da Analysten und Berichterstatter Dimon vorwarfen, übermäßig vorsichtig zu sein, während seine Gegenspieler bei Citibank und Bank of Amerika ihre Präsenz in den Märkten, aus denen sich JP Morgan Chase gerade zurückgezogen hatte, ausbauten. Aber es dauerte nicht lange, bis sich herausstellte, wie weitsichtig Dimon gehandelt hatte.

JPMORGAN CHASE PRÄSIDENT UND CEO JAMIE DIMON. BILDQUELLE: JPMORGAN CHASE.

Indem sich JP Morgan vor Ausbruch der Finanzkrise aus den gefährlichsten Ecken der Subprime- und Derivatmärkte zurückzog, war die Bank bestens aufgestellt, um die Krise nicht nur zu überstehen, sondern von ihr zu profitieren. Die Bank war so solide, dass die US-Regierung sie im März 2008 bat, die damals um Hilfe ringende Bear Stearns, die damals weltweit größte und erste eigenständige Investmentbank, zu retten. Sechs Monate später sollte JP Morgan auch die Washington Mutual Bank retten.

Diese spottgünstigen Akquisitionen haben zu JP Morgan Chases Aufstieg an die Spitze des amerikanischen Finanzsektors beigetragen. Während Dimons Amtskollegen bei Citigroup und Bank of America damit beschäftigt waren, ihren operativen Betrieb zurückzuschrauben und Anlagen zu verkaufen, um Kapital aufzubringen, kletterte JP Morgan Chase beständig weiter. Heute belaufen sich die Aktiva der Bank auf 2,5 Billionen US-Dollar – während es bei Bank of America 2,2 und bei Citigroup 1,8 Mrd. US-Dollar sind.

Warum dies auch heute noch eine so große Relevanz hat

Es ist nicht nur JP Morgans Größe, mit der die konservative Strategie zum Bestehen der Krise gerechtfertigt werden kann. Im letzten Quartal des vergangenen Jahres hat die Bank Wells Fargo den Rang als profitabelste US-Multibillionen-Dollar-Bank abgelaufen.

Angesichts einer neuen Führung im Weißen Haus, die scheinbar wenig Wert auf Stabilität legt, stehen Investoren turbulente Zeiten bevor. Anleger sind gut beraten, Entwicklungen der geschichtlichen Vergangenheit im Hinterkopf zu bewahren. Die nächsten Jahre könnten sehr erfolgreich sein. Sie könnten aber auch zu einer Katastrophe führen, wie während der Präsidentschaft von Andrew Jackson in den 1830er Jahren. Damals folgte eine langjährige Depression.

Im besten Fall werden alle Bank-Aktien profitieren. Aber im schlimmsten Fall werden nur die Banken mit extremer Vorsichtigkeit und Weitsicht unbeschadet die nächsten Jahre überstehen. Mit Jamie Dimon am Steuer besteht meiner Meinung nach keine Gefahr, dass JP Morgan Chase ernsthafte Probleme bekommen könnte.

Nicht zittern – handeln! Der Bärenmarkt-Überlebensguide für Börsenkrisen

Der Aktienmarkt ist derzeit wieder höheren Risiken ausgesetzt. Droht vielleicht sogar ein Bärenmarkt? Vielleicht – aber steck jetzt bloß nicht den Kopf in den Sand!

Wenn die Märkte schwanken und die Nerven flattern – genau dann zählt es, wie du dich als Anleger verhältst. Unser Bärenmarkt-Überlebensguide zeigt dir in vier Schritten, wie du klug, ruhig und strategisch durch jede Korrektur kommst – und sie vielleicht sogar zu deiner größten Chance machst.

Jetzt lesen und vorbereitet sein, wenn andere in Panik verfallen!

The Motley Fool hält keine der erwähnten Aktien.

Dieser Artikel wurde von John Maxfield auf Englisch verfasst und am 4.2.2017 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.