10.000 investierte Euro, 144 Euro Dividende: Das ist deine Warren-Buffett-ETF-Lösung!

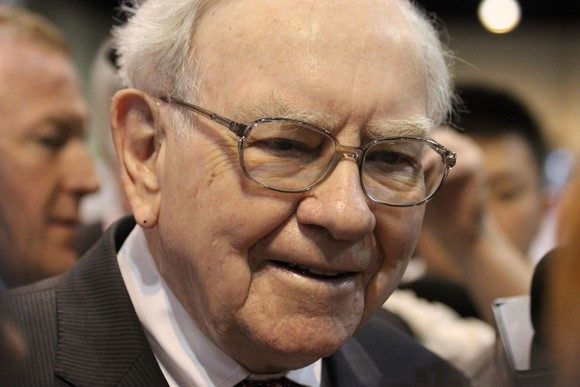

Ist Warren Buffett ein Fan von ETFs? Nun, darüber können wir mit Sicherheit diskutieren. Fest steht einerseits, dass das Orakel von Omaha eher ein Stock-Picker bleibt, selbst wenn er inzwischen einige kleinere Passivfonds-Portfolios bei Berkshire Hathaway (WKN: A0YJQ2) aufgebaut hat.

Andererseits empfiehlt er vielen Investoren, insbesondere auf kostengünstige Indexfonds (vor allem auf die US-Wirtschaft) zu setzen, um langfristig ihr Vermögen zu mehren. Eine positive Meinung von den Passiv- beziehungsweise Indexfonds hat das Orakel von Omaha daher in jedem Fall.

Wenn du jetzt dem Rat von Warren Buffett mit 10.000 Euro folgen willst, so kommt hier deine ETF-Lösung. Und das Beste? Sie zahlt dir sogar 144 Euro Dividende pro Jahr aus. Lass uns mal schauen, welcher Index sich dahinter verbirgt.

Trommelwirbel: Es ist der S&P 500, natürlich!

Es dürfte für dich als Foolishen Investor und vielleicht auch Fan von Warren Buffett vermutlich kein Geheimnis mehr sein. Aber der Index, den ich mir heute ausgesucht habe, ist natürlich der S&P 500. Beziehungsweise genauer gesagt der Vanguard S&P 500 ETF, in den selbst das Orakel von Omaha inzwischen mit einem kleineren Millionenbetrag investiert hat. Entsprechend kann der Passivfonds wirklich als Buffett-ETF bezeichnet werden.

Was macht der S&P 500? Eigentlich eine einfach zu beantwortende Frage: Er lässt Investoren von den 500 größten US-amerikanischen Aktien profitieren. Und bildet somit einen interessanten US-amerikanischen Querschnitt ab. Eben genau das, was Warren Buffett Investoren rät, die mithilfe von kostengünstigen Indexfonds breit gestreut von vielen Chancen profitieren wollen.

Der Vanguard S&P 500 ETF ist ein vergleichsweise großer und zugleich auch günstiger Vertreter. Der Indexfonds bietet inzwischen ein Fondsvolumen von fast 22 Mrd. US-Dollar, was eindeutig zu den Schwergewichten gezählt werden kann. Die Total Expense Ratio (TER, Gesamtkostenquote) ist hingegen mit 0,07 % vergleichsweise gering. Die Dividendenrendite beläuft sich bei dem ETF derzeit auf 1,44 %, aus 10.000 investierten Euro würde somit ein Einkommen in Höhe von 144 Euro werden. Ein idealer Kompromiss daher, um von einem breiteren US-amerikanischen Durchschnitt zu profitieren.

Was gibt’s hier sonst zu beachten?

Grundsätzlich ist der S&P 500 in der Vergangenheit auch sehr renditeträchtig gewesen. Je nachdem, welchen Zeitraum man beäugt, kam der Querschnitt historisch gesehen des Öfteren sogar auf Renditen von über 9 % pro Jahr. Damit kann der Index andere, selbst globale Konkurrenten wie den MSCI World bei historischen Vergleichen weit hinter sich lassen. Eine Performance, die vermutlich damit zusammenhängt, dass viele Innovationen eben von US-amerikanischer Seite herrühren.

In den letzten Jahren hat es hier allerdings eine gewisse Konzentration gegeben. Der Erfolg der FAANG-Aktien (und der erweiterte Kreis mit anderen Variationen) hat beispielsweise dazu geführt, dass die Top 10 voll mit vielen Tech-Aktien sind. Die wiederum größere Anteile auf sich vereinen. Die Top 3, bestehend aus Microsoft, Apple und Amazon, nehmen beispielsweise fast einen Anteil von 30 % des gesamten Index ein. Wobei Microsoft mit 11 % gegenwärtig die Spitze bildet.

10.000 % Rendite und mehr: Das Geheimnis von Amazon & Netflix geknackt!

Keine Frage: Das führt zu einer größeren Allokation bei diesen Aktien. Allerdings könnte das berechtigt sein: Innerhalb ihrer Tech-Bereiche scheinen Microsoft, Apple und Amazon auf absehbare Zeit das Maß aller Dinge zu sein. Diese Werte könnten daher zu einer soliden, marktüblichen Performance beitragen, die jedoch auch noch durch den Anteil von 70 % der restlichen 497 Werte beeinflusst wird.

Willst du auf diesen Warren-Buffett-Rat hören?

Warren Buffett empfiehlt daher, auf die US-Wirtschaft zu setzen, und das idealerweise breit gestreut mithilfe kostengünstiger Indexfonds. Der Vanguard S&P 500 ETF kann dabei eine solide und zugleich günstige Option sein, die das Orakel von Omaha sogar selbst in seinem Berkshire-Portfolio führt.

Wer daher dem Rat des Orakels von Omaha folgen möchte, der könnte hier einen interessanten Passivfonds für sich finden. Der, wie gesagt, auch eine marktübliche Dividende nach sich zieht.

Nicht zittern – handeln! Der Bärenmarkt-Überlebensguide für Börsenkrisen

Der Aktienmarkt ist derzeit wieder höheren Risiken ausgesetzt. Droht vielleicht sogar ein Bärenmarkt? Vielleicht – aber steck jetzt bloß nicht den Kopf in den Sand!

Wenn die Märkte schwanken und die Nerven flattern – genau dann zählt es, wie du dich als Anleger verhältst. Unser Bärenmarkt-Überlebensguide zeigt dir in vier Schritten, wie du klug, ruhig und strategisch durch jede Korrektur kommst – und sie vielleicht sogar zu deiner größten Chance machst.

Jetzt lesen und vorbereitet sein, wenn andere in Panik verfallen!

Vincent besitzt Aktien von Berkshire Hathaway. The Motley Fool besitzt und empfiehlt Aktien von Berkshire Hathaway (B-Aktien) und empfiehlt die folgenden Optionen: Long January 2021 $200 Call auf Berkshire Hathaway (B-Aktien), Short January 2021 $200 Put auf Berkshire Hathaway (B-Aktien) und Short June 2020 $205 Call auf Berkshire Hathaway (B-Aktien).