3 Aktien, die ich während einer Tech-Aktien-Korrektur kaufe

Technologieaktien wurden durch die Marktkorrektur zuletzt besonders in Mitleidenschaft gezogen. Anleger wurden durch die steigende Inflation und die bevorstehenden Zinserhöhungen verunsichert. Der Technologiemarkt war über weite Strecken des Jahres 2021 in Hochstimmung, und ein Teil dieser Euphorie war bereits eingepreist. Die internationalen Spannungen, die durch Putins Einmarsch in der Ukraine ausgelöst wurden, haben zu weiterer Unsicherheit geführt, und die Volatilität war hoch. Der Nasdaq hat sich von seinen Jahrestiefstständen erholt, liegt aber auch 2022 noch über 8 % im Minus. Die folgenden Unternehmen haben beeindruckende Ergebnisse erzielt, die zu einer Outperformance des Marktes führen könnten.

Salesforce

Laut IDC werden Unternehmen im Jahr 2024 mehr als 1 Billion US-Dollar für Future-of-Work-Technologien ausgeben, und 57 % der gesamten Technologieausgaben werden auf die digitale Transformation entfallen. Dies bietet Salesforce (WKN: A0B87V) eine enorme Chance für weiteres Wachstum. Salesforce ist ein führender Anbieter von Software für das Kundenbeziehungsmanagement und erwartet bis 2025 einen adressierbaren Gesamtmarkt von 248 Mrd. US-Dollar. Die Plattform Customer 360 verbindet Unternehmensabteilungen und Daten in einer einzigen Plattform, die es Unternehmen ermöglicht, Kunden besser zu bedienen. Die Plattform erleichtert auch das Arbeiten von überall aus, was normal geworden ist.

Die Übernahme von Slack, die 2021 abgeschlossen wird, ist ein weiterer Grund zum Optimismus. Salesforce hat eine hervorragende Erfolgsbilanz bei Fusionen und Übernahmen vorzuweisen. So wurde beispielsweise MuleSoft im Jahr 2018 übernommen. Damals erwirtschaftete das Unternehmen einen Jahresumsatz von 284 Mio. US-Dollar. Seitdem ist der Jahresumsatz um das Vierfache gestiegen, und das Segment wächst in der ersten Hälfte des Geschäftsjahres 2022 um 44 %. Andere kürzlich getätigte Übernahmen zeigen ähnliche Ergebnisse, was für die Zukunft von Slack sehr viel Gutes verheißt.

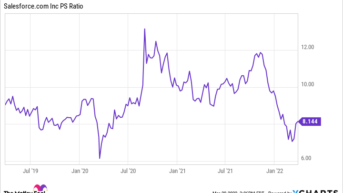

Salesforce hat einen konstant steigenden Umsatz und Cashflow aus dem operativen Geschäft (CFO) verzeichnet und erwartet, dass beide im GJ 2023 um weitere 21 % steigen werden. Damit wird der Umsatz auf über 32 Mrd. Dollar und der CFO auf über 7,2 Mrd. US-Dollar steigen. Die Aktie ist gegenüber ihrem 52-Wochen-Hoch um fast 30 % gefallen. Wie unten dargestellt, könnte der Ausverkauf übertrieben sein, da die Aktie jetzt zu einem niedrigeren Kurs-Umsatz-Verhältnis (K/U) gehandelt wird als vor der Pandemie. Dies könnte die Gelegenheit sein, auf die geduldige Anleger gewartet haben.

Via YCharts

Alphabet

Manchmal kann das Offensichtliche die beste Wahl sein. Dies könnte bei Alphabet (WKN: A14Y6F) der Fall sein, da sich das Unternehmen auf einen Aktiensplit im Verhältnis 20:1 im Juli 2022 vorbereitet. Diese Split-Ankündigung wurde von den jüngsten Nachrichten über Split-Pläne bei Amazon und Tesla überschattet, könnte aber dennoch von Bedeutung sein. Der Split könnte den Weg für die Aufnahme in den Dow Jones Industrial Average ebnen. Aufgrund der Art und Weise, wie der Dow-Index berechnet wird, könnte eine Aktie, die für Tausende von Dollar gehandelt wird, vernünftigerweise nicht aufgenommen werden. Sie würde einen viel zu großen Teil des Indexes ausmachen. Die Alphabet-Aktie würde nach dem geplanten Split in der Preisspanne liegen, die für eine Aufnahme infrage kommt. Aktien, die in den Dow-Index aufgenommen werden, erfreuen sich aufgrund der vielen Fonds, die den Index verfolgen, einer erhöhten Nachfrage.

Alphabet hat im Jahr 2021 hervorragende Ergebnisse erzielt: Der Umsatz stieg um 41 % auf 258 Mrd. US-Dollar. Das Unternehmen steigerte auch die operative Marge auf 31 % und erzielte einen verwässerten Gewinn pro Aktie von 112,2 US-Dollar, was einem Anstieg von 91 % gegenüber 2020 entspricht. Das Werbegeschäft von Google ist nach wie vor das Brot und die Butter des Unternehmens. Die YouTube-Werbeumsätze waren mit einem Wachstum von 46 % im Jahr 2021 hervorragend.

Die Google Cloud wächst ebenfalls stark und wird im Jahr 2021 einen Umsatz von 19 Mrd. US-Dollar bei einem Wachstum von 47 % erzielen. Die jüngste Übernahme von Mandiant wird die Fähigkeit des Unternehmens verbessern, Cybersicherheitslösungen in der Cloud anzubieten.

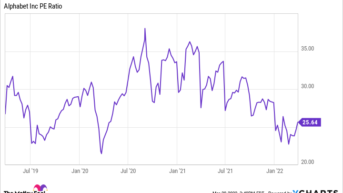

Alphabet unterstützt die Aktionäre weiterhin mit massiven Aktienrückkäufen. In den Jahren 2020 und 2021 wurden Aktien im Wert von über 81 Mrd. US-Dollar zurückgekauft, was mehr als 4 % der aktuellen Marktkapitalisierung entspricht. Die Aktie wird derzeit mit einem Kurs-Gewinn-Verhältnis (KGV) von nur 26 gehandelt und damit niedriger als seit dem Pandemie-Crash, was für langfristige Anleger einen günstigen Einstiegspunkt darstellen könnte.

Via YCharts

Palo Alto Networks

Cybersecurity ist wieder in den Schlagzeilen, da die Regierungen Unternehmen und kritische Infrastrukturen wegen möglicher russischer Cyberangriffe auf den Westen zu höchster Wachsamkeit mahnen. Die Cyber-Bedrohung ist ständig präsent, und Unternehmen müssen darauf vorbereitet sein. Sicherheit in der Cloud ist gefragt, da immer mehr Unternehmen den Wechsel vollziehen. Palo Alto Networks (WKN: A1JZ0Q) ist ein führender Anbieter von Netzwerk- und Cloud-Sicherheitsprodukten in dieser Branche.

Palo Alto hat einen enormen TAM, der im Jahr 2022 85 Mrd. US-Dollar erreichen wird. Das Unternehmen erweitert sein Produktangebot, um davon zu profitieren, und bringt im Geschäftsjahr 2021 29 wichtige Produkte auf den Markt. Der Umsatz im zweiten Quartal des Geschäftsjahres 2022 war mit 1,3 Mrd. US-Dollar bei einem Wachstum von 30 % stark, und die Fakturierung war mit 1,6 Mrd. US-Dollar bei einem Wachstum von 32 % noch besser. Das Unternehmen erhöhte außerdem seine Prognose für das gesamte Geschäftsjahr 2022 auf mindestens 5,4 Mrd. US-Dollar Umsatz und 6,8 Mrd. US-Dollar Rechnungsvolumen.

Die Aktie hat im letzten Jahr um über 90 % zugelegt und wird in der Nähe ihres 52-Wochen-Hochs gehandelt. Das Kurs-Gewinn-Verhältnis ist jedoch immer noch schlechter als bei vielen anderen Unternehmen, und Palo Alto könnte auch weiterhin langfristig denkende Aktionäre belohnen.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Bradley Guichard besitzt Aktien von Alphabet (C shares), Amazon und Palo Alto Networks. The Motley Fool besitzt und empfiehlt Aktien von Alphabet (A shares), Amazon, Palo Alto Networks, Salesforce.com und Tesla und empfiehlt Alphabet (C shares). Dieser Artikel erschien am 6.4.2021 auf Fool.com und wurde für unsere deutschen Leser übersetzt.