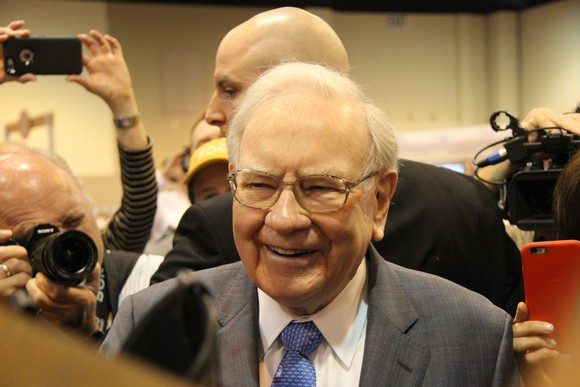

Warren Buffetts 4 renditestärksten Dividendentitel

In 2 Sätzen:

- Das Unternehmen des Orakels von Omaha dürfte in den nächsten zwölf Monaten mehr als 6 Mrd. US-Dollar an passivem Einkommen erzielen.

- Diese vier hochprofitablen Unternehmen schütten jährlich mindestens 4 % für ihre Aktionäre aus.

Seit Warren Buffett 1965 die Zügel als CEO von Berkshire Hathaway (WKN: A0YJQ2) übernommen hat, hat er der Wall Street gezeigt, was Geldverdienen bedeutet. Er hat einen Wert von über 680 Mrd. US-Dollar für die Aktionäre geschaffen und eine durchschnittliche jährliche Rendite von 20,1 % für die Aktien der Klasse A des Unternehmens (BRK.A) erzielt. Über 57 Jahre hinweg entspricht eine durchschnittliche jährliche Rendite von 20,1 % einem Gewinn von mehr als 3.600.000 %!

Obwohl es an Gründen für den anhaltenden Erfolg des Orakels von Omaha nicht mangelt, könnte seine Vorliebe für Dividendenaktien der wichtigste Bestandteil sein. Dividendenaktien sind fast immer rentabel und haben sich bewährt. Darüber hinaus zeigt ihre Erfolgsbilanz, dass sie auf lange Sicht Aktien, die keine Dividenden zahlen, deutlich übertreffen.

In den nächsten zwölf Monaten wird Berkshire Hathaway voraussichtlich mehr als 6 Mrd. US-Dollar an passivem Einkommen einnehmen, einschließlich der Ausschüttung von Vorzugsaktien. Doch unter den mehr als vier Dutzend Aktien in Buffetts Portfolio bieten die folgenden vier die höchsten Renditen.

Citigroup: 4 % Rendite

Die vierthöchste Ertragsaktie des Orakels von Omaha ist einer der jüngsten Neuzugänge von Berkshire, Citigroup (WKN: A1H92V). Die 4%ige Rendite der Citigroup ist die höchste unter den US-Geldinstituten.

Es gibt keinen Sektor, in den Warren Buffett so gerne investiert wie in Bankaktien. Obwohl Banken zyklisch sind und daher in Zeiten des wirtschaftlichen Abschwungs schwächeln können, dauern Phasen der wirtschaftlichen Expansion wesentlich länger als Rezessionen oder Korrekturen. Mit dem Kauf einer Bankaktie wie der Citigroup können Anleger von der natürlichen Expansion der US-amerikanischen und globalen Wirtschaft profitieren. Für Banken bedeutet dies in der Regel ein stetiges Wachstum von Krediten und Einlagen.

Ein weiterer Faktor, der der Citigroup zugutekommt, sind die rasch steigenden Zinssätze. Die historisch hohe Inflation im In- und Ausland zwingt die Zentralbanken dazu, ihre Kreditzinsen zu erhöhen. Wenn die Zinssätze steigen, profitieren die Banken davon, indem sie mehr Nettozinserträge auf ihre ausstehenden variabel verzinsten Kredite einnehmen.

Obwohl die Erfolgsbilanz von Citi seit der Großen Rezession nicht perfekt ist (Rechtsstreitigkeiten und das internationale Engagement des Unternehmens haben das Ergebnis belastet), könnte das Unternehmen mit nur 56 % seines Buchwerts ein Schnäppchen sein.

Kraft Heinz: 4,4 % Rendite

Der Lebensmittelgigant Kraft Heinz (WKN: A14TU4) weist mit 4,4 % die drittgrößte Dividendenrendite im Portfolio von Berkshire Hathaway auf.

Kraft Heinz hat sich seit Beginn der Pandemie recht gut geschlagen. Da die Menschen gezwungen waren, zu Hause zu bleiben, stieg der Absatz von Fertiggerichten beträchtlich an.

Hinzu kommt, dass Kraft Heinz Dutzende bekannter globaler Marken in den Gängen für verpackte Lebensmittel, Snacks und Gewürze in deinem örtlichen Lebensmittelgeschäft führt. Marken mit hohem Wiedererkennungswert sind ein Vorteil, wenn die Inflation ein Vier-Jahres-Hoch erreicht. Dies dürfte dem Unternehmen helfen, Preiserhöhungen weiterzugeben, die das Tempo der Inflation übertreffen.

Andererseits war Kraft Heinz wohl die schlechteste Investition von Warren Buffett in den letzten zehn Jahren. Anfang 2019 nahm das Unternehmen eine gigantische Abschreibung von 15,4 Mrd. US-Dollar auf den Wert seiner Marken vor. Im Nachhinein sagte Buffett, dass Heinz im Jahr 2016 zu viel für Kraft Foods bezahlt habe und das kombinierte Unternehmen mit einer verschuldeten und mit Goodwill belasteten Bilanz zurückließ.

Während die Auszahlung von Kraft Heinz im Moment sicher erscheint, könnte die Bilanz des Unternehmens Wachstumsinitiativen in absehbarer Zukunft einschränken.

Verizon: 5 % Rendite

Die Aktie mit der zweithöchsten Rendite von Warren Buffett ist zufällig ein Unternehmen, das er und sein Anlageteam im ersten Quartal fast vollständig verkauft haben: die Telekom-Aktie Verizon Communications (WKN: 868402). Neulich lag die Rendite dieser Aktie bei angenehmen 5 %.

Der Grund, warum die meisten Leute ihr Geld in reife Telekommunikationsanbieter wie Verizon stecken, ist die weit überdurchschnittliche vierteljährliche Ausschüttung. Da sich Smartphones und drahtloser Zugang im Laufe der Zeit zu einem Grundbedürfnis entwickeln, sollten Rezessionen, wenn überhaupt, nur geringe negative Auswirkungen auf das Mobilfunksegment des Unternehmens haben.

Der größte Katalysator für Verizon ist im Moment der Vorstoß in Richtung 5G. Es ist etwa ein Jahrzehnt her, dass die Telekommunikationsinfrastruktur aufgerüstet wurde, um schnellere drahtlose Downloadgeschwindigkeiten zu ermöglichen. Wenn Verizon also viel Geld für die Aufrüstung seiner Infrastruktur ausgibt, dürfte dies zu einem langen Zeitraum führen, in dem Verbraucher und Unternehmen ihre Geräte austauschen. Der wichtigste Punkt dabei ist, dass der Datenverbrauch steigen dürfte, was ein Segen für das margenstärkere Mobilfunkgeschäft sein wird.

Das Unternehmen hat auch keine Kosten gescheut, um 5G-Mittelbandspektrum zu erwerben. Es hat sich zum Ziel gesetzt, bis Ende 2025 50 Millionen Haushalte mit seinen 5G-Breitbanddiensten für den Heimgebrauch zu versorgen. Auch wenn das Breitbandgeschäft nicht mehr die Wachstumsstory ist, die es einmal war, kann es einen vorhersehbaren Cashflow liefern und die Margen durch die Förderung von Dienstbündelung erhöhen.

STORE Capital: 5,7 % Rendite

Die Crème de la Crème der renditestarken Aktien im Portfolio von Warren Buffett ist der Real Estate Investment Trust (REIT) STORE Capital (WKN: A12CRU). Da REITs den Großteil ihrer Gewinne als Dividende ausschütten müssen, um die normalen Körperschaftssteuersätze zu vermeiden, hat STORE in den letzten fünf Jahren ziemlich konstant eine durchschnittliche Rendite von 4 bis 5 % erzielt. Die aktuelle Rendite des Unternehmens von 5,7 % liegt über der historischen Norm.

STORE Capital verfolgt beim Erwerb und bei der Vermietung von Immobilien einen einzigartigen Ansatz. Insbesondere sucht das Unternehmen nach mittelständischen Unternehmen und nutzt Triple-Net-Mietverträge. Ein mittelgroßes Unternehmen ist in der Regel ein kleines Unternehmen mit einer Marktbewertung von weniger als 2 Mrd. US-Dollar.

Bei einem Triple-Net-Mietvertrag muss der Mieter alle Ausgaben für die Immobilie (zum Beispiel Versorgungsleistungen, Grundsteuer, Versicherung und Instandhaltung) selbst tragen. Obwohl Triple-Net-Verträge in der Regel zu niedrigeren Mietpreisen führen, da der Mieter zusätzliche Verpflichtungen übernimmt, wird das Risiko für den Immobilieneigentümer (in diesem Fall STORE Capital) erheblich reduziert. Für die Aktionäre bedeutet dies ein regelmäßiges Einkommen und eine vorhersehbare Dividende.

Ein weiterer interessanter Aspekt von STORE ist, dass das Unternehmen fast ausschließlich in gewinnorientierte Immobilien investiert. Das ist eine schicke Umschreibung für Immobilien, die für den Erfolg der Unternehmen, an die STORE vermietet, wichtig sind. Durch den Kauf und die Vermietung dieser Schlüsselobjekte an profitable Unternehmen wird das Risiko, dass das STORE-Kapital nicht ausgezahlt wird, weiter reduziert.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Sean Williams besitzt keine der angegebenen Aktien. The Motley Fool besitzt und empfiehlt Aktien von Berkshire Hathaway (B shares) und STORE Capital und empfiehlt Kraft Heinz und Verizon Communications. Dieser Artikel erschien am 10.6.2022 auf Fool.com und wurde für unsere deutschen Leser übersetzt.