3 Aktien mit wachsenden Dividenden, die du im Juni kaufen kannst: Merck, Nestlé und 3M

Jedes Portfolio sollte zumindest ein paar Dividendenaktien haben. Das Problem dabei ist, dass es nicht leicht ist, gute zu finden. Um dir dabei zu helfen, haben wir drei unserer Autoren gebeten, uns jeweils eine Einkommensaktie zu empfehlen, die man im Juni kaufen kann.

Steve Symington

Aktuell werden die Aktien etwas geringer bewertet als noch vor einem Jahr, daher glaube ich, dass jetzt ein guter Zeitpunkt für dividendenhungrige Investoren ist, um sich ein Stück von Nestle (WKN:A0Q4DC) zu sichern. Der Nahrungsmittel- und Getränkeriese zahlt eine jährliche Dividende von 3,1 % und hat diese seit 1959 entweder gehalten oder meistens sogar erhöht.

Aber das sollte nicht überraschend sein bei dem enormen weltweiten Betrieb, den Nestle führt. Dieses Geschäft ist in den letzten 150 Jahren aufgebaut worden und enthält mehr als 2.000 Marken mit Produkten, die in 197 Länder verkauft werden. Das bedeutet aber nicht, dass Nestle nicht noch weiter wachsen kann. Letzten Monat meldete das Unternehmen ein gesundes organisches Wachstum von 3,9 % für das letzte Quartal, darunter ein Wachstum von 2,5 % in entwickelten Ländern und 5,6 % in Schwellenländern. Das Unternehmen erwartet, dass dieses moderate Wachstum auch im Rest des Jahres weitergehen soll.

Das Umsatzwachstum steht aber aufgrund von wirtschaftlichen Problemen, Währungsschwankungen und politischer Unsicherheit unter Druck. Daher hat Nestle seine Konzentration klugerweise darauf ausgerichtet, die Margen zu erhöhen. Dadurch sollte das Unternehmen stärker werden, wenn diese Probleme durchgestanden sind. Aber selbst unter widrigen Umständen hat Nestle es geschafft, einen freien Cashflow von 11,2 % der Umsätze zu erzeugen – eine sehr beeindruckende Leistung um Nahrungsmittelbereich.

Wenn du auf der Suche nach stetig wachsenden Dividenden von einem stabilen führenden Unternehmen in seinem Bereich bist, dann ist es schwer, ein besseres Unternehmen als Nestle zu finden.

Neha Chamaria

Wer in Aktien mit steigenden Dividenden investiert, sollte auch starke Unternehmen mit solidem Gewinnpotenzial kaufen, das die Dividenden auch in den nächsten Jahren noch steigen lässt. Künftige Gewinne vorherzusagen, ist aber nicht einfach. Aber wenn du ein Unternehmen mit einer soliden Vorgeschichte und einem langfristigen Gewinnziel hast, dann kannst du auch beruhigt dein Geld investieren. Ein Beispiel dafür wäre : 3M (WKN:85145).

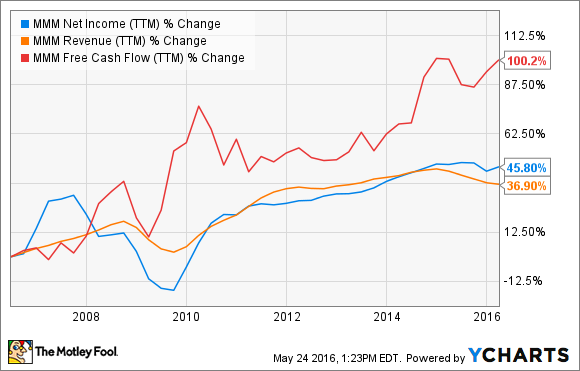

Du solltest 3M nicht nach seinen unscheinbaren Produkten wie Post-it-Zetteln und Klebeband bewerten, denn das Unternehmen hat viel mehr zu bieten. 3M hat 2015 30,3 Milliarden US-Dollar an Umsatz erzeugt. Das liegt an einem breiten Produktportfolio, wo für fast jede wichtige Branche etwas dabei ist, unter anderem das Gesundheitswesen, die Autoindustrie, die herstellende Industrie, Elektronik, Öl und Gas und Luftfahrt. Diese Vielschichtigkeit hat dafür gesorgt, dass 3M in den letzten 10 Jahren seinen freien Cashflow verdoppeln und seine Gewinne um fast die Hälfte erhöhen konnte. Das Konglomerat hat seine Dividende auch in den letzten 57 Jahren erhöht.

MMM NETTOEINNAHMEN (LETZTE 12 MONATE) DATEN VON YCHARTS.

Aber hier kommt der wichtigste Teil: 3M peilt ein Wachstum von 8 % bis 11 % bei den Gewinnen und 100 % beim freien Cashflow bis 2020 an. In anderen Worten erwartet das Unternehmen so viel freien Cashflow wie Nettogewinne in den nächsten vier bis fünf Jahren zu verdienen. Es gibt keinen Grund, warum die Dividenden nicht mit den Gewinnen und dem freien Cashflow wachsen sollten.

10.000 % Rendite und mehr: Das Geheimnis von Amazon & Netflix geknackt!

Selbst wenn 3M seine Ziele für 2020 verpasst, hat das Unternehmen noch genug Möglichkeiten, um seine Dividenden zu erhöhen, denn es zahlt aktuell nur etwa die Hälfte der Gewinne und des freien Cashflows pro Aktie in Dividenden. Egal aus welchem Winkel man es betrachtet, 3M ist eine solide Dividendenaktie, die man jetzt kaufen kann.

George Budwell

Merck (WKN:659990) wird oft als eine prototypischen Dividendenaktie gesehen. Immerhin soll der Umsatz des Unternehmens in den nächsten 18 Monaten praktisch flach bleiben, da der Patentschutz des Arthritismedikaments Remicade ausläuft, das es mit Johnson & Johnson gemeinsam vermarktet. Daher sollte man sich dieses Pharmaunternehmen einmal genau ansehen.

BILDQUELLE: MERCK.

Abgesehen von einer überdurchschnittlichen Dividendenrendite von 3,35 % für eine Pharmaaktie könnten das Krebsmedikament Keytruda und das Hepatitis-C-Medikament Zepatier einige willkommene Überraschungen in den kommenden Monaten liefern. Wenn wir von den Umsätzen von Keytruda im ersten Quartal ausgehen, dann sollte dieses Medikament leicht dieses Jahr den Status eines Milliardensellers erreichen. In Zukunft scheint das Medikament auch die eigene Prognose von mindestens 5 Milliarden US-Dollar an Spitzenumsätzen erreichen zu können.

Aber Zepatier ist vielleicht das wichtigste neue Wachstumsprodukt in den nächsten Quartalen. Die Kostenträger erwärmen sich langsam für das Medikament, da der Preis im Vergleich zu den anderen Hep-C-Therapien auf dem Markt deutlich reduziert wurde. Natürlich wird es noch einige Zeit dauern, bis hier alles geklärt ist, aber die anfänglichen Reaktionen der größten Kostenträger waren bislang extrem positiv, was schon mal ein gutes Vorzeichen ist, um sich eine profitable Nische im großen, aber auch stark umkämpften Hep-C-Markt zu sichern.

Nicht zittern – handeln! Der Bärenmarkt-Überlebensguide für Börsenkrisen

Der Aktienmarkt ist derzeit wieder höheren Risiken ausgesetzt. Droht vielleicht sogar ein Bärenmarkt? Vielleicht – aber steck jetzt bloß nicht den Kopf in den Sand!

Wenn die Märkte schwanken und die Nerven flattern – genau dann zählt es, wie du dich als Anleger verhältst. Unser Bärenmarkt-Überlebensguide zeigt dir in vier Schritten, wie du klug, ruhig und strategisch durch jede Korrektur kommst – und sie vielleicht sogar zu deiner größten Chance machst.

Jetzt lesen und vorbereitet sein, wenn andere in Panik verfallen!

Motley Fool besitzt und empfiehlt Johnson & Johnson. Motley Fool empfiehlt Nestle.

Dieser Artikel wurde von George Budwell, Neha Chamaria und Steve Symington auf Englisch verfasst und wurde am 29.05.2016 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.