Unilever-Aktie: Mit diesem Großinvestor will ich nicht in einem Boot sitzen!

Was für ein Auf und Ab in den vergangenen Tagen! Die Unilever-Aktie (WKN: A0JNE2) verlor zunächst fast 11 %, um dann wieder um 11 % zu steigen. Heute steht sie bei umgerechnet 45,55 Euro (Stand: 31. Januar 2022). Was ist der Auslöser dieses Kurssprungs? Und wie müssen wir die Unilever-Aktie langfristig einschätzen?

Ein aktivistischer Investor treibt Unilever nach vorne

Der New Yorker Hedgefonds Trian Fund Management übernahm vor wenigen Tagen Aktien von Unilever. Dahinter steckt der Investor Nelson Peltz. Wenn wir uns die Geschichte von Peltz ansehen, können wir davon ausgehen, dass der Druck auf Unilever deutlich steigen wird. CEO Alan Jope muss jetzt liefern. Wachstum heißt das Motto.

Der achtzigjährige Peltz sammelte viel Erfahrung im Konsumsektor. Mit Trian beteiligte er sich vor vier Jahren auch am Unilever-Konkurrenten Procter & Gamble (WKN: 852062). Dort saß er bis vor Kurzem noch im Verwaltungsrat. Zuvor gehörte er auch den entsprechenden Gremien von Mondelez (WKN: A1J4U0) und Heinz (WKN: A14TU4) an.

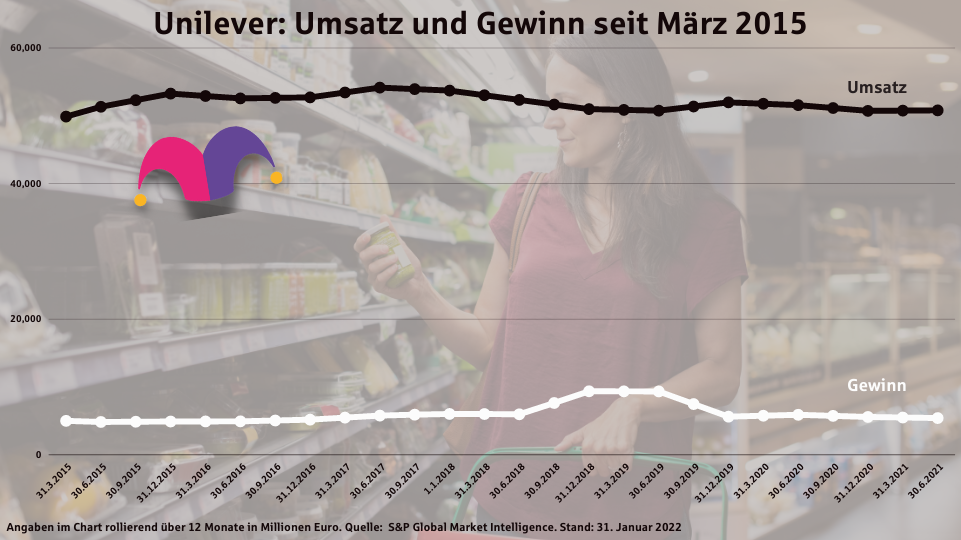

Schließlich schwächeln die Umsätze mit Lebensmitteln, Kosmetik und Reinigungsmitteln seit vielen Jahren. Auch an der Börse steht die Konkurrenz mittlerweile besser da als Unilever.

Unilever krempelt gerade seine Struktur kräftig um

Im Management werden bald 1.500 Stellen wegfallen. Das entspricht etwa 1 % der gesamten Belegschaft. Betroffen sind aber ausschließlich Führungspositionen. Künftig setzt der Vorstand auf fünf stärker auf die Produktkategorien ausgerichtete Geschäftsbereiche.

Diese sind dann auch in jeder Hinsicht für ihre Strategie und die eigene Gewinnentwicklung verantwortlich. Unter anderem wird Unilever künftig sein Eiscreme-Geschäft mit Marken wie Magnum und Ben & Jerry’s als separates Geschäftssegment führen.

CEO Jope will im Health-Sektor mitspielen

Zu diesem Zweck versuchte er Ende 2021 das Consumer-Health-Geschäft des Pharmakonzerns GSK (WKN: 940561) zu kaufen. Unilever bot umgerechnet 60,1 Mrd. Euro an. GSK lehnte jedoch ab. Und auch einige Aktionäre von Unilever widersetzten sich der Akquisition.

Solche Fehleinschätzungen kommen bei Unilever leider häufiger vor. Bereits vor vier Jahren schätzte das Management die Stimmung unter den Investoren falsch ein. Damals wollte der damalige CEO Paul Polman die britisch-niederländische Doppelstruktur des Konzerns vereinfachen und Rotterdam zum alleinigen Hauptsitz machen. Das lehnten die Aktionäre ab. Kurz darauf verließ Polman das Unternehmen. Alan Jope verhalf dem Standort London wieder zu altem Ruhm. Doch jetzt hat auch er viel Vertrauen bei den Aktionären verspielt.

10.000 % Rendite und mehr: Das Geheimnis von Amazon & Netflix geknackt!

Unilever hat ein krisenfestes Geschäftsmodell

Grund zur Panik besteht aber nicht, wie ich finde. Der Lebensmittelhandel ist und bleibt krisenfest. Das lukrative Abo-Geschäft mit wiederkehrenden Umsätzen und einem zuverlässigen Kundenstamm ist bei Unilever auf natürlichem Wege gewachsen. Schließlich trinken, essen, waschen und putzen die Menschen zu jeder Zeit, auch in den heftigsten Wirtschaftskrisen. Viele Unternehmen aus anderen Branchen müssen darum jahrelang kämpfen.

Seine starken Marken lassen Unilever dabei ganz oben mitspielen. Der Burggraben ist tief und stabil. Ich kann mir kaum vorstellen, dass ein Start-up die Position von Unilever ernsthaft angreifen könnte. Diese gute Marktposition spiegelt sich unter anderem in der Dividende wider.

Die Dividende bleibt stabil

Ein Grund, warum ich Unilever mit großem Interesse beobachte, ist die zuverlässige Dividende des Konzerns. Das mittlerweile rein britische Unternehmen schüttet seit 1937 eine Gewinnbeteiligung an die Aktionäre aus. Und in den vergangenen Jahren kamen Aktionäre mehrfach in den Genuss einer steigenden Dividende.

Die Investmentqualität bleibt hoch

Wie so viele andere Assets auch gibt es die Unilever-Aktie aktuell nicht zum Sonderpreis. Am Markt wird sie fair bewertet. Das Kurs-Gewinn-Verhältnis liegt bei 21,5, das Kurs-Buchwert-Verhältnis bei 6,9. Ich warte lieber ab und schaue mir in der Zwischenzeit diese Aktie noch etwas genauer an.

Nicht zittern – handeln! Der Bärenmarkt-Überlebensguide für Börsenkrisen

Der Aktienmarkt ist derzeit wieder höheren Risiken ausgesetzt. Droht vielleicht sogar ein Bärenmarkt? Vielleicht – aber steck jetzt bloß nicht den Kopf in den Sand!

Wenn die Märkte schwanken und die Nerven flattern – genau dann zählt es, wie du dich als Anleger verhältst. Unser Bärenmarkt-Überlebensguide zeigt dir in vier Schritten, wie du klug, ruhig und strategisch durch jede Korrektur kommst – und sie vielleicht sogar zu deiner größten Chance machst.

Jetzt lesen und vorbereitet sein, wenn andere in Panik verfallen!

Henning Lindhoff besitzt Aktien von Procter & Gamble. Die anderen erwähnten Aktien hält er nicht.