2 Warren-Buffett-Wachstumsaktien mit einem Minus von 61 und 89 %, die man jetzt kaufen sollte

Wichtige Punkte

- Das Portfolio von Berkshire Hathaway besteht in erster Linie aus wertorientierten Unternehmen, enthält aber auch einige attraktive Wachstumsaktien.

- Die zunehmende Bedeutung der Analyse könnte Snowflake zu einem großen langfristigen Gewinner machen.

- Der makroökonomische und regulatorische Gegenwind in Lateinamerika hat die Möglichkeit geschaffen, mit einem hohen Abschlag in ein vielversprechendes Finanzdienstleistungsunternehmen zu investieren.

Als Warren Buffett 1965 die Mehrheit an Berkshire Hathaway kaufte und CEO des Unternehmens wurde, wurden die Aktien des Unternehmens für etwa 19 US-Dollar pro Aktie gehandelt. Heute werden die Aktien der Klasse A von Berkshire Hathaway mit rund 519.500 US-Dollar pro Aktie gehandelt. Das heißt, wenn du das Glück hattest, einen Anteil von 1.000 US-Dollar an Berkshire zu halten, als Buffett das Unternehmen übernahm, und deine Position beibehalten hättest, wäre sie heute mehr als 27,3 Mio. US-Dollar wert.

Buffett ist vor allem als Value-Investor bekannt, aber es gibt auch wachstumsorientierte Beteiligungen im Aktienportfolio von Berkshire Hathaway, und die unglaubliche Erfolgsbilanz des Unternehmens legt nahe, dass Investoren sich genau ansehen sollten, in welche Unternehmen das Orakel von Omaha sein Geld investiert hat. Lies weiter, um einen Blick auf zwei Wachstumsaktien im Portfolio von Berkshire Hathaway zu werfen, die stark gefallen sind und das Potenzial für explosive Renditen haben.

1. Snowflake

Buffett hat gesagt, dass es schwierig sein kann, beim Börsengang faire Preise für Aktien zu bekommen, aber das Berkshire-Team sah offensichtlich eine besondere Situation bei Snowflake (WKN: A2QB38, -0,46 %). Das Investmentkonglomerat kaufte beim Börsengang im September 2020 Millionen von Aktien des Datendienstleisters, und die Hausse hat wahrscheinlich viel mit der steigenden Bedeutung der Datenanalyse zu tun.

Snowflake bietet einen Marktplatz für den Kauf und Verkauf von Daten sowie einen Data-Warehousing-Service, mit dem Unternehmen an einem Ort auf Informationen aus verschiedenen Cloud-Quellen zugreifen können. Durch die Analyse großer Datenmengen können Unternehmen und Institutionen wertvolle Erkenntnisse gewinnen, die Unternehmen helfen, ihre Effizienz zu verbessern und neue Möglichkeiten zu erschließen. Das Datendienstleistungsunternehmen ermöglicht den Nutzern einen einfacheren Zugang zu einer breiteren Palette von Informationen.

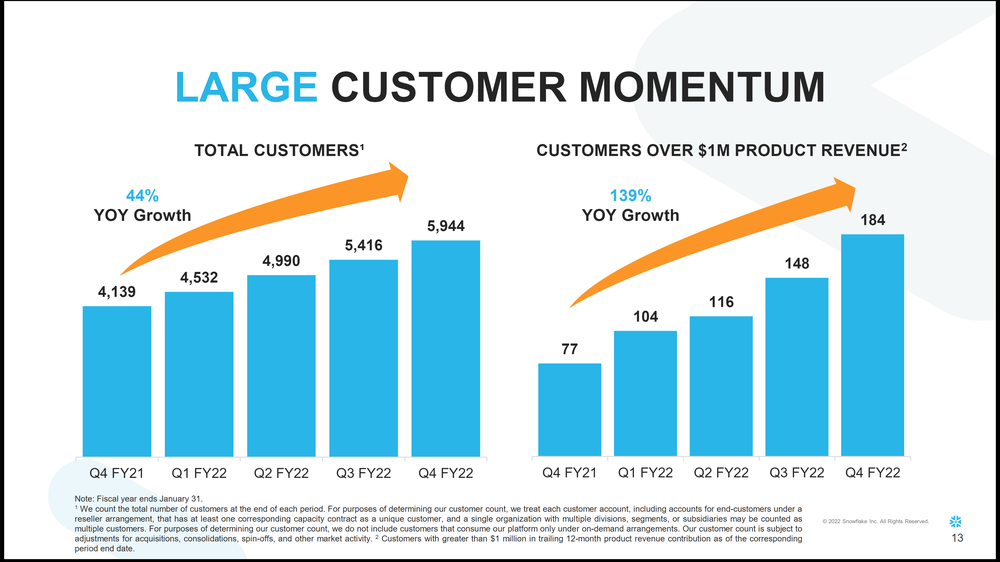

Die Kundenwachstumsrate des Unternehmens macht deutlich, dass Organisationen die Dienste von Snowflake als wesentlich für ihre Leistung und ihr Wachstum ansehen. Wie die folgende Grafik zeigt, wächst die Zahl der Gesamtkunden und der Großkunden bei Snowflake in einem fantastischen Tempo: 44 % mehr als im Vorjahr.

BILDQUELLE: SNOWFLAKE

Die Dynamik an diesen Fronten ist umso ermutigender, wenn man die Ausgabentrends der Kunden betrachtet. Im letzten Quartal haben die Kunden, die die Snowflake-Plattform bereits nutzen, ihre Ausgaben für die Dienste des Unternehmens im Vergleich zum Vorjahreszeitraum um 78 % erhöht.

10.000 % Rendite und mehr: Das Geheimnis von Amazon & Netflix geknackt!

Die Snowflake-Aktie liegt derzeit etwa 61 % unter ihrem Höchststand, aber die Chancen stehen gut, dass sie sich wieder erholt und neue Höchststände erreicht. Für wachstumsorientierte Investoren ist dies ein Unternehmen, das das Zeug dazu hat, große Gewinne zu erzielen.

2. StoneCo

Der Aktienkurs des brasilianischen Finanzdienstleisters StoneCo (WKN: A2N7XN, -3,45 %) ist seit seinem Höchststand im Februar 2021 um rund 89 % eingebrochen. Während das Zahlungsabwicklungsgeschäft des Unternehmens im letzten Jahr weiterhin gute Ergebnisse erzielt hat, haben regulatorische Änderungen und makroökonomische Probleme die Aussichten für das Kredit- und Darlehensgeschäft des Unternehmens verschlechtert.

Gegen StoneCo spricht die Tatsache, dass die brasilianische Regierung kürzlich neue Kreditvergabestandards eingeführt hat. In Verbindung mit der hohen Inflation führte dies dazu, dass StoneCo erhebliche Verluste bei den von ihr vergebenen Krediten hinnehmen musste. Um dem entgegenzuwirken, stellte das Unternehmen die Kreditvergabe an kleine und mittlere Unternehmen ein.

Da große Unternehmen in der Regel ein breiteres Spektrum an Finanzierungsmöglichkeiten und weniger Bedarf an den Angeboten von StoneCo haben, versetzten diese Entwicklungen dem Kreditgeschäft des Unternehmens einen schweren Schlag. Andererseits gibt es immer noch vielversprechende Wachstumsaussichten für die Zahlungsabwicklungsdienste, die StoneCo für Geschäftskunden anbietet. Und nach den überstürzten Verkäufen scheint die Aktie attraktiv bewertet zu sein.

StoneCo verzeichnete im vierten Quartal einen Rekordzuwachs von 378.000 Kunden, wodurch sich die Zahl der aktiven Händlerpartner auf 1,8 Millionen erhöhte. Das bereinigte Gesamtzahlungsvolumen, das im vierten Quartal 2021 über die Plattform des Unternehmens abgewickelt wurde, stieg im Vergleich zum Vorjahr um 55 % und erreichte 88,7 Mrd. in lokaler Währung und 19,2 Mrd. in US-Dollar.

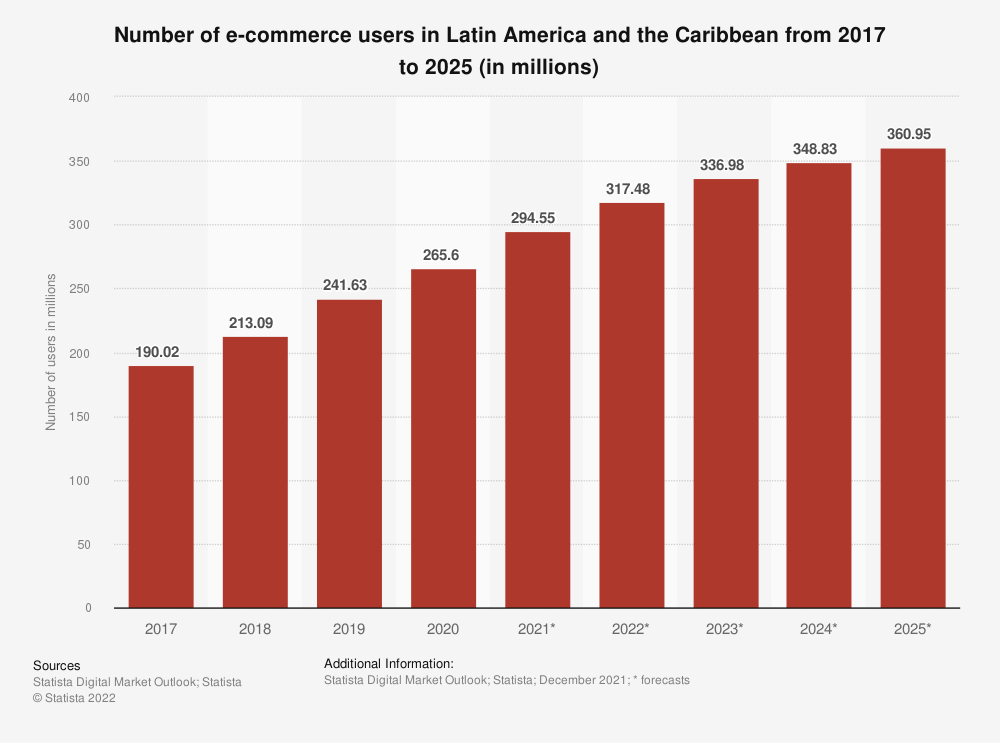

Für Investoren gibt es weiterhin gute Nachrichten, denn langfristig gibt es viel Potenzial für weiteres Wachstum. Schau dir diese Prognose für das Wachstum der E-Commerce-Nutzer in Lateinamerika und der Karibik bis 2025 an.

Wenn der E-Commerce in Lateinamerika weiterwächst, wird auch die Nachfrage nach Zahlungsabwicklungsdiensten steigen. Zurzeit konzentriert sich das Geschäft des Unternehmens vor allem auf Brasilien, die größte Volkswirtschaft der Region, aber es besteht die Möglichkeit, auch auf anderen Märkten zu expandieren.

Mit einer Marktkapitalisierung von etwa 3,2 Mrd. US-Dollar und einem Kurs, der dem 1,8-Fachen des erwarteten Umsatzes und dem 28-Fachen des erwarteten Gewinns entspricht, hat die StoneCo-Aktie ein großes Potenzial.

Nicht zittern – handeln! Der Bärenmarkt-Überlebensguide für Börsenkrisen

Der Aktienmarkt ist derzeit wieder höheren Risiken ausgesetzt. Droht vielleicht sogar ein Bärenmarkt? Vielleicht – aber steck jetzt bloß nicht den Kopf in den Sand!

Wenn die Märkte schwanken und die Nerven flattern – genau dann zählt es, wie du dich als Anleger verhältst. Unser Bärenmarkt-Überlebensguide zeigt dir in vier Schritten, wie du klug, ruhig und strategisch durch jede Korrektur kommst – und sie vielleicht sogar zu deiner größten Chance machst.

Jetzt lesen und vorbereitet sein, wenn andere in Panik verfallen!

Dieser Artikel gibt die Meinung des Autors wieder, die von der "offiziellen" Empfehlungsposition eines Motley Fool Premium-Beratungsdienstes abweichen kann. Eine Investitionsthese zu hinterfragen - selbst eine eigene - hilft uns allen, kritisch über Investitionen nachzudenken und Entscheidungen zu treffen, die uns helfen, klüger, glücklicher und reicher zu werden.

Dieser Artikel wurde von Keith Noonan auf Englisch verfasst und am 22.04.2022 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können. Keith Noonan besitzt Stoneco LTD. The Motley Fool besitzt und empfiehlt Berkshire Hathaway (B-Aktien), Snowflake Inc. und Stoneco LTD. The Motley Fool empfiehlt die folgenden Optionen: Long Januar 2023 $200 Calls auf Berkshire Hathaway (B-Aktien), Short Januar 2023 $200 Puts auf Berkshire Hathaway (B-Aktien) und Short Januar 2023 $265 Calls auf Berkshire Hathaway (B-Aktien).