Im Ernst: Diese Aktien belohnen einen für den Kauf

In 3 Sätzen:

- Dividendenaktien lohnen sich und können das Depot stärken.

- Bei Aktien, die bereits hohe Renditen bieten, steigen die Auszahlungen in der Regel langsamer.

- Unternehmen, die schnell wachsen, können ein schnelles Ausschüttungswachstum erzielen, aber die Aktien bieten tendenziell niedrigere Renditen.

Wenn sich der Markt in einer turbulenten Phase befindet, retten sich die Anleger oft in Dividendenaktien. Die bezahlen einen dafür, dass man die Aktien besitzt, und Aktien, die Dividenden zahlen, haben in der Vergangenheit deutlich besser abgeschnitten als alle andere Aktien.

Die Ausschüttung von Barmitteln an die Aktionäre über einen langen Zeitraum hinweg ist in der Regel ein starker Indikator für ein solides Unternehmen. Wenn ein Unternehmen zuverlässig Barmittel an seine Aktionäre ausschütten kann, stehen die Chancen gut, dass seine Bilanz solide ist und das Unternehmen kontinuierlich hohe Gewinne und einen freien Cashflow erwirtschaftet.

Ein noch besserer Indikator ist ein Unternehmen, das seit Langem den Betrag, den es jährlich an die Aktionäre ausschüttet, erhöht. Betrachten wir doch mal eine Auswahl Aktien mit starkem Ertrag, die fürs Depot infrage kommen.

Dividendenwachstum, Rendite und das Depot

Da sie verlässliche Cash-Renditen bieten und in der Regel über solide Geschäftsmodelle verfügen, können dividendenstarke Aktien einen Puffer gegen Volatilität bieten und werden in schwierigen Marktsituationen oft bevorzugt. Angesichts der Turbulenzen, die den Markt in letzter Zeit erschüttert haben, könnte jetzt ein guter Zeitpunkt sein, um das Depot mit einigen Top-Dividendenwerten zu bereichern.

Die nachstehende Grafik zeigt fünf Dividendenwerte, ihre Dividendenrenditen und die Anzahl der aufeinander folgenden Jahre, in denen sie ihre Ausschüttungen an die Aktionäre erhöht haben.

| Unternehmen | Branche | Dividende | Dividendenwachstum seit x Jahren |

|---|---|---|---|

| Lam Research (WKN: 869686) | Halbleiter | 1,2 % | 8 |

| Walmart (WKN: 860853) | Handel | 1,5 % | 49 |

| PepsiCo (WKN: 851995) | F&B | 2,7 % | 49 |

| ExxonMobil (WKN: 852549) | Öl und Gas | 3,9 % | 39 |

| Verizon Communications (WKN: 868402) | Telekommunikation | 5,4 % | 15 |

Quelle: Unternehmen. Chart vom Autor.

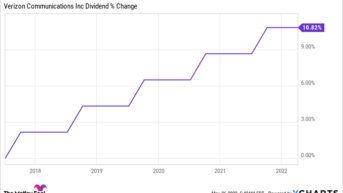

Unternehmen mit hohen Renditen oder einer langen Vergangenheit des Dividendenwachstums verfügen häufig über ein ausgereiftes Geschäft und neigen dazu, ihre Dividende relativ langsam zu erhöhen. Werfen wir beispielsweise einen Blick auf das Auszahlungswachstum von Verizon in den letzten fünf Jahren.

10.000 % Rendite und mehr: Das Geheimnis von Amazon & Netflix geknackt!

via YCharts

Ein Wachstum von etwa 11 % in einem halben Jahrzehnt ist besser als gar nichts, aber es ist wahrscheinlich nicht die Art von Dynamik, die begeistert. Zum Glück zahlt die Verizon-Aktie bei den aktuellen Kursen bereits eine fantastische Rendite von 5,4 % und jede weitere Steigerung ist schlicht begrüßenswert.

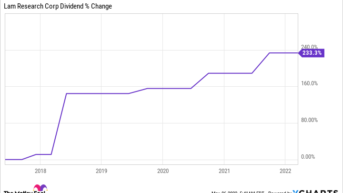

Demgegenüber erhöhen Unternehmen, die erst seit Kurzem Dividenden zahlen oder relativ geringe Renditen haben, ihre Ausschüttungen oft in einem viel schnelleren Tempo. Hier ein Blick auf das Ausschüttungswachstum von Lam Research im gleichen Zeitraum.

via YCharts

Lam hat seinen Umsatz und Gewinn viel schneller gesteigert als Verizon und die Halbleiterausrüstungsbranche dürfte in den nächsten zehn Jahren generell ein viel stärkeres Wachstum verzeichnen als die Telekommunikationsbranche. Andererseits scheint die stetig steigende Nachfrage nach Internet- und Kommunikationsdiensten eine ziemlich sichere Sache zu sein und Verizons starke Marke und seine in der Kategorie führenden Dienste sollten dem Unternehmen helfen, weiterhin solide Leistungen zu erbringen und Barmittel an die Aktionäre zurückzugeben.

Es gibt Ausnahmen von dieser Art von Dynamik, aber dies sind die Arten von Kompromissen, die man bei der Wahl zwischen dividenden- und renditeorientierten Aktien erwarten kann.

Konzentration auf starke Unternehmen

Bei der Investition in Dividendenwerte lohnt es sich, auf Unternehmen zu setzen, die von einer starken Marke, einem soliden Wettbewerbsvorteil und einer zuverlässigen Nachfrage profitieren. Diese Vorteile tragen dazu bei, dass die Unternehmen auch in schwierigen Zeiten Geld an die Aktionäre zurückfließen lassen. Die Investition in Dividendenaktien, die diese Merkmale aufweisen, kann eine gute Möglichkeit sein, passives Einkommen zu erzielen und dein Portfolio defensiv zu stärken.

Nicht zittern – handeln! Der Bärenmarkt-Überlebensguide für Börsenkrisen

Der Aktienmarkt ist derzeit wieder höheren Risiken ausgesetzt. Droht vielleicht sogar ein Bärenmarkt? Vielleicht – aber steck jetzt bloß nicht den Kopf in den Sand!

Wenn die Märkte schwanken und die Nerven flattern – genau dann zählt es, wie du dich als Anleger verhältst. Unser Bärenmarkt-Überlebensguide zeigt dir in vier Schritten, wie du klug, ruhig und strategisch durch jede Korrektur kommst – und sie vielleicht sogar zu deiner größten Chance machst.

Jetzt lesen und vorbereitet sein, wenn andere in Panik verfallen!

Keith Noonan besitzt keine der angegebenen Aktien. The Motley Fool besitzt keine der angegebenen Aktien und empfiehlt Lam Research. Dieser Artikel erschien am 8.5.2022 auf Fool.com und wurde für unsere deutschen Leser übersetzt.