Welchen Einfluss hat der Rohölpreis auf Öl-Aktien?

Jeder, der schon einmal in Öl-Aktien investiert hat, weiß, dass es zwischen der Performance eines Öl-Unternehmens und dem Verlauf des Rohölpreises einen direkten Zusammenhang gibt. Beispielsweise hat sich in den vergangenen Jahren der Energy Select Sector SPDR ETF (WKN:A14QB0), zu dessen zwei größten Beteiligungen die Aktien der Öl-Riesen ExxonMobil (WKN:852549) und Chevron (WKN:852552) zählen, im Grunde genommen mit dem Ölpreis im Gleichschritt bewegt.

Um diesen Zusammenhang zu verstehen, müssen wir uns näher damit beschäftigen, was hinter den Schwankungen des Ölpreises steckt und wie sich diese auf Öl-Unternehmen auswirken.

Was steckt hinter den Ölpreis-Schwankungen?

Im Allgemeinen wird der Ölpreis von dem einfachen Marktgrundsatz des Angebots und der Nachfrage bestimmt. Jedoch spielen staatliche Regulierungen und die Finanzmärkte ebenfalls eine tragende Rolle. Gemäß simpler Volkswirtschaftslehre schwankt der Rohölpreis je nach Nachfrage des Marktes. Wenn Öl knapp ist, schießt der Preis nach oben – damit wird Öl-Förderern ein Anreiz gesetzt, in die Ausweitung ihrer Produktion zu investieren. Wenn es auf der anderen Seite ein Überangebot auf dem Markt gibt, fällt der Rohölpreis, womit es auch gleichzeitig keinen großen Anreiz mehr gibt, in die Rohöl-Förderung zu investieren.

Jedoch wirken sich auch gesetzliche Bestimmungen auf den Ölpreis aus. Die OPEC, eine zwischenstaatliche Organisation mit der Mission, „die Erdöl-Politik ihrer Mitgliedsstaaten zu koordinieren und zu vereinheitlichen und eine Stabilisierung der Ölmärkte sicherzustellen“, hatte in den vergangenen Jahren enormen Einfluss auf den globalen Rohölpreis. Die OPEC-Mitgliedsstaaten haben sich in der Vergangenheit auf eine Drosselung der Ölproduktion geeinigt, um Preise in die Höhe zu treiben. Neulich hat sich die OPEC für eine Ausweitung der Öl-Förderung entschieden, um Preise nach unten zu drücken. Mit diesem Vorgehen plant die OPEC, sich einen größeren Anteil am Ölmarkt zu sichern, indem Produzenten mit höheren Herstellungskosten aus dem Markt gedrängt werden.

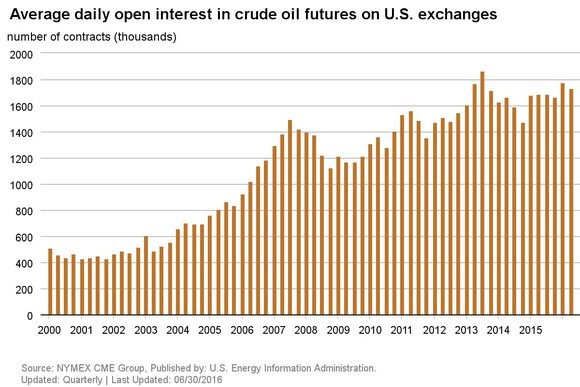

Außerdem können auch Börsenspekulanten einen gravierenden Einfluss auf den Ölpreis haben. Laut einem wissenschaftlichen Artikel, der den Titel „Spekulation am Ölmarkt“ trägt und sich mit der steigenden Ölpreis-Entwicklung kurz vor der Finanzkrise auseinandersetzt, haben zwischen 2004 und 2008 Spekulationen eine tragende Rolle beim Anstieg des Ölpreises und dem anschließenden Kollaps der Finanzmärkte gespielt. Ein anderer wissenschaftlicher Artikel geht sogar soweit und behauptet, dass 60 % des Ölpreises auf pure Spekulationen zurückzuführen sind. Bekräftigt werden diese Behauptungen von dem wachsenden, offenen Interesse an Öl-Futures, das in dem vergangenen Jahrzehnt beobachtet werden konnte.

Bildquelle: EIA.

Der Einfluss der Finanzmärkte auf den Rohölpreis nimmt nicht nur aufgrund von Hedge-Fonds und anderer Spekulanten, die die Märkte überfluten, zu — Öl-Produzenten neigen auch dazu, einen immer größeren Anteil ihres Fördervolumens abzusichern, um sich etwas vor der Volatilität des Marktes zu schützen und Planungssicherheit beim Cashflow zu haben.

Wieso Öl-Unternehmen vom Ölpreis abhängig sind

Der Grund, weshalb immer mehr Öl-Förderer ihre Produktion absichern, ist der enorme Einfluss, den die Volatilität des Ölpreises auf ihr Geschäft hat. Dies liegt daran, dass der Ölpreis sich direkt auf den Geldbetrag, den ein Öl-Unternehmen pro gefördertem Barrel erwirtschaftet und somit auch auf den Gewinn und Cashflow auswirkt. Beispielsweise stürzte ExxonMobils Gewinn für das erste Quartal gegenüber dem Vorjahresquartal aufgrund deutlich niedriger Öl-Preise um 63 % ab. Unterdessen hat Chevrons Upstream-Geschäft im ersten Quartal fast 1,5 Mrd. US-Dollar eingebüßt, nachdem es im Vorjahresquartal aufgrund eines Absturzes der Rohölpreise um 35 % 1,6 Mrd. US-Dollar erwirtschaftet hatte. Dieser finanzielle Einfluss, den der Ölpreis auf Öl-Unternehmen hat, ist der maßgebende Grund, weshalb die Aktien von ExxonMobil und Chevron in den vergangenen zwei Jahren um 8,3 % bzw. 19,3 % gefallen sind.

Neben den direkten Auswirkungen spielt der Ölpreis auch eine entscheidende Rolle bei vielen weiteren Entscheidungen, die Öl-Förderer treffen. So hat Chevron beispielsweise seine Investitionsaufwendungen aufgrund niedrigerer Ölpreise drastisch kürzen müssen. Nachdem das Unternehmen 2014 noch Investitionen in Höhe von 40 Mrd. US-Dollar getätigt hat, plant das Unternehmen nun für 2016, zwischen 25 und 28 Mrd. US-Dollar für neue Investitionen aufzuwenden – 2017 und 2018 rechnet man sogar nur mit Investitionsaufwendungen in Höhe von 17-22 Mrd. US-Dollar. Aus diesem Grund wird erwartet, dass Chevrons Produktionsvolumen in naher Zukunft nicht so schnell wachsen wird wie in den vergangenen Jahren; und dies wird sich – wenn sich Öl-Preise wieder aufrappeln – auf das Gewinnwachstum des Unternehmens auswirken.

10.000 % Rendite und mehr: Das Geheimnis von Amazon & Netflix geknackt!

Darüberhinaus haben die fallenden Ölpreise ExxonMobil um sein begehrtes AAA-Rating gebracht, weshalb dem Unternehmen nun höhere Fremdkapitalkosten drohen. Exxon hat seine Verbindlichkeiten in den vergangenen Jahren verdoppelt, nachdem es aufgrund erhöhter Investitionsaufwendungen und niedriger Ölpreise nur schwache Cashflows generieren konnte. Zwar ist eine Herabstufung der Kreditwürdigkeit für einen Öl-Riesen wie Exxon kein großes Problem, jedoch sahen sich kleinere Öl-Förderer nach der Herabstufung ihrer Ratings gezwungen, Kosten zu senken und Vermögenswerte zu veräußern, um den jüngsten Abschwung einigermaßen unbeschadet zu überstehen.

Fazit für Investoren

Der Rohölpreis hat einen direkten Einfluss auf den Aktienkurs von Öl-Unternehmen, da ihre Gewinne von dem Erlös abhängen, den sie pro Barrel erzielen. Und genau deswegen gibt es so einen engen Zusammenhang zwischen dem Verlauf des Ölpreises und den Aktienkursen der Öl-Unternehmen. Der Cashflow ist dahingegen eher von anderen Faktoren, wie der Kreditwürdigkeit und der Höhe der Investitionsaufwendungen, abhängig. Somit lässt sich ohne Zweifel schlussfolgern, dass der Rohölpreis wohl einen größeren Einfluss auf Öl-Aktien hat als jeder andere Katalysator.

Nicht zittern – handeln! Der Bärenmarkt-Überlebensguide für Börsenkrisen

Der Aktienmarkt ist derzeit wieder höheren Risiken ausgesetzt. Droht vielleicht sogar ein Bärenmarkt? Vielleicht – aber steck jetzt bloß nicht den Kopf in den Sand!

Wenn die Märkte schwanken und die Nerven flattern – genau dann zählt es, wie du dich als Anleger verhältst. Unser Bärenmarkt-Überlebensguide zeigt dir in vier Schritten, wie du klug, ruhig und strategisch durch jede Korrektur kommst – und sie vielleicht sogar zu deiner größten Chance machst.

Jetzt lesen und vorbereitet sein, wenn andere in Panik verfallen!

The Motley Fool hält Aktien von ExxonMobil. The Motley Fool empfiehlt Chevron.

Dieser Artikel wurde von Matthew DiLallo auf Englisch verfasst und am 14.08.2016 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.