Die Aktie von Nvidia ist in diesem Jahr um 150 % gestiegen – ist sie jetzt ein guter Kauf?

Die wichtigsten Punkte

- Die Technologie von Nvidia ist der Goldstandard im beschleunigten Rechnen.

- Das von den Gründern geführte Managementteam verfolgt eine starke Wachstumsstrategie.

- Die Aktie wird sowohl auf historischer als auch auf relativer Basis zu einem hohen Preis gehandelt.

Die durch die Pandemie ausgelösten Unterbrechungen der Lieferkette haben in zahlreichen Branchen zu Problemen geführt. Zum Beispiel haben Autohersteller und Unternehmen der Unterhaltungselektronik derzeit mit Engpässen bei Chips zu kämpfen, und dieses Problem könnte bis zum nächsten Jahr anhalten. Natürlich sorgte dieses besondere Problem für Rückenwind für Chiphersteller wie Nvidia (WKN: 918422).

In diesem Zusammenhang ist der Aktienkurs von Nvidia seit Anfang 2021 um 150 % und seit Anfang 2020 um 455 % stark gestiegen. Das Unternehmen hat derzeit eine Marktkapitalisierung von 814 Mrd. US-Dollar und ist damit mit großem Abstand das größte Halbleiterunternehmen der Welt. Aber ist die Aktie von Nvidia nach diesen enormen Zuwächsen immer noch ein guter Kauf?

Lass uns das genauer untersuchen.

Der Marktführer im Supercomputing

Nvidia hat sich auf beschleunigte Berechnungen spezialisiert. Im Jahr 1999 erfand das Unternehmen die Graphics Processing Unit (GPU), einen Chip, der rechenintensive Aufgaben parallelisiert. Mit anderen Worten: GPUs können Tausende von Berechnungen gleichzeitig durchführen. Aus diesem Grund sind sie ideal, um ultrarealistische Videospielgrafiken zu erzeugen, und sie prägen die Zukunft von Technologien wie Augmented Reality, Virtual Reality und dem Metaverse.

GPUs eignen sich aber auch hervorragend für die Bewältigung komplexer Arbeitslasten in Rechenzentren, zum Beispiel für Analysen, künstliche Intelligenz und wissenschaftliche Berechnungen. Letztes Jahr hat Nvidia sein Hardware-Portfolio mit der Übernahme von Mellanox, einem Spezialisten für Hochleistungsnetzwerke, verstärkt. Dieser Schritt machte Nvidia im Bereich Rechenzentrum noch wichtiger und erweiterte die Bandbreite seiner Produkte. Aber Nvidia macht mehr als nur Hardware – es ist ein Unternehmen, das sich ganz auf das Computing konzentriert.

Zu diesem Zweck bietet Nvidia auch eine Reihe von GPU-optimierter Software an, zum Beispiel TensorFlow für KI-Training, TensorRT für KI-Inferenz und Rapids für Data Science Workloads. Außerdem bietet Nvidia eine Reihe von Anwendungsframeworks, die die Entwicklung beschleunigen, wie Merlin für Empfehlungssysteme, Isaac für Robotik und Drive für selbstfahrende Autos. Kurz gesagt: Nvidia ist eine End-to-End-Lösung für beschleunigtes Computing.

Und was noch wichtiger ist: Nvidia hat sich als Branchenführer etabliert. Seine Computer-Plattform treibt acht der Top-10-Supercomputer an, und Nvidia hat eine Position von über 90 % Marktanteil bei Supercomputer-Beschleunigern. Diese Zahlen belegen die Dominanz des Unternehmens im Rechenzentrum, einem Markt, der nach Schätzungen des Managements bis 2024 ein Volumen von 100 Milliarden US-Dollar erreichen wird.

Ebenso sind die Chips von Nvidia nach wie vor der Goldstandard für Gamer und Grafikkarten: Nvidia hält einen Marktanteil von 83 % bei den Grafikprozessoren für PCs und über 90 % bei Workstation-Grafikkarten.

10.000 % Rendite und mehr: Das Geheimnis von Amazon & Netflix geknackt!

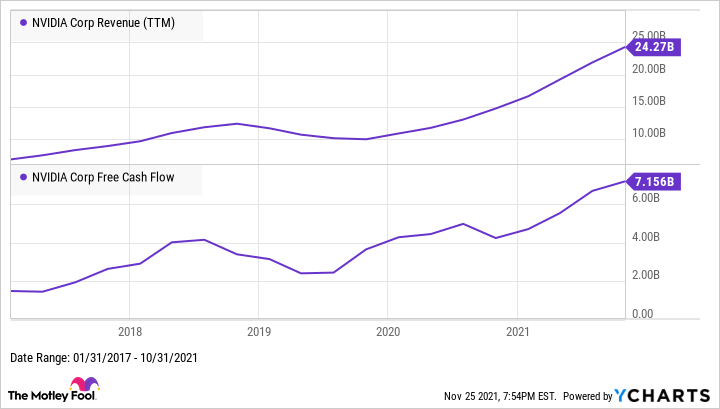

Es überrascht nicht, dass die Performance von Nvidia beeindruckend ist.

DATEN VON Y-CHARTS

Eine solide Wachstumsstrategie

Neben dem Einsatz von Nvidia-Hardware in privaten Rechenzentren können Kunden Arbeitslasten auf Nvidia-Grafikprozessoren in jeder großen öffentlichen Cloud ausführen, von Amazon Web Services bis Tencent. Mit dem Start von AI Enterprise, einer Software-Suite, die es Unternehmen ermöglicht, KI- und Analyse-Workloads in privaten und öffentlichen Clouds zu virtualisieren, bietet Nvidia nun auch Unterstützung für hybride Umgebungen. Die Virtualisierungssoftware (in diesem Fall VMware vSphere) erstellt einen Ressourcenpool aus der zugrunde liegenden Infrastruktur, sodass die Kunden die physische Hardware effizienter nutzen können.

Als Ergänzung zu seiner AI Enterprise Suite bietet Nvidia zwei weitere Abonnementprodukte an: Base Command und Fleet Command, die die Entwicklung und den Einsatz von KIApps vereinfachen. Alle drei Produkte sind über das Nvidia LaunchPad erhältlich, ein Programm, das Unternehmen den sofortigen Zugang zur KI-Infrastruktur ermöglicht.

Das spannendste Abonnementprodukt ist jedoch Omniverse. Nvidia hat fast fünf Jahre für die Entwicklung dieser revolutionären Plattform gebraucht, und jetzt ist sie endlich verfügbar. Omniverse beschleunigt 3D-Workflows, indem es die Echtzeit-Zusammenarbeit zwischen Kreativen wie Architekten, Ingenieuren und Spieleentwicklern mit einer Reihe von 3D-Designsoftware ermöglicht. Omniverse dient auch als Simulations-Engine, die physikalisch genaue synthetische Daten erzeugen kann. Das bedeutet, dass Omniverse zum Trainieren von KI-Modellen verwendet werden kann, die autonome Roboter und selbstfahrende Autos steuern.

Das ist unglaublich, aber diese Anwendungsfälle kratzen nur an der Oberfläche. So hat Nvidia kürzlich Omniverse Avatar angekündigt, eine Plattform, die KI-Avatare erzeugen kann – digitale Automaten, die sehen, sprechen, denken und verstehen können. Diese Technologie könnte den Kundenservice revolutionieren und jedem Menschen einen intelligenten digitalen Assistenten an die Seite stellen. Kurz gesagt: Omniverse ist ein Sprungbrett ins Metaverse, und Nvidia hat sich bereits als wichtiger Akteur etabliert.

Der Einstieg des Unternehmens in den Bereich der Abonnement-Software dürfte in den kommenden Jahren zu einer stabilen Einnahmequelle werden.

Einige Sorgen über die Bewertung

Derzeit wird die Aktie von Nvidia mit dem 34-Fachen des Umsatzes gehandelt, ein unglaublicher Aufschlag im Vergleich zu Chipherstellern wie Advanced Micro Devices und Intel, die mit dem 13- bzw. 3-Fachen des Umsatzes gehandelt werden. Noch besorgniserregender ist, dass das aktuelle Kurs-Umsatz-Verhältnis von Nvidia doppelt so hoch ist wie der Durchschnitt der letzten drei Jahre (und der höchste Wert seit Jahrzehnten). Einfach ausgedrückt: Diese Aktie sieht sehr teuer aus.

Auf der anderen Seite ist Nvidia durch seine Dominanz im Bereich des beschleunigten Computings ein wichtiger Akteur in verschiedenen aufstrebenden Branchen, von künstlicher Intelligenz und erweiterter Realität bis hin zu Robotik und Metaverse. Und die visionäre Führung von Gründer und CEO Jensen Huang sollte das Unternehmen auf einem guten Weg halten.

Ich bin überzeugt, dass Nvidia sein Geschäft langfristig ausbauen kann, aber ich bin mir nicht so sicher, ob die Aktie den Markt in naher Zukunft schlagen kann. Wenn du also viel Zeit hast und auf Schwankungen vorbereitet bist, ist es in Ordnung, heute ein paar Aktien zu kaufen. Aber fang klein an und baue eine Position langsam durch Durchschnittskosteneffekte auf.

Nicht zittern – handeln! Der Bärenmarkt-Überlebensguide für Börsenkrisen

Der Aktienmarkt ist derzeit wieder höheren Risiken ausgesetzt. Droht vielleicht sogar ein Bärenmarkt? Vielleicht – aber steck jetzt bloß nicht den Kopf in den Sand!

Wenn die Märkte schwanken und die Nerven flattern – genau dann zählt es, wie du dich als Anleger verhältst. Unser Bärenmarkt-Überlebensguide zeigt dir in vier Schritten, wie du klug, ruhig und strategisch durch jede Korrektur kommst – und sie vielleicht sogar zu deiner größten Chance machst.

Jetzt lesen und vorbereitet sein, wenn andere in Panik verfallen!

Dieser Artikel gibt die Meinung des Verfassers wieder, die mit der "offiziellen" Empfehlungsposition eines Premium-Beratungsdienstes von The Motley Fool nicht übereinstimmen kann. Eine Investitionsthese zu hinterfragen - sogar unsere eigene - hilft uns allen, kritisch über Investitionen nachzudenken und Entscheidungen zu treffen, die uns helfen, klüger, glücklicher und reicher zu werden.

John Mackey, CEO von Whole Foods Market, einer Tochtergesellschaft von Amazon, ist Mitglied des Vorstands von The Motley Fool.

Dieser Artikel wurde von Trevor Jennewine auf Englisch verfasst und am 27.11.2021 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.

Trevor Jennewine besitzt Aktien von Amazon und Nvidia. The Motley Fool besitzt und empfiehlt Aktien von Advanced Micro Devices, Amazon, Nvidia und Tencent Holdings. The Motley Fool empfiehlt Intel und VMware und empfiehlt die folgenden Optionen: Long Januar 2022 $1.920 Calls auf Amazon, Long Januar 2023 5,50 Calls auf Intel, Short Januar 2022 $1.940 Calls auf Amazon und Short Januar 2023 5,50 Puts auf Intel.