Dividende seit 25 Jahren: An dieser Aktie kommen Einkommensinvestoren nicht vorbei

Die Produkte hat jeder im Regal. Doch wer weiß schon, warum Unilever (WKN: A0JNE2) auch als Aktie ein Must-have ist? Wie hat sich der Konzern zu einem der größten Player im Markt entwickelt? Was macht ihn so besonders? Wie schafft es Unilever, seine Position zu halten? Und vor allem: Wieso ist er als Dividendenaktie so interessant?

So sieht das Geschäftsmodell von Unilever aus

Unilever stellt zahlreiche Produkte her, die wir alle tagtäglich benötigen – Lebensmittel, Körperpflege- und Reinigungsmittel. Das ist so grundlegend, dass man sich fragt, ob es überhaupt jemanden gibt, der ohne Unilever-Produkte leben kann – wahrscheinlich nur Robinson Crusoe auf seiner einsamen Insel.

Eine der wichtigsten Stärken von Unilever ist sein wirtschaftlicher Burggraben, der sich auf sein starkes Markenportfolio, seine Größe und sein Vertriebsnetz stützt. Das Unternehmen verfügt über ein diversifiziertes Produktportfolio, das unterschiedliche Verbraucherbedürfnisse befriedigt, was ihm einen Vorteil auf verschiedenen Märkten verschafft.

Was die Finanzlage betrifft, so verfügt Unilever über eine solide Bilanz und eine stabile finanzielle Performance. Das Unternehmen verfügt über ein solides Kreditrating, das es ihm ermöglicht, sich zu günstigen Konditionen zu finanzieren. Ferner hat Unilever stets einen hohen freien Cashflow erwirtschaftet, der zur Zahlung von Dividenden, für Investitionen in Wachstumsinitiativen und für strategische Übernahmen verwendet wurde.

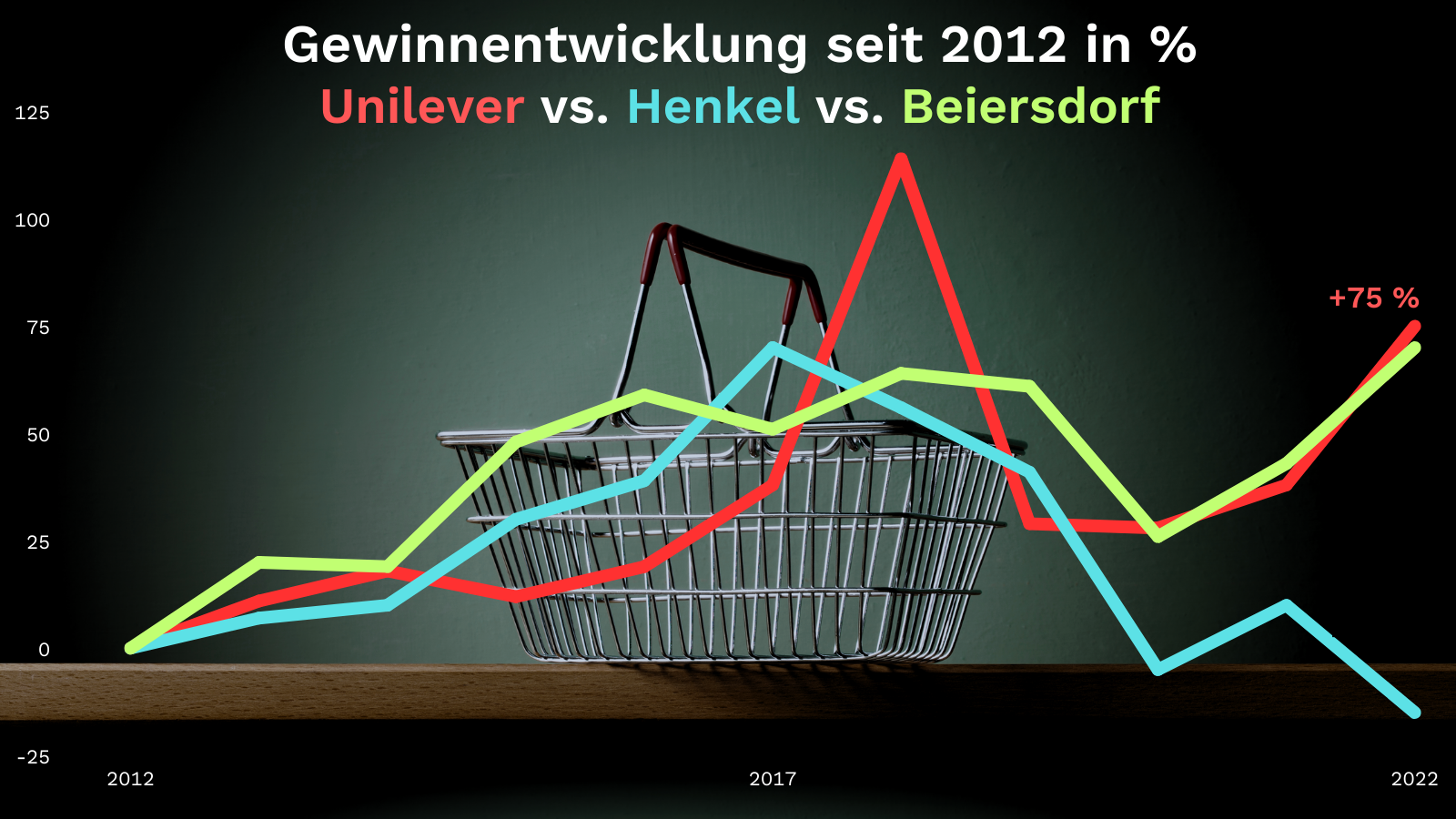

Jetzt aber die wichtigsten Kennzahlen auf lange Sicht:

| in Mio. Euro | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 |

|---|---|---|---|---|---|---|---|---|---|---|---|

| Cash | 3.232,00 | 3.239,00 | 2.771,00 | 3.022,00 | 4.128,00 | 4.087,00 | 4.278,00 | 5.280,00 | 6.516,00 | 4.860,00 | 5.915,00 |

| langfristige Schulden | 7.378,00 | 7.301,00 | 7.000,00 | 9.696,00 | 11.011,00 | 18.039,00 | 21.534,00 | 22.030,00 | 21.453,00 | 21.597,00 | 22.645,00 |

| Nettogewinn | 4.368,00 | 4.842,00 | 5.171,00 | 4.909,00 | 5.184,00 | 6.023,00 | 9.369,00 | 5.625,00 | 5.581,00 | 6.049,00 | 7.642,00 |

| operativer Cashflow | 6.836,00 | 6.294,00 | 5.543,00 | 7.330,00 | 7.047,00 | 7.879,00 | 7.318,00 | 8.109,00 | 9.058,00 | 7.972,00 | 7.282,00 |

So stark ist der Burggraben von Unilever

Fünf Aspekte erscheinen mir besonders wichtig, wenn wir uns die Marktstellung von Unilever anschauen.

Bedrohung durch neue Marktteilnehmer: Niedrig

Die Markteintrittsschranken in der Konsumgüterindustrie sind hoch, da erhebliche Investitionen in Forschung und Entwicklung, Marketing und Vertrieb erforderlich sind, um mit etablierten Unternehmen wie Unilever konkurrieren zu können. Das Unternehmen profitiert außerdem von Größenvorteilen, die es neuen Marktteilnehmern erschweren, ähnliche Kosteneffizienzen zu erzielen.

10.000 % Rendite und mehr: Das Geheimnis von Amazon & Netflix geknackt!

Verhandlungsmacht der Lieferanten: Niedrig

Unilever verfügt über einen großen und breit gefächerten Lieferantenstamm, was die Abhängigkeit von einem einzelnen Lieferanten verringert. Das Unternehmen ist auch in der Lage, seine Größe und Einkaufsmacht zu nutzen, um günstige Bedingungen mit den Lieferanten auszuhandeln.

Verhandlungsmacht der Käufer: Mäßig

Bei den Produkten von Unilever handelt es sich größtenteils um Grundnahrungsmittel, die in der Regel weniger empfindlich auf Preisveränderungen reagieren. Die Käufer haben jedoch eine gewisse Macht, die Preisgestaltung und das Produktangebot zu beeinflussen, insbesondere auf wettbewerbsintensiven Märkten, auf denen es viele Substitute wie etwa Handelsmarken gibt.

Bedrohung durch Substitute: Mäßig

In der Konsumgüterindustrie herrscht ein starker Wettbewerb, da viele Unternehmen ähnliche Produkte anbieten. Das starke Markenportfolio und die Marketingstrategie von Unilever machen das Unternehmen jedoch weniger anfällig für Substitute. Das Unternehmen hat zudem in Forschung und Entwicklung investiert, um innovative Produkte zu entwickeln, die den Verbrauchern einzigartige Vorteile bieten, wie etwa die pflanzliche Fleischalternative The Vegetarian Butcher.

Rivalität zwischen bestehenden Wettbewerbern: Hoch

Unilever ist in einem hart umkämpften Markt mit vielen etablierten Unternehmen tätig. Unilevers starkes Markenportfolio, Innovationen und Marketingstrategien haben jedoch dazu beigetragen, seine starke Position zu behaupten.

Schauen wir auf das Management

Wusstest du, dass CEO Alan Jope und CFO Graeme Pitkethly zusammen Unilever-Aktien im Wert von rund 32 Mio. Euro halten? Das ist schon mal eine relativ starke Eigentümerperspektive.

Unilever rekrutiert auch seine Führungsriege aus den eigenen Reihen, wie eben Jope, der schon seit 1985 bei Unilever arbeitet und seit 2019 CEO ist. Graeme Pitkethly arbeitet seit 1987 bei Unilever und seit 2016 als CFO.

Und wenn es um Medienpräsenz, Kommunikation, Krisenmanagement und Erneuerungsinitiativen geht, bin ich ziemlich zufrieden mit Unilever. Alan Jope hält sich eher im Hintergrund, aber das macht nichts, solange das Geschäft gut läuft. Und das tut es, denn Unilever hat in den vergangenen zehn Jahren keine ernsthafte Krise durchleben müssen. Selbst die Coronajahre 2020 und 2021 haben dem Konzern nicht viel ausgemacht. 2020 ging der Umsatz nur um 2,4 % zurück, aber 2021 hat er das Niveau von 2019 bereits überschritten. Und im vergangenen Jahr hat Unilever sogar ein Umsatzplus von 14,5 % geschafft und den Gewinn um 24,9 % gesteigert.

Unilever macht zwar nicht alles perfekt, aber Bilanz und Kapitalmanagement können sich sehen lassen. Die Nettoschulden sind mit 23,5 Mrd. Euro zwar nicht gerade Peanuts, aber immerhin nur 40 % des Jahresumsatzes. Die Relation von Nettoschulden zu operativem Cashflow hat sich sogar während der Coronakrise verbessert.

Die Eigenkapitalquote könnte zwar höher sein als die aktuellen 27 %, aber wenigstens bleibt sie seit Jahren stabil auf diesem Niveau.

Voll punkten kann Unilever bei der Dividendenpolitik

Die Dividende ist in den vergangenen Jahren regelmäßig gestiegen und die Ausschüttung beträgt im Gesamtjahr satte 1,71 Euro je Aktie. Und das Beste: Da es sich um ein britisches Unternehmen handelt, ist die Dividendenrendite auch noch quellensteuerfrei.

Die wichtigsten Daten zur Unilever-Dividende:

Aktuelle Dividendenrendite: 3,57 %

Dividendenrendite letzte 10 Jahre: 3,94 % p. a.

Payout-Ratio letzte 3 Jahre: 68,49 %

Dividendenwachstum letzte 5 Jahre: 3,28 % p. a.

Mein Fazit

Insbesondere für Einkommensinvestoren ist Unilever interessant. Das Unternehmen verfügt über eine solide Bilanz und eine stabile finanzielle Performance, die es ihm ermöglicht, sich zu günstigen Konditionen zu finanzieren. Unilever ist in einem hart umkämpften Markt tätig, hat jedoch aufgrund seiner starken Marken und innovativen Produkte eine starke Position.

Nicht zittern – handeln! Der Bärenmarkt-Überlebensguide für Börsenkrisen

Der Aktienmarkt ist derzeit wieder höheren Risiken ausgesetzt. Droht vielleicht sogar ein Bärenmarkt? Vielleicht – aber steck jetzt bloß nicht den Kopf in den Sand!

Wenn die Märkte schwanken und die Nerven flattern – genau dann zählt es, wie du dich als Anleger verhältst. Unser Bärenmarkt-Überlebensguide zeigt dir in vier Schritten, wie du klug, ruhig und strategisch durch jede Korrektur kommst – und sie vielleicht sogar zu deiner größten Chance machst.

Jetzt lesen und vorbereitet sein, wenn andere in Panik verfallen!

Henning Lindhoff besitzt keine der erwähnten Aktien. Aktienwelt360 empfiehlt keine der erwähnten Aktien.